par Jérôme Creel et Xavier Ragot

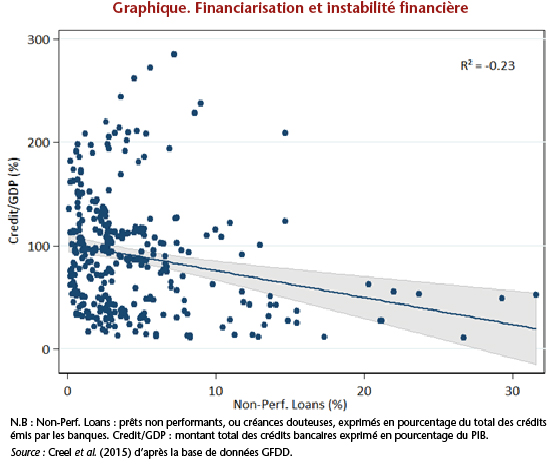

La faiblesse de la reprise en 2014 et 2015 nécessite une réflexion structurelle sur l’état du tissu productif en France. En effet, l’analyse de la dynamique de l’investissement, de la balance commerciale, des gains de productivité ou du taux de marge des entreprises, et dans une moindre mesure de leur accès au crédit, indique l’existence de tendances inquiétantes depuis le début des années 2000. De plus, la persistance de la crise conduit inéluctablement à la question de l’érosion du tissu productif français depuis 2007 du fait de la faible croissance, du faible investissement et du nombre élevé de faillites.

Les contributions rassemblées dans la Revue de l’OFCE n°142 ont une double ambition : celle de mettre les entreprises et les secteurs au cœur de la réflexion sur les tenants et les aboutissants du ralentissement actuel de la croissance, et celle de questionner le bien-fondé des analyses théoriques sur la croissance future à l’aune des situations française et européenne. De ces contributions, neuf conclusions se dégagent :

1) La croissance potentielle, notion qui vise à mesurer les capacités productives d’une économie à moyen terme, a fléchi en France depuis la crise. Si le niveau de croissance potentielle sur longue période est élevé, de l’ordre de 1,8 %, la croissance potentielle fléchit depuis la crise de l’ordre de 0,4 point, selon la nouvelle mesure donnée par Eric Heyer et Xavier Timbeau.

2) La question centrale consiste à savoir si ce ralentissement est transitoire ou permanent. Cette question est importante pour les prévisions de croissance mais aussi pour les engagements européens de la France, qui dépendent de la croissance potentielle. Une conclusion importante de ce numéro est qu’une très grande partie de ce ralentissement est transitoire et liée à la politique économique menée en France. Comme le montrent Bruno Ducoudré et Mathieu Plane, le faible niveau d’investissement et d’emploi peut s’expliquer par l’environnement macroéconomique et, notamment, par la faiblesse actuelle de l’activité. Le comportement des entreprises ne semble pas avoir changé dans la crise. L’analyse de Ducoudré et Plane montre, par ailleurs, que les déterminants de l’investissement sont différents à court et à long terme. Une hausse de 1 % de l’activité économique augmente l’investissement de 1,4 % après un trimestre alors qu’une hausse de 1 % du taux de marge n’a qu’un impact très faible à cet horizon. Cependant à long terme (10 ans), une hausse de 1 % de l’activité augmente l’investissement de l’ordre de 1 %, alors qu’une hausse de 1 % du taux de marge augmente l’investissement de 2%. Ainsi, le soutien à l’investissement passe par un soutien à l’activité économique à court terme, tandis que le rétablissement des marges aura un effet de long terme.

3) Le tissu productif français va mettre du temps à se rétablir des effets de la crise du fait de trois puissants freins : la faiblesse de l’investissement, certes, mais aussi la baisse de la qualité de l’investissement et enfin la désorganisation productive consécutive à la mauvaise allocation du capital durant la crise, y compris dans sa dimension territoriale. Sarah Guillou et Lionel Nesta montrent que le faible niveau d’investissement, parce qu’il ne permet pas de monter en gamme, génère moins de progrès technique depuis la crise. Ensuite, Jean-Luc Gaffard et Lionel Nesta montrent que la convergence des territoires s’est ralentie depuis la crise et que l’activité a plutôt décru dans les territoires les plus productifs.

4) La notion de croissance potentielle sort profondément fragilisée de la crise comme outil de pilotage macroéconomique. Les révisions continues (quelles que soient les méthodes) de la croissance potentielle rendent dangereuse l’idée d’un pilotage européen en fonction de règles, comme le montre Henri Sterdyniak. Il faut donc retrouver une politique économique européenne qui assume son caractère discrétionnaire. En outre, une politique budgétaire plus contingente aux conditions macroéconomiques et financières, doit être mieux coordonnée avec la question climatique, comme l’argumentent Jérôme Creel et Eloi Laurent.

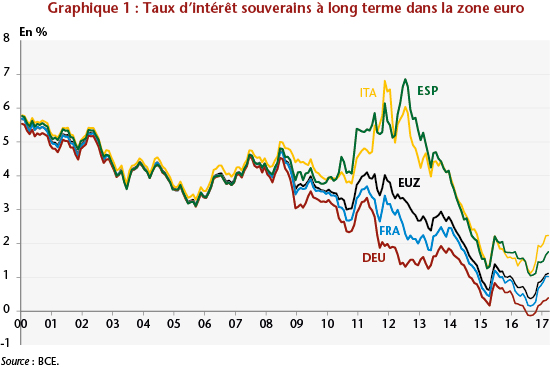

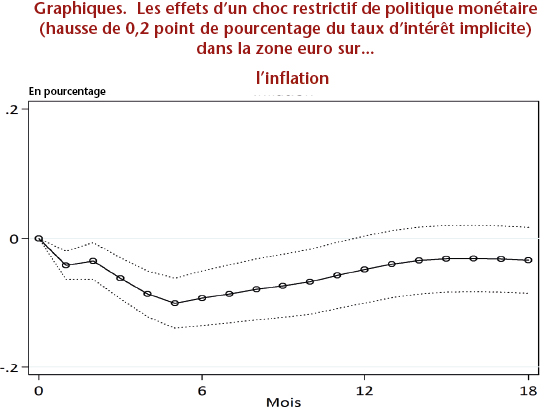

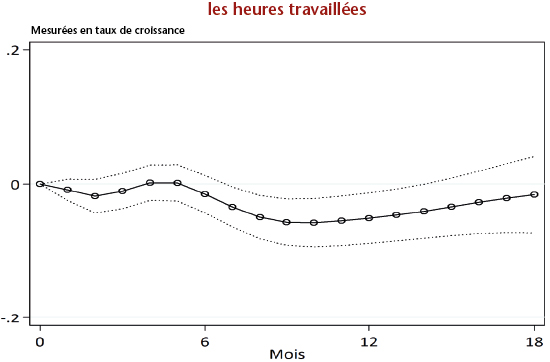

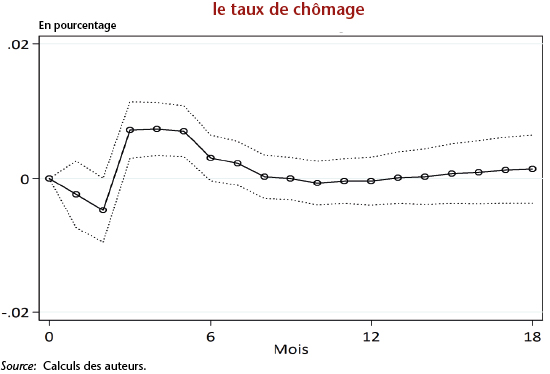

5) La notion de stagnation séculaire, c’est-à-dire un affaiblissement durable de la croissance donne lieu à d’intenses débats. Deux visions de la stagnation séculaire sont débattues. La première, celle de Robert Gordon, insiste sur l’épuisement du progrès technique. La seconde, dans la continuité des analyses de Larry Summers, insiste sur la possibilité d’un déficit permanent de demande. Jérôme Creel et Eloi Laurent montrent les limites de l’analyse de Robert Gordon pour la France ; en particulier, la démographie française est plus un avantage qu’un frein à la croissance française. Gilles Le Garrec et Vincent Touzé montrent la possibilité d’un déficit durable de demande, qui pèse sur l’accumulation du capital, du fait de l’impuissance de la Banque centrale à baisser encore ses taux d’intérêt. Dans un tel environnement, un soutien à la demande est nécessaire pour sortir d’un mauvais équilibre d’inflation basse et de chômage élevé, qui conduit à une perception négative du potentiel de croissance. Changer les anticipations peut demander des politiques de stimulation de l’activité économique de grande ampleur, tout comme l’acceptation d’une inflation durablement élevée.

6) Ainsi, les analyses présentées ici reconnaissent les profondes difficultés du tissu productif en France et recommandent une meilleure coordination des politiques publiques. Il faut un soutien rapide à la demande afin de rétablir l’investissement, puis une politique continue et progressive de rétablissement des marges des entreprises exposées à la concurrence internationale. Pas de choc de compétitivité donc, mais un soutien aux entreprises qui prenne en compte le profil temporel de l’investissement productif, selon Jean-Luc Gaffard et Francesco Saraceno.

7) A plus long terme, une partie du problème français qualifiée d’offre est le résultat des désajustements européens, notamment de la divergence des salaires entre les grandes économies européennes. La divergence entre la France et l’Allemagne est impressionnante depuis le milieu des années 1990. Mathilde Le Moigne et Xavier Ragot montrent que la modération salariale allemande est une singularité parmi les pays européens. Ils proposent une quantification de l’effet de cette modération salariale sur le commerce extérieur et l’activité économique en France. La modération salariale allemande contribue à une hausse de plus de 2 points du taux de chômage français. La politique de l’offre porte un autre nom : celui de politique de reconvergence européenne.

8) La modernisation profonde du tissu productif reposera sur des espaces de coopération, d’apprentissage collectif et de collaboration permettant de la créativité rendue possible par les nouvelles technologies. Ces espaces doivent reconnaître l’importance des actifs intangibles, qui sont si difficiles à valoriser. Dans des économies dont la population active vieillit, les progrès de la robotique et de l’intelligence artificielle doivent engendrer une amélioration du potentiel de productivité, selon Sandrine Levasseur. Il faut aussi renforcer la coopération au sein de deux espaces : l’entreprise et le territoire. Au sein de l’entreprise, une gouvernance partenariale doit permettre de limiter les tendances financières court-termistes. Au sein des territoires, la définition de systèmes territoriaux d’innovation doit être l’enjeu d’une politique industrielle moderne, selon Michel Aglietta et Xavier Ragot.

9) Pour conclure, ce n’est pas tant le niveau de la production qui inquiète que l’inéquitable répartition des fruits de la croissance, si faible soit-elle, comme le montre Guillaume Allègre. Le consensus naissant à propos de l’impact négatif des inégalités sur la croissance économique ne doit pas masquer le vrai débat, qui ne porte pas uniquement sur les écarts de revenus, mais aussi sur ce que ces revenus permettent de consommer, donc sur l’accès à des biens et services de qualité égale. La question essentielle devient alors celle du contenu de la production, avant celle de sa croissance.