par Paul Hubert et Giovanni Ricco

Les effets de la politique monétaire dépendent-ils de l’information dont disposent les ménages et les entreprises ? Dans ce billet, nous analysons dans quelle mesure la façon dont la banque centrale surprend les acteurs économiques affecte les effets de sa politique, et dans quelle mesure la publication par la banque centrale de son information privée modifie les effets de sa politique.

Dans une économie où l’information serait parfaite et où les anticipations des agents privés sont rationnelles, les annonces de politique monétaire n’ont pas d’effet réel (sur l’activité) sauf s’il s’agit de « surprises », c’est-à-dire de décisions non anticipées. Dans la mesure où les agents privés connaissent les raisons économiques justifiant les décisions de politique monétaire, une surprise de politique monétaire correspond donc à un changement temporaire de préférence des banquiers centraux

Cependant, en présence de frictions informationnelles et plus particulièrement lorsque les ensembles d’informations de la banque centrale et des agents privés diffèrent, les agents privés ne connaissent pas l’information de la banque centrale et ne savent donc pas à quoi réagissent les banquiers centraux. Lorsqu’ils sont surpris par une décision de politique monétaire, ils ne peuvent donc pas déduire si cette surprise vient d’une réévaluation de l’information macroéconomique de la banque centrale ou d’un changement des préférences des banquiers centraux. En fait, pour les agents privés une décision de politique monétaire peut donc refléter soit leur réponse au choc de préférence, soit leur réponse à l’information macroéconomique qui vient de leur être révélée. Par exemple, une augmentation du taux directeur de la banque centrale peut signaler aux agents privés qu’un choc inflationniste touchera l’économie dans le futur, poussant les anticipations privées d’inflation à la hausse. Cependant, la même augmentation du taux directeur de la banque centrale peut être interprétée comme un choc de préférence indiquant que les banquiers centraux veulent se montrer plus restrictifs, ce qui réduira les anticipations privées d’inflation. Plus généralement, lorsque la banque centrale et les agents privés ont des ensembles d’informations différents, la décision de politique monétaire pourrait véhiculer l’information de la banque centrale sur les développements macroéconomiques futurs[1].

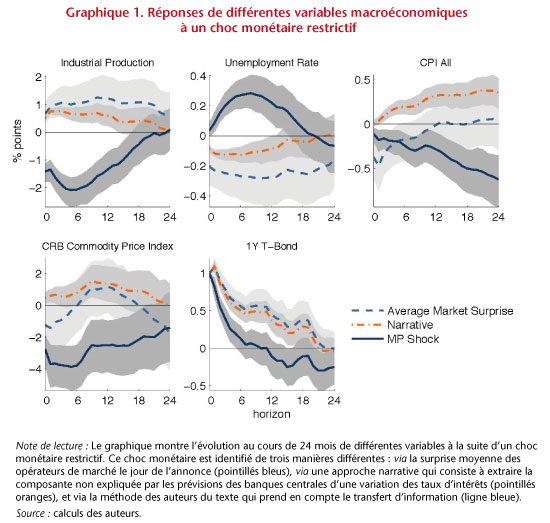

L’interprétation faite par les agents privés des surprises de politique monétaire est donc cruciale pour déterminer le signe et l’ampleur de l’effet des politiques monétaires. Sur la base de cette intuition, un récent travail de G. Ricco et S. Miranda-Agrippino propose une nouvelle approche pour étudier les effets des chocs de politique monétaire qui tient compte du problème auquel les agents sont confrontés dans la compréhension des décisions de la banque centrale. Malgré des années de recherche, il existe encore beaucoup d’incertitudes quant aux effets des décisions de politique monétaire. En particulier, plusieurs travaux ont mis en évidence une hausse, contre-intuitive, de la production ou des prix à la suite d’un resserrement monétaire – aussi appelé price puzzle.

Dans ce travail, les auteurs montrent qu’une grande part du manque de robustesse des résultats dans la littérature existante est due à l’hypothèse implicite que la banque centrale ou les agents privés ont une information parfaite sur l’état de l’économie. Il s’avère en fait que c’est le transfert d’informations sur les conditions économiques de la banque centrale vers les agents privés qui pourrait générer le price puzzle mis en évidence dans la littérature.

Aux États-Unis la banque centrale divulgue au bout de cinq ans les prévisions de ses économistes (Greenbook forecasts) qui ont servi à informer les décisions de la politique monétaire. Cela nous permet de séparer ex post les réactions des marchés financiers à la nouvelle information sur l’état de l’économie transférée par l’action de la banque centrale, des réactions aux chocs de politique monétaire. Nous utilisons ces réponses pour étudier les effets de la politique monétaire sur l’économie américaine dans un modèle économétrique flexible et robuste à de mauvaises spécifications.

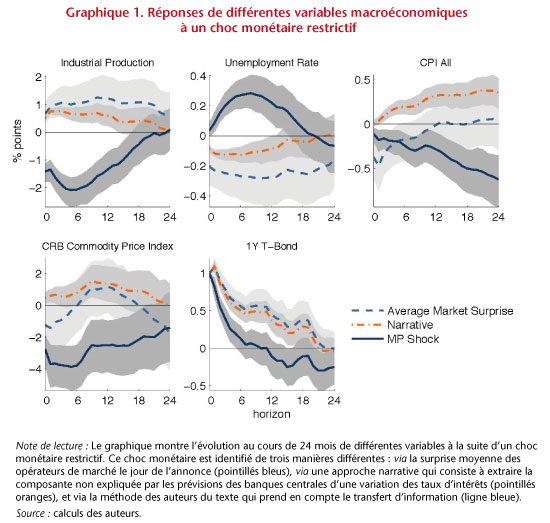

Dans le graphique 1, nous comparons notre approche avec des méthodes qui ne prennent pas en compte le transfert d’informations entre la banque centrale et les agents privés. Alors que ces dernières méthodes génèrent le price puzzle, avec notre approche nous constatons que le resserrement monétaire réduit à la fois les prix et la production.

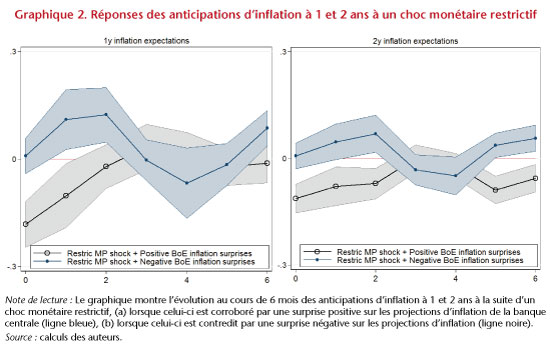

Sur la base de ces résultats et afin d’étudier si l’interprétation faite par les agents privés des surprises de politique monétaire dépend de l’information dont ils disposent, un autre récent document de travail évalue si la publication par la banque centrale de ses projections macroéconomiques pourrait affecter la façon dont les agents privés comprennent les surprises de politique monétaire et donc in fine influe sur les effets de la décision de politique monétaire.

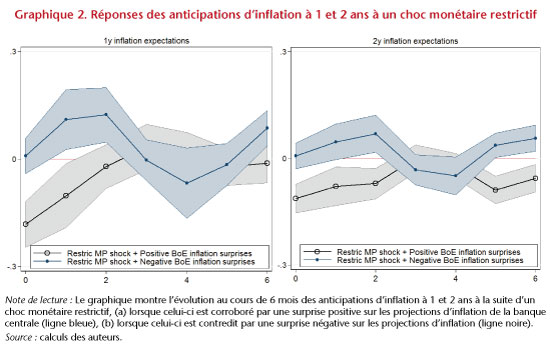

Plus précisément, ce travail évalue si et comment la structure par terme des anticipations d’inflation répond différemment aux décisions de la Banque d’Angleterre (BoE) lorsque celles-ci sont accompagnées ou non de la publication de ses projections macroéconomiques (d’inflation et de croissance) et lorsque celles-ci sont corroborées ou contredites par ses projections[2].

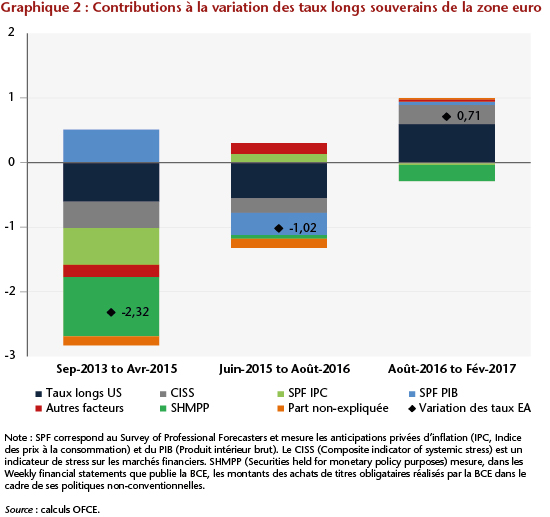

On peut constater que les anticipations d’inflation privées répondent en moyenne négativement aux chocs monétaires restrictifs, comme attendu compte tenu des mécanismes de transmission de la politique monétaire. Le résultat principal du graphique 2 est cependant que les projections d’inflation de la banque centrale modifient l’impact des chocs monétaires. Les chocs monétaires (dans l’exemple ici, restrictifs) ont des effets plus négatifs lorsqu’ils sont interagis avec une surprise positive sur les projections d’inflation de la banque centrale. En revanche, un choc monétaire restrictif, qui interagit avec une surprise négative sur les projections d’inflation, n’a aucun effet sur les anticipations d’inflation privées.

Cette constatation suggère que, lorsque les chocs monétaires et les surprises de projection se corroborent, les chocs monétaires ont plus d’impact sur les anticipations d’inflation privées, possiblement parce que les agents privés peuvent déduire le choc de préférence des banquiers centraux et y répondent plus fortement. Lorsque les chocs monétaires et les surprises de projection se contredisent, les chocs monétaires n’ont pas d’impact (ou moins), possiblement parce que les agents privés reçoivent des signaux opposés et ne sont pas en mesure de déduire l’orientation de la politique monétaire. Ils répondent donc aussi à l’information macroéconomique divulguée.

Ces résultats montrent que la publication par les banques centrales de leur information macroéconomique aide les agents privés à traiter les signaux qu’ils reçoivent et modifie donc leur réponse aux décisions de politique monétaire. Cette étude suggère ainsi que fournir une orientation sur l’évolution future de l’inflation, plutôt que sur l’évolution future des taux d’intérêt (la politique de Forward Guidance), peut améliorer l’efficacité de la politique monétaire, en permettant aux agents privés de mieux distinguer l’information macroéconomique de la banque centrale de ses préférences.

Notes

[1] Voir Baeriswyl, Romain, et Camille Cornand (2010), “The signaling role of policy actions”, Journal of Monetary Economics, 57(6), 682-695 ; Tang, Jenny (2015), “Uncertainty and the signaling channel of monetary policy”, FRB Boston Working Paper, n° 15-8 ; et Melosi, Leonardo (2017), “Signaling effects of monetary policy”, Review of Economic Studies, 84(2), 853-884.

[2] Cette étude se focalise sur le Royaume-Uni parce que les projections de la BoE ont une caractéristique spécifique qui permet d’identifier économétriquement leurs effets propres. En effet, la question posée exige que les projections de la banque centrale ne soient pas fonction de la décision de la politique actuelle, de sorte que les surprises monétaires et les surprises de projection puissent être identifiées séparément. Les projections de BoE sont conditionnées au taux d’intérêt du marché et pas au taux directeur, de sorte que les projections de la BoE sont indépendantes des décisions de politique monétaire.

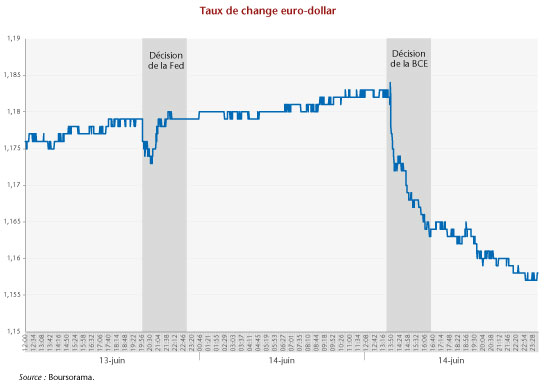

Cette fois-ci, les marchés ont accordé plus d’importance à la décision de la BCE qu’à celle de la Réserve fédérale. En effet, sur une fenêtre de 3 heures suivant la publication des décisions, l’euro n’a baissé que faiblement et temporairement après l’annonce de la Réserve fédérale, mais plus fortement et durablement après celle de la BCE. Cette différence s’explique largement par le contenu informationnel des annonces. D’une part, la décision de la Réserve fédérale était largement anticipée et déjà intégrée par les investisseurs sur le marché des changes. Il n’est donc guère surprenant que la réaction n’ait été qu’éphémère. D’autre part, le signal relatif à l’orientation de la politique monétaire était plus marqué pour la décision de la BCE : la Fed a juste annoncé une hausse d’un quart de point de son taux directeur, alors que la BCE a annoncé que son taux n’augmenterait pas dans les 12 prochains mois. Reste à savoir dans quelle mesure cet effet sera durable. Sur ce point, l’analyse développée dans notre article indique que les chocs de politique monétaire en zone euro auraient un effet plus important que ceux liés à la politique monétaire américaine.

Cette fois-ci, les marchés ont accordé plus d’importance à la décision de la BCE qu’à celle de la Réserve fédérale. En effet, sur une fenêtre de 3 heures suivant la publication des décisions, l’euro n’a baissé que faiblement et temporairement après l’annonce de la Réserve fédérale, mais plus fortement et durablement après celle de la BCE. Cette différence s’explique largement par le contenu informationnel des annonces. D’une part, la décision de la Réserve fédérale était largement anticipée et déjà intégrée par les investisseurs sur le marché des changes. Il n’est donc guère surprenant que la réaction n’ait été qu’éphémère. D’autre part, le signal relatif à l’orientation de la politique monétaire était plus marqué pour la décision de la BCE : la Fed a juste annoncé une hausse d’un quart de point de son taux directeur, alors que la BCE a annoncé que son taux n’augmenterait pas dans les 12 prochains mois. Reste à savoir dans quelle mesure cet effet sera durable. Sur ce point, l’analyse développée dans notre article indique que les chocs de politique monétaire en zone euro auraient un effet plus important que ceux liés à la politique monétaire américaine.