L’économie européenne 2019

par Jérôme Creel

L’ouvrage L’économie européenne 2019 dresse le bilan de l’Union européenne (UE) vingt ans après la naissance de l’euro et à quelques semaines de la nouvelle date-butoir du 12 avril 2019 supposée clarifier le scénario, impensable il y a encore quelques années, d’une sortie d’un État membre de l’UE, en l’occurrence le Royaume-Uni. Fêter l’anniversaire de l’euro dans ces conditions n’est donc pas chose aisée, tant les sujets de discorde et d’inquiétude sont nombreux.

L’euro aura vécu une enfance et une adolescence difficile : frappé à moins de dix ans par une crise financière mondiale sans précédent, il a montré très tôt sa résilience grâce aux efforts coordonnés de ses États membres. Les divergences financières entre pays créanciers et débiteurs replongent cependant bien vite la zone euro dans la crise dont elle sort après une surenchère de politiques monétaires expansionnistes et dotée de nouveaux instruments de gouvernance. Ceux-ci restent en cours d’achèvement (l’union bancaire) ou en phase d’extension de leurs prérogatives (le mécanisme européen de stabilité).

Vingt ans après, la zone euro et la gestion de l’euro en particulier ne ressemblent plus vraiment au projet initial et aux prévisions. L’ouvrage revient ainsi sur l’évolution du projet de monnaie unique, rapport officiel après rapport officiel depuis les années 1960 et sur l’influence allemande, notamment dans le domaine monétaire. Ainsi l’euro, largement approuvé par les citoyens européens est-il devenu une monnaie stable qui, en contribuant globalement à la stabilité des prix, a protégé le pouvoir d’achat des Européens. Ce n’est pas une mince réussite.

Cette réussite ne doit pas pour autant masquer les difficultés à faire émerger des convergences dans de nombreux domaines : structures des marchés du travail, dynamiques industrielles, politiques migratoires, systèmes de retraite, fiscalité des entreprises et adaptation aux défis numériques pour ne citer que ceux auxquels un chapitre est consacré. En l’absence de convergences structurelles entre ses États membres, la protection et le dynamisme attendus de l’appartenance à l’UE et à la zone euro ne semblent pas faire le poids face aux turbulences économiques et financières de l’économie mondiale. Les divergences nourrissent le ressentiment à l’égard du projet d’intégration européenne.

La persistance de spécificités nationales ou régionales rend difficile le renouveau du projet d’UE, dans une phase longue et ardue de sortie de crise économique. L’énergie qu’a dû déployer l’UE pour négocier et préparer le Brexit n’est sans doute pas étrangère au fait que le projet européen semble marquer le pas. Dépasser les divergences économiques et sociales à l’œuvre requerrait des instruments de politique publique plus performants ou nouveaux ; in fine, il y faudrait une volonté politique partagée qui fait aujourd’hui cruellement défaut.

L’économie européenne 2019, sous la direction de Jérôme Creel, Repères La Découverte

Disponible sous cairn (abonnés): https://www.cairn.info/economie-europeenne-2019–9782348041822.htm

Sommaire :

Introduction, par Jérôme Creel

I/ La genèse de l’euro : retour aux sources, par Sandrine Levasseur.

II/ La Banque centrale européenne au prisme de l’ordolibéralisme, par Marc Deschamps et Fabien Labondance.

III/ Les vingt ans de l’euro : bilan et enjeux futurs, par Christophe Blot, Jérôme Creel et Xavier Ragot.

IV/ Marché(s) du travail : à la recherche du modèle européen, par Eric Heyer et Pierre Madec.

V/ Dynamique et synchronisation des industries manufacturières de l’Union européenne, par Mattia Guerini, Mauro Napoletano et Lionel Nesta.

VI/ Brexit : une sortie impossible ?, par Catherine Mathieu et Henri Sterdyniak.

VII/ Quelle imposition des multinationales en Europe ?, par Guillaume Allègre et Julien Pellefigue.

VIII/ L’Europe des retraites : des réformes sous la pression de populations vieillissantes, par Frédéric Gannon, Gilles Le Garrec et Vincent Touzé

IX/ L’Europe au défi de la nouvelle immigration, par Grégory Verdugo

X/ L’Europe face aux défis numériques, par Cyrielle Gaglio et Sarah Guillou.

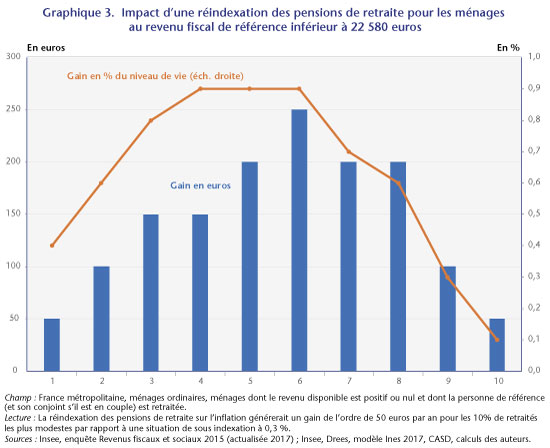

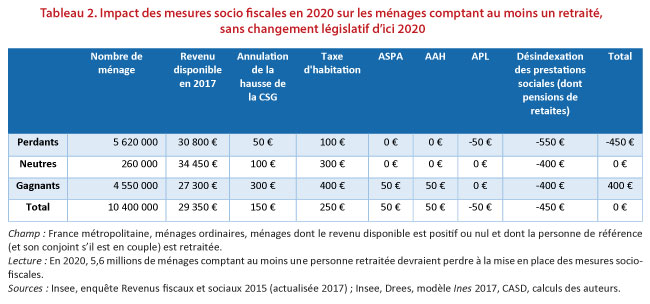

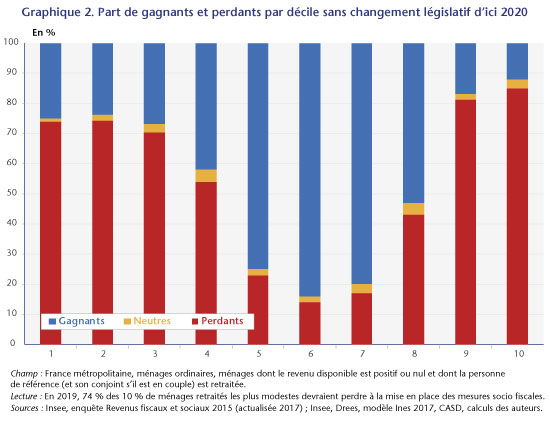

Les discussions en cours et les mesures annoncées à la suite du Grand Débat pourraient modifier significativement ces résultats. En effet, parmi les nombreuses propositions émises, la réindexation des pensions pour une partie des retraités semble en bonne place. Dès lors, la question se pose du seuil de revenu en deçà duquel un ménage pourrait être éligible à cette réindexation.

Les discussions en cours et les mesures annoncées à la suite du Grand Débat pourraient modifier significativement ces résultats. En effet, parmi les nombreuses propositions émises, la réindexation des pensions pour une partie des retraités semble en bonne place. Dès lors, la question se pose du seuil de revenu en deçà duquel un ménage pourrait être éligible à cette réindexation.