La BCE doit-elle réviser sa cible d’inflation ?

Christophe Blot et Francesco Saraceno

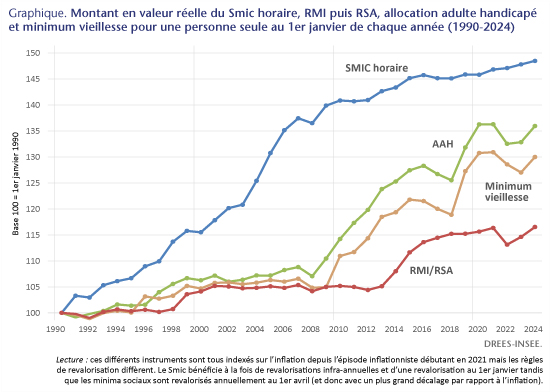

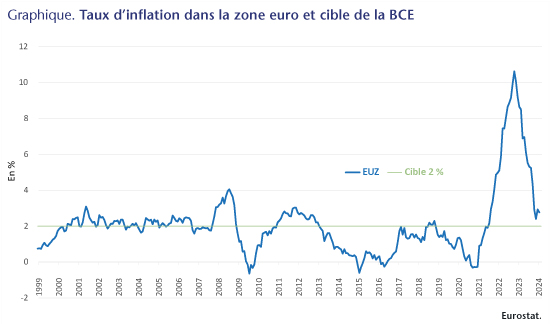

Le taux d’inflation dans la zone euro poursuit sa baisse amorcée depuis plusieurs mois et s’élève à 2,6 % en février, bien en retrait du pic de 10,6 % atteint en octobre 2022 (graphique). L’inflation reste cependant encore supérieure à l’objectif de 2 % visé par la BCE, malgré le resserrement de la politique monétaire. Depuis l’été 2022, le taux de facilité de dépôt a été augmenté de -0,5 % à 4 %. Cette réduction de l’inflation s’explique largement par la disparition des facteurs qui l’avaient alimentée à partir de 2021 : goulets d’étranglement, prix de l’énergie, reprise post-pandémie. Ces facteurs n’ont plus d’impact significatif aujourd’hui. Mais concernant l’effet de la politique monétaire, il existe un large consensus parmi les économistes sur le fait que son délai de transmission à la demande, la croissance et la dynamique prend plusieurs trimestres[1]. Par conséquent, le resserrement a commencé à produire son impact à partir de 2023 et devrait se poursuivre en 2024. La hausse des taux d’intérêt pèse sur la consommation, l’investissement et les dépenses publiques, contribuant à la baisse de l’inflation par un ralentissement de la demande globale. Cette situation contraste avec la période pré-Covid où l’inflation était restée inférieure à la cible pendant une période prolongée malgré les mesures expansionnistes – et notamment les mesures non conventionnelles – introduites par la BCE. Une telle difficulté à atteindre la cible d’inflation soulève la question de la valeur numérique appropriée de cette cible. Le chiffre actuel de 2 % est-il trop élevé ou trop bas ?

Selon les dernières prévisions de l’Eurosystème, l’inflation resterait supérieure à 2 % en 2024 (2,7 %) et ne serait pas conforme à l’objectif avant 2025. La convergence progressive vers la cible observée en 2023 et le ralentissement économique ont conduit la BCE à stabiliser les taux directeurs mais aucune baisse des taux d’intérêt n’a été envisagée jusqu’à présent[1]. Les marchés anticipent néanmoins qu’elle pourrait intervenir dans les prochains mois. Malgré la grande incertitude entourant l’activité économique et l’inflation, le consensus général des prévisionnistes est que l’épisode d’inflation est largement derrière nous. Il est donc temps de commencer à tirer des leçons non seulement de la récente hausse des prix mais aussi de la longue période qui l’a précédée, entre la crise financière mondiale de 2008 et 2019 quand la BCE était confrontée au problème inverse et tentait en vain de relever un taux d’inflation qui restait obstinément proche de la déflation.

Une discussion sur les objectifs de politique monétaire n’aurait pas été pertinente tant que l’inflation n’était pas maîtrisée. Les banques centrales auraient été accusées de changer les règles du jeu validant leur incapacité à atteindre leurs cibles ce qui aurait certainement nuit à leur crédibilité. Cependant, une fois que la cible est atteinte ou en voie de l’être, les banques centrales devraient faire le point sur les expériences récentes en matière d’inflation et de déflation et procéder à un réexamen de leurs objectifs.

Quelles leçons tirer des périodes récentes ?

Certains économistes dont le prix Nobel Paul Krugman et l’ancien économiste en chef du FMI Olivier Blanchard, soutiennent que les banques centrales des économies avancées devraient reconsidérer leur cible d’inflation, en la portant de 2 à 3 %. Il convient de noter que cette cible d’inflation de 2 %, introduite en Nouvelle-Zélande en 1980, adoptée par la suite par presque toutes les grandes banques centrales (et notamment la Réserve fédérale, la Banque d’Angleterre et la Banque du Japon) n’a pas de fondement particulier. On a simplement considéré qu’il s’agissait d’un objectif suffisamment bas pour rassurer les marchés sur la stabilité des prix et minimiser le coût économique de l’inflation, tout en laissant une certaine marge d’ajustement, en cas de chocs négatifs. En effet, une récession peut provoquer une baisse de l’inflation, sans passer en territoire négatif et déclencher une spirale déflationniste.

Il existe essentiellement deux arguments en faveur d’un relèvement de l’objectif d’inflation souhaité. Le premier est contingent : alors que l’inflation est passée sans trop de douleur d’un niveau à deux chiffres il y a plus d’un an à des valeurs proches de l’objectif aujourd’hui, la ramener au niveau visé de 2 % pourrait s’avérer beaucoup plus lent et difficile. Nous pourrions rester bloqués avec des taux d’inflation fluctuant entre 2 et 3 %, voire légèrement supérieurs. Ces niveaux ne posent pas de problèmes d’instabilité significatifs (en termes de désancrage des anticipations, par exemple) de sorte qu’il ne vaut peut-être pas la peine de payer le prix, en termes de croissance et de chômage, d’un retour forcé de l’inflation à 2 %.

La deuxième raison d’une révision de la cible pour le taux d’inflation est plus structurelle. L’objectif de 2 % a pu sembler raisonnable pendant la longue période de la grande modération lorsque la croissance stable du PIB s’accompagnait de fluctuations limitées du taux d’inflation. Toutefois, cette période d’apparente stabilité macroéconomique cachait des déséquilibres croissants tels qu’une tendance chronique à l’excès d’épargne et, par conséquent, des taux d’intérêt réels neutres de plus en plus bas[2].

Après 2008, nous sommes entrés dans une nouvelle phase où les déséquilibres sont apparus au grand jour et où les chocs macroéconomiques se sont accentués. Dans un contexte d’instabilité accrue, les banques centrales peuvent se trouver dans la nécessité de réduire significativement les taux d’intérêt. Si ces taux sont initialement modérés, le risque d’atteindre ce que les économistes appellent la borne inférieure effective (taux d’intérêt qui ne peuvent être abaissés en dessous de zéro ou de valeurs légèrement négatives) augmente. C’est la situation dans laquelle la Fed et la BCE se sont trouvées pendant toute la décennie 2010, devant recourir à des politiques non conventionnelles telles que l’achat d’actifs pour stimuler l’économie. Un objectif d’inflation plus élevé permettrait d’augmenter les taux d’intérêt dans des conditions normales et de disposer d’une plus grande marge de manœuvre pour les abaisser si nécessaire. Cette marge supplémentaire pourrait s’avérer précieuse dans le cas probable où les années à venir seraient marquées par une augmentation de l’instabilité macroéconomique et géopolitique. Andrade et al. (2021) montrent par exemple qu’une cible d’inflation de 1,4 % est compatible avec le taux réel neutre de 2,8 %, estimé avant 2008[3]. Le taux d’intérêt réel neutre à court terme (ou r-star) correspond au taux qui prévaudrait lorsque le taux d’inflation est stable et que l’économie est au plein emploi. Une diminution d’un point de ce taux réel neutre devrait conduire la banque centrale à réviser à la hausse son objectif d’inflation de 0,8 point. Selon les estimations révisées de Holston, Laubach et Williams (2023), le taux réel neutre en zone euro s’élèverait actuellement à -0,7 %, ce qui suggère une cible optimale de 2,8 %.

En outre, des facteurs structurels tels que la transition écologique pourraient conduire à des taux d’inflation structurellement plus élevés dans les années à venir, par exemple en raison du renchérissement des coûts associés aux combustibles fossiles[4]. Inversement, certains soutiennent que la stagnation séculaire n’est peut-être pas terminée[5]. S’obstiner à viser une inflation de 2 % pourrait nécessiter de longues périodes de resserrement monétaire, ce qui entraverait les investissements dans les énergies renouvelables et perpétuerait paradoxalement les tensions inflationnistes liées à la transition.

À ces arguments raisonnables en faveur d’un objectif d’inflation plus élevé, ceux qui s’opposent à sa révision en avancent d’autres tout aussi raisonnables. Le plus important est que, dans un monde comme celui des banques centrales où la crédibilité est essentielle, modifier l’objectif d’inflation au cours du processus de réduction de l’inflation pourrait être dévastateur et constituerait en fait un aveu d’impuissance. D’ailleurs, quelle crédibilité peut avoir une banque centrale qui annonce un objectif d’inflation de 3 % alors qu’entre 2008 et 2020, elle n’a pas été capable de la relever de 1 % à 2 % ? Un autre argument, récemment avancé par Martin Wolf à propos du Royaume-Uni, est que les banques centrales ont un biais implicite et sont plus réticentes à resserrer la politique monétaire quand l’inflation augmente qu’à l’assouplir quand elle diminue. Cela conduit à un niveau global d’inflation légèrement supérieur à la cible et rend dangereux les appels à des objectifs plus élevés. Cet argument ne semble guère s’appliquer à la situation actuelle. Au contraire, l’expérience des 25 années d’existence de l’euro indique un biais déflationniste.

Pour cette fois-ci, il n’y a pas grand-chose à faire et nous devons nous résigner à subir les coûts de cet engagement malavisé des banques centrales en faveur d’un objectif d’inflation de 2 % par le biais d’une restriction monétaire, au lieu de recourir à un mélange de politiques plus appropriées. La politique budgétaire devrait être prête à atténuer ces coûts par des politiques de revenus et de redistribution fiscale permettant de protéger les agents économiques les plus vulnérables.

Les banques centrales contrôlent-elles vraiment l’inflation ?

Ce débat ne doit pas occulter la question de la capacité de la BCE à contrôler l’inflation. La récente poussée d’inflation et la tâche difficile des banques centrales pour la ramener à 2 % font écho aux difficultés déjà mentionnées de ces mêmes banques centrales à augmenter l’inflation à 2 % lorsque celle-ci était durablement basse au cours de la dernière décennie. Nombreux sont ceux qui, dès le début de l’épisode inflationniste actuel, ont affirmé que le resserrement monétaire n’était pas la bonne approche pour lutter contre l’inflation[6] ; d’autres outils microéconomiques plus ciblés auraient été plus efficaces – notamment parce que la politique monétaire est caractérisée par de longs délais de transmission – et moins douloureux pour lutter contre une inflation structurelle résultant davantage de déséquilibres sectoriels que d’une surchauffe généralisée. Cependant, que ce soit en raison de l’inertie des gouvernements, comme d’habitude heureux d’attribuer des décisions impopulaires à la BCE, ou de vieux réflexes monétaristes qui, bien que minoritaires dans les milieux universitaires, restent influents dans le débat public (“l’inflation est toujours causée par trop d’argent pour trop peu de biens”), les banques centrales ont été les principaux protagonistes de la lutte contre l’inflation.

En d’autres termes, l’offre et la demande, les éléments micro et macro-économiques interagissent pour déterminer un taux d’inflation moyen dont les causes sont multiples. L’inflation et la déflation sont des phénomènes complexes qu’il vaut mieux aborder avec une pluralité d’instruments et la politique monétaire seule n’est peut-être pas assez efficace. Cela peut avoir deux conséquences. Premièrement, la coordination des politiques monétaires et budgétaires pourrait améliorer la capacité à atteindre la cible. Deuxièmement, si la banque centrale n’est pas toute puissante pour combattre un phénomène qui dépend d’autres causes, il peut être plus raisonnable de ne pas viser un point d’inflation mais une zone cible.

L’annonce d’une fourchette est certainement plus réaliste car les banques centrales ne peuvent pas atteindre les 2 % avec une précision d’orfèvre. Il existe toujours de nombreuses sources d’incertitudes liées à l’efficacité de la politique monétaire, à ses délais de transmission, aux chocs futurs, à la relation entre l’activité et les prix (la pente de la courbe de Phillips). En outre, la mesure de l’inflation repose sur certaines hypothèses qui rendent cette estimation imparfaite et sujette à des erreurs pouvant provenir de la décomposition des effets qualité et prix, de la prise en compte de toutes les dimensions du coût de la vie… Ces incertitudes affectent les données statistiques d’inflation et peuvent à terme remettre en cause la crédibilité de la banque centrale. Enfin, une fourchette permettrait également à la BCE de disposer d’une plus grande marge de manœuvre pour gérer les compromis entre ses objectifs. Bien sûr, l’une des critiques formulées à l’encontre d’une bande à l’intérieur de laquelle l’inflation pourrait fluctuer est qu’elle est moins précise, ce qui pourrait nuire à la crédibilité de la banque centrale[7]. Mais l’argument de la crédibilité peut être utilisé dans l’autre sens. Quelle est la crédibilité d’une banque centrale qui rate quasi-systématiquement sa cible ?

[1] Lors de la conférence de presse qui a suivi le Conseil des Gouverneurs du 25 janvier, Christine Lagarde déclarait qu’ « il était prématuré de discuter de baisse des taux ».

[2] Voir le chapitre 2, des perspectives économiques du FMI d’avril 2023.

[3] Voir Andrade, P., Galí, J., Le Bihan, H., & Matheron, J. (2021). Should the ECB adjust its strategy in the face of a lower r★?. Journal of Economic Dynamics and Control, 132, 104207

[7] Ehrmann (2021) montre que les anticipations d’inflation ne sont pas moins bien ancrées dans les pays ayant adopter une zone cible et que la crédibilité semble même être améliorée. Voir “Point targets, tolerance bands or target ranges? Inflation target types and the anchoring of inflation expectations.” Journal of International Economics, 132, 103514.

[1] Voir le Blog de l’OFCE pour une brève revue de la littérature.