par Hubert Kempf

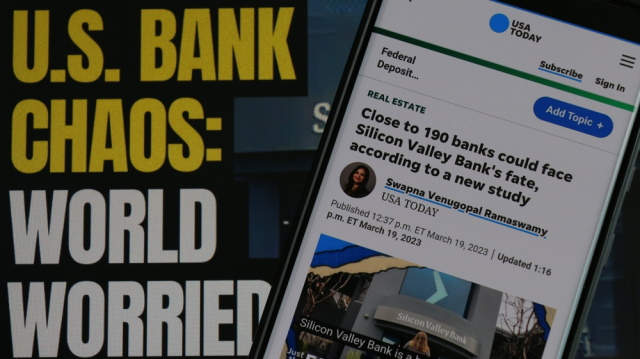

La faillite de la Silicon Valley Bank le 10 mars dernier est un épisode de crise bancaire qui évoque fréquemment dans la presse le souvenir de la crise financière de septembre 2008 consécutive à la faillite de la firme financière Lehman Brothers. Ce parallèle n’est pas le plus pertinent. Le contexte actuel renvoie plutôt à une autre crise bancaire américaine : celle des Savings and Loan Association des années 1980.

1 – La première question est de comprendre pourquoi la SVB a été le maillon faible du système bancaire américain en mars 2023. La réponse semble assez simple et largement partagée : la SVB était une banque doublement étroite. Étroite en termes de clientèle d’abord : celle-ci était essentiellement constituée d’entreprises du secteur numérique qui disposaient de liquidités importantes mais qui étaient toutes sujettes aux mêmes chocs sectoriels et pouvaient ainsi se trouver au même moment dans un besoin important et urgent de liquidités. Étroite en termes de placements ensuite : l’actif de la SVB était de façon considérable placé en bons du Trésor américain dont le cours était soutenu par la faiblesse des taux d’intérêt pratiqués depuis les politiques monétaires non-conventionnelles initiées avec la crise de 2008. Au surplus, la banque avait probablement une politique de couverture des risques de taux très insuffisante. Cette faible diversification de l’actif de la SVB la rendait extrêmement vulnérable à un choc sur le cours de ces actifs qui s’est produit lorsque, au vu de la reprise de l’inflation, la Réserve fédérale a mis fin à des années de politique monétaire accommodante et a initié une politique de remontée des taux d’intérêt. La SVB a alors vu se réduire la valeur nominale de son actif et sa fragilité financière a amené à un mouvement de prudence des déposants, donc à un processus de retrait des dépôts liquides. Pour faire face à ce mouvement, la SVB n’avait pas d’autre choix que de procéder à la liquidation des bons du Trésor qu’elle détenait, à un cours diminué, ce qui ne pouvait que renforcer le mouvement de défiance qui la frappait. Or au même moment, le ralentissement marqué depuis 2022 du secteur du numérique fragilisait les entreprises clientes et alimentait de façon naturelle leur besoin de liquidité. Ainsi une trop faible diversification de sa clientèle et de son portefeuille faisait de la SVB une banque très exposée au double choc macroéconomique et sectoriel qui s’est produit depuis 2022 ;

2 – La deuxième question est de savoir pourquoi cette faillite s’est produite au début de 2023. La réponse est partiellement donnée dans le point précédent. Passons sur la mauvaise passe du secteur numérique : après des années d’expansion et d’euphorie, de financements importants de fonds d’investissement en quête de la prochaine pépite numérique mais sans grande visibilité sur les potentialités des diverses pousses numériques et nourris par une prise de risque d’autant plus mal appréciée qu’elle était rémunératrice pour les gérants de ces fonds, il fallait bien qu’un mouvement de correction s’enclenchât à un moment donné. Rien de surprenant à cela, rien de particulièrement difficile à gérer. Le choc macroéconomique est, lui, plus compliqué car il remonte plus loin dans le passé. Les hostilités déclenchées par la Russie en Ukraine ont certes représenté un choc d’offre négatif majeur via la crise énergétique soudaine que cela a provoqué et la hausse forte et brutale des prix de l’énergie. Mais aux États-Unis, le processus inflationniste est aussi alimenté, et largement, par une succession de décisions de politique économique prises au cours des dernières années. On ne peut oublier l’impact inflationniste des politiques budgétaires hyper-laxistes des administrations Trump et Biden, ce dans un contexte de politique monétaire à taux faible voire nul maintenue pendant près de quinze ans (2008 – 2022)[1]. Tôt ou tard, cela ne pouvait que déboucher sur un processus inflationniste dû à un choc de demande agrégée persistant. La guerre en Ukraine n’a été que le déclencheur de ce processus. Un renversement de la politique monétaire pour tenter de contrôler ce processus avant qu’il ne prenne trop d’importance était dans l’ordre des choses. Le taux d’intérêt sur les bons du Trésor à 10 ans est passé de 0,00 % le premier avril 2022 à 1,00 % le 15 juin 2022 pour atteindre 2,01 % le 21 octobre. Redescendu légèrement, il était à 1,51 % le 10 mars 2023, jour de la faillite de la SVB. Les conséquences financières de ce renversement étaient une fragilisation des intermédiaires financiers américains. Les plus fragiles sont emportés par cette fragilisation, à commencer par la SVB ;

3 – Le parallèle avec la crise de 2008 est cependant difficile à tenir. La crise de 2008 s’est produite dans une période de très faible inflation qui avait entraîné une politique monétaire moins accommodante qu’on ne le pense souvent si on en juge par l’application d’une règle de Taylor simple mais effectivement avec un taux d’intérêt nominal extrêmement bas. Si bas qu’il pouvait apparaître que la Réserve fédérale était désormais dépourvue d’instrument monétaire. L’ébranlement financier est venu effectivement d’une réaction à un durcissement de la politique monétaire. Le taux d’intérêt directeur américain est monté au cours de 2004 de moins de 2 % à 5 % à la mi-2005. Cette remontée amorce la prise de conscience par les intermédiaires financiers les plus perspicaces des excès d’une politique de prêts par les intermédiaires financiers dont les banques, exubérante, en particulier dans le secteur immobilier (crédits « subprime ») et une gestion du risque inattentive (politique de titrisation). Le mouvement de prudence financière, initié dès 2005 par les plus attentifs et aguerris des intermédiaires financiers, a consisté à abaisser les ratios d’endettement et à se montrer plus sélectif dans les décisions de prêt et le choix des contreparties, jugées fragiles. Ce mouvement s’est accéléré en 2007 avec la crise des « surprime ». Dès lors, la méfiance s’est généralisée entre les intermédiaires financiers jusqu’à atteindre un paroxysme avec l’incapacité pour la firme Lehman (institution financière qui ne disposait pas d’une licence bancaire et n’était donc pas couverte par les règles d’assurance des dépôts bancaires) de rééchelonner son endettement.

La crise a été déclenchée par le refus – a posteriori mal avisé – de ne pas sauver Lehman et faire porter la responsabilité de son défaut à ses responsables et faire ainsi savoir à la communauté financière qu’elle ne pouvait compter systématiquement sur le soutien des pouvoirs publics lorsque les prises de risque s’avèrent excessives. Cette décision va précipiter le secteur financier dans une tourmente d’une intensité surprenante par sa rapidité, son développement international et ses conséquences particulièrement importantes sur l’économie. Mais elle ne peut s’analyser comme un phénomène de panique bancaire. Ce qui s’est passé est un resserrement brutal des opérations inter-bancaires et non un phénomène de retrait des dépôts. Concrètement, les banques se sont trouvées brusquement dans l’impossibilité de trouver une contrepartie pour équilibrer leur position au jour le jour et symétriquement de se porter contrepartie d’un partenaire financier, étant dans l’incapacité d’apprécier sa solidité financière. L’intervention des pouvoirs publics et plus particulièrement des banques centrales a consisté à se porter systématiquement contrepartie, assumant ainsi le rôle de « faiseur de marché en dernier ressort » (market-maker of last resort)[2] ;

4 – Rien de tel ne se produit actuellement. Les risques de contagion n’ont certes pas disparu mais ils sont contenus. Une semaine plus tard, les banques dites « régionales » ou hyper- spécialisées sont toujours menacées mais le secteur bancaire ne s’est pas effondré comme ce fut le cas en 2008. Il est plus légitime de rapprocher l’épisode actuel dans laquelle se trouve le secteur bancaire américain d’une autre crise plus ancienne, la crise des Savings and Loan Associations (des institutions spécialisées dans le financement immobilier mais habilitées à recevoir des dépôts d’épargne) qui s’est déclenchée en 1985 et a duré une dizaine d’années. La crise des S&LA a entraîné la disparition du tiers de ces institutions entre 1986 et 1995. Cette crise était le résultat du même enchaînement que celui qui se produit actuellement : un enchaînement « reprise de l’inflation – renversement de la politique monétaire d’accommodante à restrictive – crise financière ». La crise des S&LA, rendues fragiles par des prises de risque élevées et une réglementation laxiste et déficiente, s’interprète comme une conséquence de la politique dite « monétariste » pratiquée par la Réserve fédérale sous la présidence de Paul Volcker (1979-1985). La remontée des taux d’intérêt à court terme pratiquée par elle, de 10 % début 1979 à près de 20 % en 1980, va entraîner une double crise : d’abord une crise bancaire, puis la longue crise des Savings and Loan Associations. La crise bancaire s’est traduite par la liquidation ou le sauvetage de près de 1 600 banques par la Federal Deposit Insurance Corporation entre 1980 et 1996 (sur un nombre total de banques à l’époque autour de 14 000). La crise des S&LA a entraîné la disparition du tiers de ces institutions (des institutions spécialisées dans le financement immobilier mais habilitées à recevoir des dépôts d’épargne) entre 1986 et 1995[3] ;

5 – Ce précédent important semble avoir été oublié et les risques représentés par les conséquences financières et bancaires d’une politique monétaire restrictive sous-estimés par les responsables actuels des politiques macroéconomiques. Les responsables publics, et en premier lieu, les banquiers centraux se sont probablement persuadés que le renforcement – relatif – de la réglementation bancaire qui s’est produit après la crise de 2008 suffisait pour endiguer ou rendre impossible ou moins probable une crise financière et que, devant la reprise de l’inflation, il était possible de remonter les taux d’intérêt pour modifier le comportement des agents non-financiers sans perturber le fonctionnement du secteur financier et bancaire. C’est le caractère illusoire de cette position que vient manifester la faillite de la SVB et de ses effets induits (reprise de Crédit Suisse par UBS, difficultés pour Deutsche Bank).

Il est une autre leçon qu’il peut être tiré de la crise des S&LA : c’est que, contrairement à la crise de 2008, ce fut une crise « à bas bruit » et persistante. La méfiance s’est installée durablement et les institutions les plus fragiles ont disparu progressivement sous l’effet de retrait insidieux et de difficultés croissantes à trouver les modalités de refinancement. C’est peut-être la plus inquiétante leçon de la crise des années 1980. La faillite de la SVB expose les fragilités toujours présentes du système bancaire américain. On ne peut exclure que, comme il y a quarante ans, nous ne soyons qu’au début d’une nouvelle crise bancaire.

[1] Le taux maximum sur cette période fut de 2,5 %, atteint en 2018.

[2] Sur les stratégies de sortie de crise, voir C. Blot, J. Creel, C. Rifflart, D. Schweisguth « Petit manuel de stratégies de sortie de crise. Comment rebondir pour éviter l’enlisement », Revue de l’OFCE, n°110, juillet 2009.

[3] 1 043 exactement sur un total de 3 234 S&LA. Sur cette crise, on consultera Robinson, K. J. (2013), “The Savings and Loan Crisis”, https://www.federalreservehistory.org/essays/savings-and-loan-crisis