De l’austérité à la stagnation

Par Xavier Timbeau

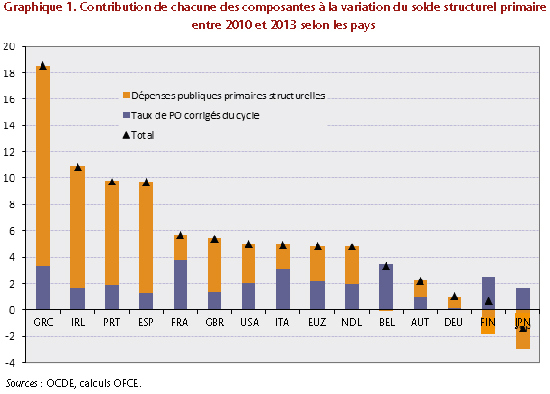

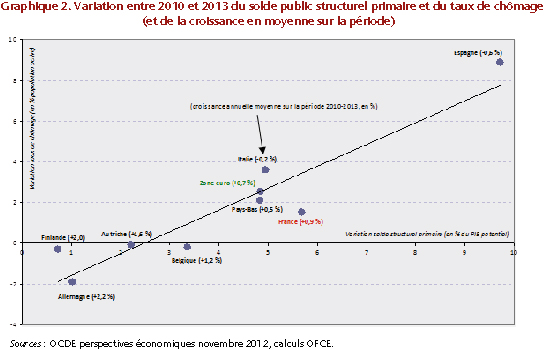

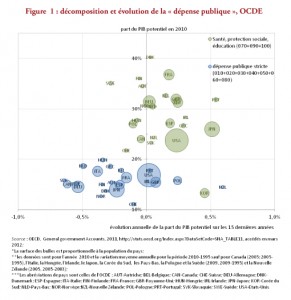

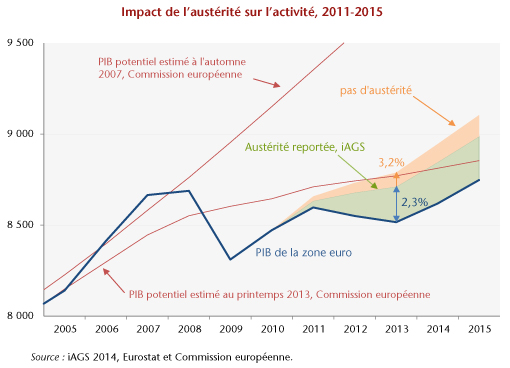

Depuis 2010, la Commission européenne publie chaque année une « revue annuelle de la croissance », Annual Growth Survey en anglais, pour alimenter le semestre européen pendant lequel les gouvernements et les parlements des Etats membres, la Commission, la société civile doivent discuter et élaborer les stratégies économiques des différents pays européens. Il nous a paru important de participer à ce débat en publiant au même moment que la Commission une revue indépendante annuelle de croissance (indepedent Annual Growth Survey ou iAGS) en collaboration avec l’IMK, institut allemand et l’ECLM, institut danois. Ainsi, dans l’iAGS 2014, nous évaluons le coût de l’austérité menée depuis 2011. Menée alors que les multiplicateurs budgétaires étaient très élevés, d’une ampleur sans précédent depuis la Seconde Guerre mondiale, cette politique d’austérité a été suivie simultanément par la plupart des pays de la zone euro. Il en a résulté un PIB amputé de 3,2% en zone euro pour 2013. Une stratégie alternative, aboutissant aux mêmes ratios de dette sur PIB dans 20 ans (soit 60% dans la plupart des pays) aurait été possible en ne cherchant pas à réduire les déficits publics à court terme, lorsque les multiplicateurs sont élevés. La baisse du chômage, le rétablissement des bilans des agents ou encore la sortie de la trappe à liquidité sont les conditions pour que les multiplicateurs budgétaires soient à nouveau bas. Un ajustement réduit mais continu, stratégie tout aussi rigoureuse sur le plan budgétaire mais plus adaptée à la situation économique, aurait permis de bénéficier de 2,3% points de PIB en plus en 2013, soit bien plus que dans la situation d’austérité brutale dans laquelle nous sommes. Ainsi, il n’y aurait pas eu de récession en 2012 ou en 2013 pour la zone euro dans son ensemble (voir le graphique ci-dessous : PIB en millions d’euros).  Il est souvent avancé que la situation des finances publiques des pays de la zone euro ne laissait pas de choix. En particulier, la pression des marchés a été telle que certains pays ont craint, comme la Grèce par exemple, de perdre l’accès aux financements privés de leur dette publique. Les montants en jeu et une situation de déficit primaire sont avancés pour justifier cette stratégie brutale afin de convaincre à la fois les marchés et les partenaires européens. Pourtant, la crise des dettes souveraines, et donc la pression des marchés, s’est achevée dès lors que la Banque centrale européenne a annoncé qu’aucun pays ne quitterait l’euro, puis a mis en place un instrument, l’OMT (Outright Monetary Transaction) qui permet, sous condition, de racheter des titres de dette publique des pays de la zone euro et donc d’intervenir pour contrer la défiance des marchés (voir une analyse ici). Dès lors, ce qui compte, c’est la soutenabilité de la dette publique à moyen terme et non plus la démonstration dans l’urgence que l’on peut faire accepter n’importe quelle politique aux populations. Or cette soutenabilité nécessite une politique d’ajustement continu (parce que les déficits sont élevés) et modéré (parce que les politiques budgétaires ont un impact majeur sur l’activité). En choisissant la voie dure de l’austérité, nous avons payé le prix fort de l’incohérence institutionnelle de la zone euro que la crise a révélée. Dans l’iAGS 2014, nous pointons d’autres coûts que la perte d’activité due à cette austérité. D’une part, les inégalités augmentent et la pauvreté ancrée, c’est-à-dire mesurée à partir des revenus médians de 2008, s’accroît de façon considérable dans les pays les plus touchés par la récession. Le niveau élevé du chômage entraîne certains pays (l’Espagne, le Portugal et la Grèce) dans la déflation salariale. Cette déflation salariale se traduira par des gains de compétitivité-coût mais, en retour, conduira leurs partenaires à s’engager aussi sur la voie de la déflation salariale ou de la dévaluation fiscale. Au total, l’ajustement des taux de change effectifs ne se produira pas, ou à un rythme si lent que ce sont les effets de la déflation qui domineront, d’autant que l’appréciation de l’euro ruinera les espoirs d’une compétitivité accrue par rapport au reste du monde. L’effet principal de la déflation salariale sera un alourdissement réel (ou rapporté au revenu) de la dette privée et publique. Cela remettra au centre de l’actualité les défauts massifs, publics comme privés, ainsi que les risques d’éclatement de la zone euro. Pour autant, on peut sortir du piège de la déflation. Des pistes sont développées et chiffrées dans l’iAGS 2014. En réduisant les écarts de taux souverains, on peut donner une marge de manœuvre importante aux pays en crise. La continuation de l’action de la BCE, mais aussi un engagement crédible des Etats membres pour stabiliser leurs finances publiques en sont les leviers. L’investissement public a été réduit de plus de 2 points de PIB potentiel depuis 2007. Ré-investir dans le futur est une nécessité, d’autant que les infrastructures non entretenues coûteront très cher à reconstruire si on les laisse s’effondrer. Mais c’est aussi un moyen de stimuler l’activité sans compromettre la discipline budgétaire, puisque celle-ci doit être appréciée non pas par l’évolution de la dette brute mais par celle de la dette nette. Enfin, le salaire minimum doit être utilisé comme instrument de coordination. Nos simulations montrent qu’il y a là un moyen de freiner les processus déflationnistes et de résorber les déséquilibres courants si les pays en excédent s’engagent à ce que leur salaire minimum augmente plus vite en termes réel que leur productivité et qu’au contraire dans les pays en déficit, le salaire minimum augmente moins vite que la productivité. Une telle règle, qui respecterait à la fois les pratiques nationales en matière de négociation salariale, ainsi que les niveaux de productivité ou les spécificités des marchés du travail, permettrait de réduire graduellement les déséquilibres macroéconomiques de la zone euro.

Il est souvent avancé que la situation des finances publiques des pays de la zone euro ne laissait pas de choix. En particulier, la pression des marchés a été telle que certains pays ont craint, comme la Grèce par exemple, de perdre l’accès aux financements privés de leur dette publique. Les montants en jeu et une situation de déficit primaire sont avancés pour justifier cette stratégie brutale afin de convaincre à la fois les marchés et les partenaires européens. Pourtant, la crise des dettes souveraines, et donc la pression des marchés, s’est achevée dès lors que la Banque centrale européenne a annoncé qu’aucun pays ne quitterait l’euro, puis a mis en place un instrument, l’OMT (Outright Monetary Transaction) qui permet, sous condition, de racheter des titres de dette publique des pays de la zone euro et donc d’intervenir pour contrer la défiance des marchés (voir une analyse ici). Dès lors, ce qui compte, c’est la soutenabilité de la dette publique à moyen terme et non plus la démonstration dans l’urgence que l’on peut faire accepter n’importe quelle politique aux populations. Or cette soutenabilité nécessite une politique d’ajustement continu (parce que les déficits sont élevés) et modéré (parce que les politiques budgétaires ont un impact majeur sur l’activité). En choisissant la voie dure de l’austérité, nous avons payé le prix fort de l’incohérence institutionnelle de la zone euro que la crise a révélée. Dans l’iAGS 2014, nous pointons d’autres coûts que la perte d’activité due à cette austérité. D’une part, les inégalités augmentent et la pauvreté ancrée, c’est-à-dire mesurée à partir des revenus médians de 2008, s’accroît de façon considérable dans les pays les plus touchés par la récession. Le niveau élevé du chômage entraîne certains pays (l’Espagne, le Portugal et la Grèce) dans la déflation salariale. Cette déflation salariale se traduira par des gains de compétitivité-coût mais, en retour, conduira leurs partenaires à s’engager aussi sur la voie de la déflation salariale ou de la dévaluation fiscale. Au total, l’ajustement des taux de change effectifs ne se produira pas, ou à un rythme si lent que ce sont les effets de la déflation qui domineront, d’autant que l’appréciation de l’euro ruinera les espoirs d’une compétitivité accrue par rapport au reste du monde. L’effet principal de la déflation salariale sera un alourdissement réel (ou rapporté au revenu) de la dette privée et publique. Cela remettra au centre de l’actualité les défauts massifs, publics comme privés, ainsi que les risques d’éclatement de la zone euro. Pour autant, on peut sortir du piège de la déflation. Des pistes sont développées et chiffrées dans l’iAGS 2014. En réduisant les écarts de taux souverains, on peut donner une marge de manœuvre importante aux pays en crise. La continuation de l’action de la BCE, mais aussi un engagement crédible des Etats membres pour stabiliser leurs finances publiques en sont les leviers. L’investissement public a été réduit de plus de 2 points de PIB potentiel depuis 2007. Ré-investir dans le futur est une nécessité, d’autant que les infrastructures non entretenues coûteront très cher à reconstruire si on les laisse s’effondrer. Mais c’est aussi un moyen de stimuler l’activité sans compromettre la discipline budgétaire, puisque celle-ci doit être appréciée non pas par l’évolution de la dette brute mais par celle de la dette nette. Enfin, le salaire minimum doit être utilisé comme instrument de coordination. Nos simulations montrent qu’il y a là un moyen de freiner les processus déflationnistes et de résorber les déséquilibres courants si les pays en excédent s’engagent à ce que leur salaire minimum augmente plus vite en termes réel que leur productivité et qu’au contraire dans les pays en déficit, le salaire minimum augmente moins vite que la productivité. Une telle règle, qui respecterait à la fois les pratiques nationales en matière de négociation salariale, ainsi que les niveaux de productivité ou les spécificités des marchés du travail, permettrait de réduire graduellement les déséquilibres macroéconomiques de la zone euro.