Apprentissage: Maîtriser l’atterrissage

Bruno Coquet – Chercheur associé à l’OFCE La réforme de l’apprentissage de 2018 a stimulé la demande et l’offre de travail en apprentissage tout en […]

Bruno Coquet – Chercheur associé à l’OFCE La réforme de l’apprentissage de 2018 a stimulé la demande et l’offre de travail en apprentissage tout en […]

Antoine Parent, Université Paris 8, LED ; chercheur affilié OFCE, Sciences Po ; Cliometrics And Complexity, CAC – IXXI, Institut Rhône-Alpin des systèmes complexes Elster a publié […]

La prévision de printemps de l’OFCE pour l’économie française, publiée aujourd’hui, indique un taux de chômage prévu à 8,2 % fin 2024 et 8,1 % fin 2025. […]

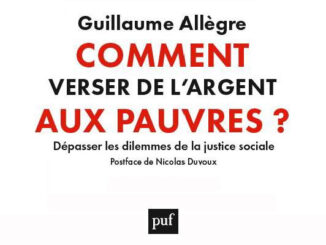

Guillaume Allègre Comment aider les pauvres ? La question se pose depuis au moins les débuts de l’économie comme discipline. En 1798, le fameux Essai sur […]

Françoise Milewski Le développement de l’emploi à temps partiel des femmes avait été une caractéristique majeure des décennies 1980 et 1990. De l’ordre de 16 […]

Sandrine Levasseur Le 30 janvier 2023, l’OFCE a organisé une Conférence-débat sur le thème du « Green Deal dans l’agriculture » . L’objectif était d’aborder les principaux […]

Muriel Pucci, CES Université Paris 1 et OFCE Sciences Po On peut lire sur le site solidarites.gouv.fr « La prime d’activité est destinée aux travailleurs aux […]

Anissa Saumtally et Benoît Williatte Les prévisionnistes de l’OFCN en désaccord sur la croissance en 2024 La première estimation de la croissance du PIB français […]

S. Auray (CREST-Ensai, RSB et OFCE) et Camille Boissel (CREST-Ensae) Les premières résolutions de la réforme de l’assurance-chômage engagées en France sous la présidence d’Emmanuel […]

Hervé Péléraux Presque quatre ans après l’apparition de la pandémie de Covid-19, les conséquences économiques du choc sanitaire sont désormais mieux connues qu’au moment de […]

Copyright © 2025 | Thème WordPress par MH Themes