par Xavier Timbeau

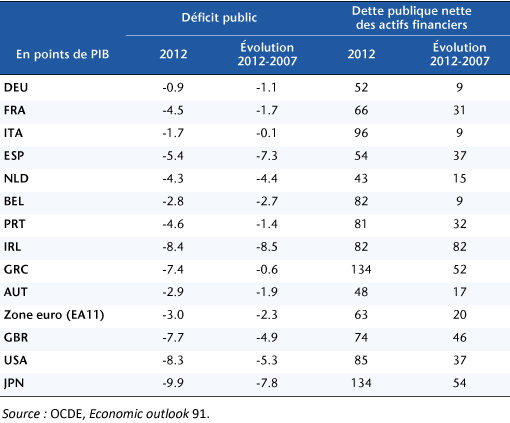

Nous avons hérité de la crise des déficits publics plus élevés et des dettes publiques largement augmentées (tableau 1). Pour résorber ces déficits et dettes publics issus de la crise, un effort budgétaire important s’impose. Mais un effort trop brutal et trop rapide aura un effet dépressif sur l’activité et prolongera la crise, ce qui compromettra à la fois le redressement budgétaire mais également enfermera les économies dans une spirale récessive. La valeur du multiplicateur budgétaire (le lien entre la politique budgétaire et l’activité) tant dans le court terme que dans le long terme est un paramètre critique tant pour la stabilisation des finances publiques que pour le retour au plein emploi.

Déficits et dettes publics 2007-2012

Lorsque le multiplicateur (à court terme) est supérieur à approximativement 2 (en fait 1/a, a étant la sensibilité du solde public à la conjoncture et valant à peu près 0,5 dans les pays développés), alors une restriction produit une baisse de l’activité telle que le déficit public à court terme s’accroît avec la restriction budgétaire. Lorsque le multiplicateur est supérieur à approximativement 0,7 (en fait, 1/(a+d), d étant le ratio dette sur PIB), une restriction budgétaire augmente à court terme le ratio dette sur PIB. A plus long terme, les choses se compliquent et seule une modélisation détaillée peut aider à comprendre dans quel cas une restriction budgétaire aujourd’hui conduit durablement à une réduction du ratio dette sur PIB. La valeur du multiplicateur à moyen terme est bien sûr décisive (elle est généralement supposée nulle, mais dans le cas d’investissement public profitable, cette hypothèse ne tient pas), mais les effets d’hystérèse tout comme les évolutions des anticipations d’inflation ou celles des taux d’intérêt souverains (et donc de l’écart critique) interagissent avec l’évolution de la dette et du PIB.

Jusqu’à peu, la plupart des économistes considéraient que la valeur du multiplicateur dépendait de la composition de la stimulation budgétaire (impôts, dépenses, nature des impôts ou des dépenses), de la taille de l’économie et de son degré d’ouverture (plus l’économie est ouverte moins le multiplicateur y est grand) et du caractère anticipé ou non du choc budgétaire (anticipé, un choc aurait peu d’effet, dans le long terme, il n’en aurait aucun, seul un choc inattendu aurait un effet temporaire)[1]. Une littérature récente (depuis 2009) s’est intéressée à la valeur du multiplicateur budgétaire à court terme en temps de crise. Deux conclusions principales s’en dégagent :

- Le multiplicateur est plus élevé en « temps de crise » (à court terme ou tant que dure la crise…). En « temps de crise » signifie un chômage élevé ou un écart de production très creusé. Un autre symptôme peut être une situation où les taux d’intérêt long sûrs sont très bas (i.e. négatifs en termes réels), suggérant une fuite vers la sécurité (incertitude radicale) ou encore une trappe à liquidité (anticipation de déflation). Deux interprétations théoriques sont compatibles avec ces manifestations de la crise. Soit, les anticipations de prix s’orientent vers la déflation ou l’incertitude radicale rend impossible la formation d’anticipation ; ce qui est cohérent avec des taux sûrs très bas et induit la paralysie de la politique monétaire. Soit, de plus en plus d’agents économiques (ménages, entreprises) sont soumis à une contrainte de liquidité à très court terme ; ce qui entretient la spirale récessive et empêche la politique monétaire de fonctionner. Dans un cas comme dans l’autre, les multiplicateurs budgétaires sont plus élevés qu’en temps normal parce que la politique budgétaire expansionniste (resp. restrictive) force les agents économique à s’endetter (resp. se désendetter) collectivement au lieu d’individuellement. En « temps de crise » le multiplicateur joue y compris lorsqu’il est anticipé et son effet persiste jusqu’au retour au plein emploi.

- Le multiplicateur est plus élevé pour les dépenses qu’il ne l’est pour les prélèvements obligatoires. L’argument en temps normal est que la hausse des prélèvements obligatoires a des effets désincitatifs alors que la baisse des dépenses a des effets incitatifs sur l’offre de travail. Dans une petite économie ouverte, lorsque la politique monétaire induit de plus une dépréciation réelle de la monnaie, une restriction budgétaire peut accroître l’activité, résultat qui a longtemps permis de promettre aux tenants de la discipline budgétaire des merveilles. Mais en temps de crise, outre des multiplicateurs plus élevés, la logique de temps normal s’inverse. La désincitation par les impôts comme l’incitation à l’offre de travail par la baisse des dépenses ne jouent pas dans une économie dominée par le chômage involontaire ou les surcapacités. Ce sont en fait les anticipations de récession ou de déflation qui sont désincitatives et c’est une raison supplémentaire pour justifier des multiplicateurs élevés.

Les estimations économétriques (en se basant sur les expériences passées de « temps de crise ») conduisent à retenir un multiplicateur budgétaire de l’ordre de 1,5 (pour un mix moyen entre dépenses et prélèvements obligatoires).

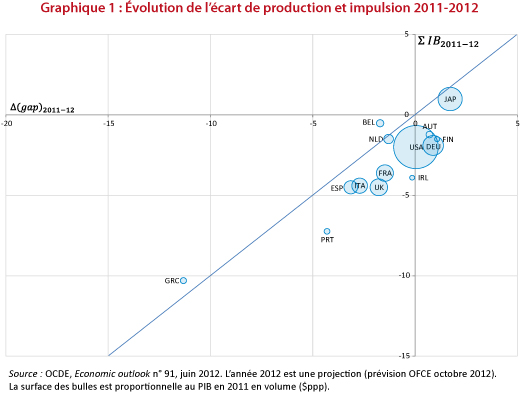

Le cumul de l’année 2011 et 2012, pour lequel une très forte impulsion budgétaire a été réalisée, confirme cette évaluation économétrique. En mettant en rapport d’un côté l’évolution de l’écart de production de fin 2010 à 2012 (output gap ou gap) en abscisse et de l’autre l’impulsion budgétaire cumulée pour les années 2011 et 2012, on obtient l’impact à court terme de la restriction budgétaire. Le graphique 1 représente cette relation, en faisant apparaître un lien étroit entre restriction budgétaire et restriction budgétaire.

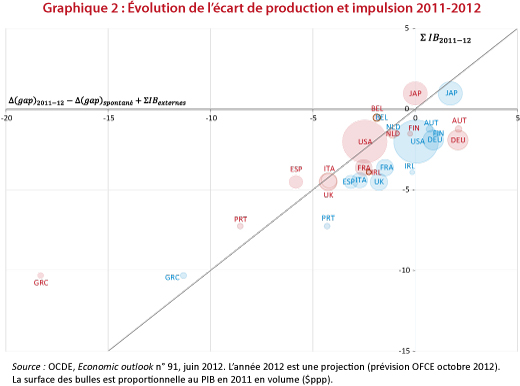

Pour la plupart des pays, le multiplicateur « apparent » est inférieur à 1 (les rayons reliant chacune des bulles sont en dessous de la bissectrice, le multiplicateur « apparent » est l’inverse de la pente de ces rayons). Le graphique 2 affine l’évaluation. Les variations de l’écart de production sont en effet corrigées de la dynamique « autonome » de fermeture de l’écart de production (s’il n’y avait pas eu d’impulsion, il y aurait eu une fermeture de l’écart de production, évaluée comme se produisant à la même vitesse que par le passé) et de l’impact des restrictions budgétaires de chacun des pays sur les autres par le canal du commerce extérieur. Les bulles en orange se substituent donc aux bulles bleues intégrant ces deux effets de sens contraire, évalués ici en cherchant à minorer la valeur des multiplicateurs. En particulier, parce que les écarts de production n’ont jamais été aussi creusés, il est envisageable que les écarts de production se referment plus vite que ce qui a été observé dans les trente ou quarante dernières années, ce qui justifierait un contrefactuel plus dynamique et donc des multiplicateurs budgétaires plus élevés.

L‘Autriche et l’Allemagne font figure d’exception. Bénéficiant d’une conjoncture plus favorable (chômage plus bas, meilleure situation des entreprises), il n’est pas surprenant que le multiplicateur soit plus faible dans ces deux pays. Cela étant, le multiplicateur « apparent corrigé » est négatif, Ce qui découle soit d’effets paradoxaux d’incitation, soit plus probablement du fait que la politique monétaire est plus efficace et que ces deux pays sont sortis de la trappe à liquidité. Or la correction apportée ici ne tient pas compte de la stimulation par la politique monétaire.

Aux Etats-Unis, le multiplicateur « apparent corrigé 2011-2012 » ressort à 1. Ce multiplicateur « apparent corrigé » est très élevé en Grèce (~2), en Espagne (~1,3) ou au Portugal (~1,2), ce qui est cohérent avec la hiérarchie énoncée au point 1. Cela suggère également que si la conjoncture se dégradait encore, la valeur des multiplicateurs pourrait augmenter, accentuant le cercle vicieux de l’austérité.

Pour la zone euro dans son ensemble, le multiplicateur « apparent corrigé » résulte de l’agrégation de « petites économies ouvertes ». Il est donc plus élevé que le multiplicateur de chaque pays, parce qu’il rapporte l’impact de la politique budgétaire d’un pays sur l’ensemble de la zone et non plus seulement sur le pays concerné. Le multiplicateur agrégé de la zone euro dépend également de la composition de la restriction budgétaire mais surtout de l’endroit où cette restriction est conduite. Or, les plus grandes impulsions budgétaires sont effectuées là où les multiplicateurs sont les plus élevés ou encore dans les pays les plus en crise. Il en ressort que le multiplicateur agrégé de la zone euro est de 1,3, sensiblement plus important que celui qui ressort de l’expérience américaine.

La confrontation des plans budgétaires de 2011 et de 2012 à la conjoncture de ces mêmes années donne une estimation élevée des multiplicateurs budgétaires. Cela entérine la dépendance du multiplicateur au cycle et constitue un sérieux argument contre la politique d’austérité qui devrait se continuer en 2013. Tout indique que nous sommes dans le cas où l’austérité conduit au désastre.

[1] Un intense débat existait quant à la validité théorique et surtout quant à la validation empirique de ces assertions (voir Creel, Heyer et Plane 2011 et Creel, Ducoudré, Mathieu et Sterdyniak 2005). Les travaux empiriques récents menés par exemple au FMI ont contredit des analyses faites au début des années 2000 qui concluaient que les effets anti-keynésiens dominaient les effets keynésiens. Ainsi, au moins en ce qui concerne le court terme, avant la crise et en « temps normal », le diagnostic est aujourd’hui que les multiplicateurs budgétaires sont positifs. L’endogénéité de la mesure de l’impulsion budgétaire par la simple variation du déficit structurel parasitait les analyses empiriques. L’utilisation d’impulsions narratives résout cette question et modifie sensiblement les estimations des multiplicateurs. Dans la plupart des modèles macroéconomiques (y compris les DSGE), les multiplicateurs budgétaires sont également positifs à court terme (de l’ordre de 0,5 pour un choc pur budgétaire en « temps normal »). Concernant le long terme, l’analyse empirique ne nous apprend pas grand-chose, le bruit noyant toute possibilité de mesure. Le long terme reflète donc principalement un a priori théorique qui reste largement dominé par l’idée que la politique budgétaire ne peut avoir d’effet à long terme. Cependant, dans le cas de l’investissement public ou lorsque de l’hystérèse peut se produire, l’hypothèse de non nullité à long terme paraît plus réaliste.