par Pierre Madec

Le 1er janvier 2013 est entrée en vigueur une nouvelle version du prêt à taux zéro (PTZ). Cette dernière, plus restrictive que les précédentes, abaisse les plafonds d’éligibilité et renforce son ciblage sur les logements neufs (et l’ancien HLM). Nous revenons ici sur les possibles conséquences de cette mesure.

Compte tenu des fortes tensions présentes sur le marché locatif (Le Bayon, Madec et Rifflart, 2013), l’objectif de faciliter l’accès à la propriété des primo-accédants avec peu d’apport est louable. Pour autant certaines questions méritent d’être posées : les ménages les plus modestes en sont-ils les premiers bénéficiaires ? Le PTZ déclenche-t-il l’achat de la première résidence principale (effet incitatif) ou ne fait-il que l’accompagner (effet d’aubaine) ? La mise en place du PTZ et sa pérennisation ont-ils permis de développer significativement l’offre sur le marché immobilier neuf ? Le coût budgétaire qu’engendre une telle mesure est-il efficace au vu de l’ensemble des résultats ?

Mis en place en 1995 pour faciliter l’accès à la propriété des ménages les plus modestes, le prêt à taux zéro a, depuis lors, évolué au gré des contraintes budgétaires et des décisions politiques. En 2005, le dispositif, jusque-là réservé à l’achat d’un logement neuf (ou d’un logement ancien sujet à des travaux importants), a été étendu à l’acquisition de logements anciens sans condition de travaux, afin notamment d’accroître l’accession à la propriété dans les zones en pénurie de foncier (Paris notamment). Cette décision a permis de doubler le nombre de PTZ accordés en 2005. De même, en 2011, la suppression des plafonds d’éligibilité a permis au dispositif de battre un record avec près de 352 000 PTZ accordés. Sur fond de crise budgétaire et immobilière, la réapparition, en 2012, des plafonds de ressources et la disparition des logements anciens (hors HLM) de la liste d’éligibilité du dispositif ont ramené le nombre de PTZ à un niveau historiquement faible (64 000).

Sur le papier, le principe de cette « avance remboursable ne portant pas intérêt » est simple : en contrepartie de l’accord d’un prêt à taux d’intérêt nul, les banques bénéficient d’un crédit d’impôt du montant des intérêts non perçus. Ce prêt, limité à une certaine quotité de financement[1], doit obligatoirement être adossé à un prêt principal et peut alors être assimilé à un apport personnel lors de l’acquisition de la résidence principale et donc lors de l’octroi du prêt principal.

Dans les faits, le calcul du montant du PTZ accordé est complexe puisqu’y interviennent des plafonds de ressources et des montants de transaction, qui dépendent de la zone géographique ainsi que des quotités de financement. De même, les modalités de remboursement (durée et différé de remboursement) sont définies selon l’appartenance à une « tranche de remboursement », tranches calculées en fonction des ressources et de la composition du ménage.

Le PTZ dynamise-t-il l’offre de logement sur le marché immobilier neuf ?

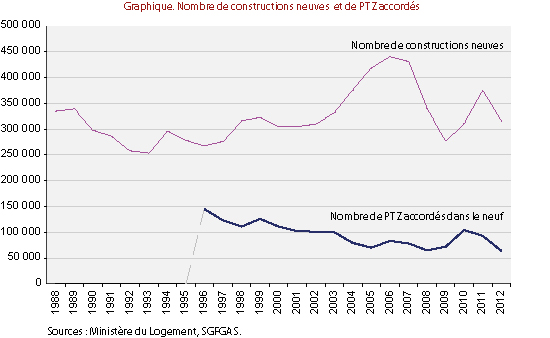

L’un des objectifs affichés lors de la création du dispositif était de soutenir et de dynamiser un marché immobilier neuf atone. Dans les faits, l’impact du PTZ sur le marché de la construction est assez difficile à établir. En observant l’évolution du nombre de logements construits avant et après la mise en place du PTZ (graphique 1), il ne semble pas que les 150 000 PTZ accordés en 1996 aient eu un impact significatif sur le volume de logements neufs construits. De cette rapide observation semble émerger l’idée que même sans dispositif, compte tenu du contexte économique plutôt clément, le marché immobilier aurait été tout aussi dynamique. De même, la croissance observée du marché immobilier neuf sur la période 1999-2007 n’est pas imputable au dispositif d’aide à l’accession[2].

Selon les dernières statistiques disponibles (SGFGAS 2012), à l’image des dispositifs d’incitation à l’investissement locatif (Madec 2013, Levasseur 2011), le zonage établi lors de la mise en place du PTZ a bien du mal à diriger les investissements vers les territoires les plus tendus. Ainsi, au 3e trimestre 2012, plus de la moitié des PTZ distribués l’ont été pour des acquisitions en zone C, c’est-à-dire la zone la moins sujette aux tensions du marché (contre 15 % pour la zone A[3]). Ceci s’explique en grande partie par l’extrême rareté (et cherté) du foncier en zone A et B. C’est dans le but d’en finir avec cette forme de discrimination territoriale qu’en 2005 le dispositif a été ouvert à l’ancien. Sur la période 2005-2011, plus d’un million de PTZ ont ainsi été accordés pour l’acquisition d’un logement ancien, trahissant par là-même l’un des objectifs initiaux du dispositif.

Enfin, malgré une volonté affichée de promouvoir les logements à haute qualité environnementale, en proposant notamment des quotités de financement supérieures pour les logements de type BBC[4], le PTZ n’a que peu participé à la construction de logements économes en énergie puisque qu’au 3e trimestre 2012, deux tiers des prêts accordés l’ont été pour l’achat de logement ne respectant pas la norme BBC.

Le PTZ facilite-t- il l’accession à la propriété des ménages les plus modestes ?

L’une des principales critiques adressée au PTZ est la piètre qualité de son ciblage. Alors que le but d’un tel dispositif était de solvabiliser les ménages les plus en difficulté en finançant, sur des deniers publics, un équivalent d’apport personnel, l’existence de plafonds de ressources particulièrement élevés (quand ces derniers ne sont pas tout bonnement supprimés comme en 2011) a rendu éligibles des ménages n’ayant pas à priori besoin de l’Etat pour accéder à la propriété. A titre d’exemple, le plafond d’éligibilité était en 2012 de 43 500 euros annuel pour une personne seule souhaitant acquérir une résidence principale en zone A. Ce plafond rendait alors 90 % des ménages franciliens éligibles au PTZ (source INSEE)[5].

Par ailleurs, de nombreuses études ont cherché à mesurer l’impact du PTZ sur les capacités de financement des ménages (ANIL 2011, Beaubrun-Diant 2011, Gobillon et Le Blanc 2005, Thomas et Grillon 2001). Gobillon et al. ont ainsi conclu que le PTZ n’était « déclencheur d’achat » que pour 15 % des ménages acquéreurs. Autrement dit, selon la modélisation proposée par les auteurs, 85 % des ménages auraient accédé à la propriété avec ou sans PTZ. De même, les études récentes portant sur le profil des accédants à la propriété (Le Bayon, Levasseur et Madec 2013, Babès Bigot Hoibian 2012, INSEE 2010) mettent en exergue les difficultés croissantes d’accession à la propriété des ménages les plus modestes. Ainsi, selon Le Bayon et al., les ménages appartenant au 1er quartile de niveau de vie, ménage visés par les dispositifs d’aide à l’accession, voient leur probabilité d’acquérir leur résidence principale divisée par deux entre 2004 et 2010. Il semble donc, au vu de ces divers résultats, que le PTZ ait bien du mal, en tout cas dans ces versions précédentes, à jouer son rôle solvabilisateur pour les ménages à faibles revenus. Cette conclusion peut tout de même être en partie relativisée lorsque l’on observe les dernières statistiques fournies par la SGFGAS. Ainsi, selon ces données, les ouvriers et employés ont représenté respectivement 25 % et 33 % des bénéficiaires de PTZ au 3e trimestre 2012. De même, un bénéficiaire sur trois appartenait à la première « tranche de remboursement ». Pour autant, le calcul de ces tranches prenant en compte des plafonds de ressources particulièrement élevés, l’appartenance à la première tranche de remboursement ne peut être assimilée à un «critère de pauvreté ».

Enfin, en augmentant la demande sur un marché immobilier neuf dont l’élasticité de l’offre est faible et en permettant à nombre de ménages d’acquérir des logements plus onéreux, les dispositifs d’aide à l’accession se voient, depuis longtemps, reprocher leurs effets inflationnistes (ANIL, 2002).

Le PTZ : combien ça coûte ?

Pour 2012, le coût pour l’Etat du seul PTZ a été de 1,34 milliard d’euros. Compte tenu du nombre de bénéficiaires, ce coût peut paraître élevé, mais il se doit d’être, comme tous les dispositifs d’aides publiques, analysé en termes d’efficacité.

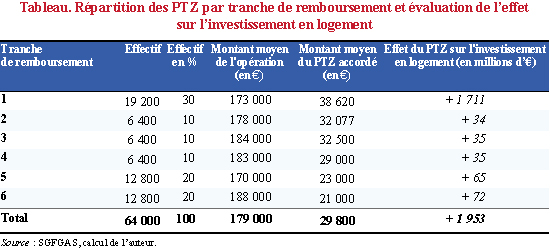

Une évaluation rapide permet de calculer l’impact du PTZ sur l’investissement en logements. Pour estimer l’effet multiplicateur du dispositif PTZ en 2012, nous nous appuyons sur les dernières statistiques disponibles (SGFGAS 2012) et sur les hypothèses suivantes[6] :

- – 50 % des bénéficiaires appartenant à la « Tranche 1 » de remboursement sont des ménages dits « déclenchés » (soit 15 % de l’ensemble des bénéficiaires) ;

- – Les ménages « non déclenchés » augmentent, grâce au PTZ, le montant de leur achat de 3 % ;

Au total, les PTZ de l’année 2012 ont donc, selon nos estimations et sous les hypothèses précédentes, créés près de 2 milliards d’euros d’investissement en logement pour un coût fiscal de 1,3 milliard d’euros. Le coefficient multiplicateur du dispositif a donc été de 1,5. Ce dernier est dans la fourchette basse de ceux observés dans d’autres pays avec des dispositifs similaires (1,5 à 2). Surtout, ce multiplicateur pourrait être beaucoup plus élevé si le ciblage des ménages était plus strict. En effet, pour la seule « Tranche 1 » de remboursement, sous les hypothèses précédentes et en considérant que cette tranche représente la moitié de la dépense fiscale (hypothèse généreuse), le multiplicateur atteint 2,6. On est encore loin cependant du multiplicateur théorique optimal à 6, estimé par Gobillon et Le Blanc[7].

Quid du PTZ version 2013 ?

Pour répondre à l’ensemble des critiques soulevées précédemment, le gouvernement a, le 1er janvier dernier, tenté d’améliorer les conditions d’accès au dispositif :

- – réduction des plafonds d’éligibilité de 17 % (en zone A) à 30 % (en zone C) ;

- – gel des plafonds de coûts d’opération dans le neuf et l’ancien HLM ;

- – baisse des quotités de financement ;

- – remise en place d’un différé de paiement pouvant aller jusqu’à 15 ans pour les ménages appartenant à la 1re tranche de remboursement.

Ces mesures vont pour la plupart d’entre elles dans le sens d’un ciblage plus juste des aides à l’accession. Cependant certaines améliorations pourraient encore être apportées. Les plafonds de ressources de la zone A concernent encore en 2013 près de 80 % des franciliens. De plus, la possibilité d’acquisition d’un ancien logement HLM, potentiellement très énergivore, semble en contradiction avec la promotion des logements neufs à haute qualité énergétique. Ne vaudrait-il pas mieux promouvoir, pour les ménages modestes en zones tendues, l’achat de logements non neufs mais récents, possédant des caractéristiques énergétiques plus proches de celle exigées pour le neuf ?

De même, le retour du principe du différé de paiement de 15 ans peut s’avérer assez critiquable. En effet, il peut contribuer à désolvabiliser une partie des ménages en réduisant la durée de leur prêt principal. Les banques, tenant compte du différé, sont incitées à aligner la durée du prêt principal sur la durée du différé pour éviter une hausse future trop importante des mensualités. A l’inverse, ce différé peut augmenter le risque de défaut, les ménages subissant, une fois le différé terminé, un ressaut de leur mensualité (Bosvieux et Vorms, 2003).

Enfin le gel des plafonds de transactions ne pourra être pérennisé compte tenu d’une part de l’écart croissant qui existe entre ces plafonds et les prix de marché, et d’autre part de la hausse continue des coûts de construction consécutive à l’inflation normative subie par le secteur.

Pour conclure, il est important de noter l’existence d’un débat sur la nécessité même de dispositif d’aide à l’accession : l’Etat doit-il inciter, aider ou financer l’accession à la propriété des ménages locataires ? A l’image des incitations fiscales à l’investissement locatif, les contribuables doivent-ils aider les ménages locataires à devenir propriétaires ? Pour les ménages les plus modestes, dans l’impossibilité matérielle de constituer un apport personnel suffisant à l’acquisition, il peut sembler légitime de penser que l’Etat est dans son rôle en aidant les plus fragiles à suivre la trajectoire résidentielle standard : décohabitation parentale, location, accès à la propriété. Pour les autres, on ne peut écarter l’existence d’effets d’aubaine importants comme souligné plus haut. Pour les éviter et améliorer la solvabilité des ménages initialement visés par le dispositif, une refonte profonde des dispositifs d’aide à l’accession (sociale ou non) est indispensable.

[1] C’est-à-dire un pourcentage plafond du montant de la transaction.

[2] Le marché du neuf a été, sur la période considérée, fortement soutenu par les dispositifs d’incitation à l’investissement locatif (voir Le Bayon et al. 2013)

[3] Paris, la petite couronne parisienne et une partie de la grande couronne.

[4] En 2012, pour les acquisitions en zone A, la quotité de financement était de 38 % pour les logements neuf BBC contre 26 % pour les non BBC.

[5] Pour un revenu annuel de 43 500 €, en supposant un taux de 3,2 %, la capacité d’emprunt s’élève en moyenne à 260 000 € (hors PTZ), soit un logement d’au moins 50m² en petite couronne parisienne (hors communes limitrophes à Paris).

[6] Ces hypothèses sont en adéquation avec les résultats de la modélisation proposée par Gobillon et Le Blanc (2005). Ces derniers obtiennent un effet multiplicateur du PTZ de l’ordre de 1,1 à 1,3.

[7] Ce multiplicateur a été estimé en supposant un ciblage parfait du dispositif, c’est-à-dire que l’intégralité des bénéficiaires sont des ménages « déclenchés ».