L’austérité maniaco-dépressive, parlons-en !

Par Christophe Blot, Jérôme Creel, Xavier Timbeau

A la suite d’échanges avec nos collègues de la Commission européenne[1], nous revenons sur les causes de la longue période de récession que traverse la zone euro depuis 2009. Nous persistons à penser que l’austérité budgétaire précoce a été une erreur majeure de politique économique et qu’une politique alternative aurait été possible. Les économistes de la Commission européenne continuent pour leur part de soutenir qu’il n’existait pas d’alternative à cette stratégie qu’ils ont préconisée. Ces avis divergents méritent qu’on s’y arrête.

Dans le rapport iAGS 2014 (mais aussi dans le rapport iAGS 2013 ou dans différentes publications de l’OFCE), nous avons développé l’analyse selon laquelle la forte austérité budgétaire entreprise depuis 2010 a prolongé la récession, contribué à la hausse du chômage dans les pays de la zone euro et nous expose désormais au risque de déflation et à une augmentation de la pauvreté.

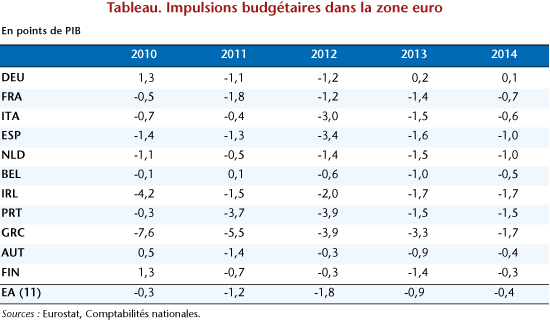

Amorcée en 2010 (principalement en Espagne, en Grèce, en Irlande ou au Portugal, l’impulsion budgétaire[2] a été pour la zone euro de -0,3 point de PIB cette année-là), puis accentuée et généralisée en 2011 (impulsion budgétaire de -1,2 point de PIB à l’échelle de la zone euro, voir tableau), renforcée en 2012 (-1,8 point de PIB) et poursuivie en 2013 (-0,9 point de PIB), l’austérité budgétaire devrait persister en 2014 (-0,4 point de PIB). A l’échelle de la zone euro, depuis le début de la crise financière internationale de 2008, et en comptabilisant les plans de relance de l’activité de 2008 et 2009, le cumul des impulsions budgétaires se résume à une politique restrictive de 2,6 points de PIB. Parce que les multiplicateurs budgétaires sont élevés, une telle politique explique en (grande) partie la prolongation de la récession en zone euro.

Les multiplicateurs budgétaires synthétisent l’impact d’une politique budgétaire sur l’activité[3]. Ils dépendent de la nature de la politique budgétaire (selon qu’elle porte sur des hausses d’impôts, des baisses de dépenses, en distinguant les dépenses de transfert, de fonctionnement ou d’investissement), des politiques d’accompagnement (principalement de la capacité de la politique monétaire à baisser ses taux directeurs pendant les cures d’austérité), et de l’environnement macroéconomique et financier (notamment du taux de chômage, des politiques budgétaires menées par les partenaires commerciaux, de l’évolution du taux de change et de l’état du système financier). En temps de crise, les multiplicateurs budgétaires sont beaucoup plus élevés, au moins 1,5 pour le multiplicateur de dépenses de transfert, contre presque 0 à long terme en temps normal. La raison en est assez simple : en temps de crise, la paralysie du secteur bancaire et son incapacité à fournir le crédit nécessaire aux agents économiques pour faire face à la chute de leurs revenus ou à la dégradation de leurs bilans oblige ces derniers à respecter leur contrainte budgétaire, non plus intertemporelle, mais instantanée. L’impossibilité de généraliser des taux d’intérêt nominaux négatifs (la fameuse « Zero Lower Bound ») empêche les banques centrales de stimuler les économies par des baisses supplémentaires de taux d’intérêt, ce qui renforce l’effet multiplicateur pendant une cure d’austérité.

Si les multiplicateurs budgétaires sont plus élevés en temps de crise, la réduction raisonnée de la dette publique implique le report des politiques budgétaires restrictives. Il faut d’abord sortir de la situation qui provoque la hausse du multiplicateur, et dès que l’on est à nouveau dans une situation « normale », réduire la dette publique par une politique budgétaire restrictive. Ceci est d’autant plus important que la réduction d’activité induite par la politique budgétaire restrictive peut l’emporter sur l’effort budgétaire. Pour une valeur du multiplicateur supérieure à 2, le déficit budgétaire et la dette publique, au lieu de baisser, peuvent continuer de croître malgré l’austérité. Le cas de la Grèce est à ce titre édifiant : malgré des hausses effectives d’impôts et des baisses effectives de dépenses, et malgré une restructuration partielle de sa dette publique, l’Etat grec est confronté à un endettement public qui ne décroît pas, loin de là, au rythme des restrictions budgétaires imposées. La « faute » en revient à la chute abyssale du PIB.

Le débat sur la valeur des multiplicateurs est ancien et a été réactivé dès le début de la crise[4]. Il a connu à la fin de l’année 2012 et au début de l’année 2013 une grande publicité puisque le FMI (par la voix d’O. Blanchard et D. Leigh) a interpellé la Commission européenne en montrant que ces deux institutions avaient, depuis 2008, systématiquement sous-estimé l’impact des politiques d’austérité sur les pays de la zone euro. La Commission européenne a recommandé des remèdes qui n’ont pas fonctionné et a appelé à les renforcer à chaque échec. C’est la raison pour laquelle les politiques budgétaires poursuivies en zone euro ont été une erreur d’appréciation considérable et sont la cause principale de la récession prolongée que nous traversons. L’ampleur de cette erreur peut être estimée à presque 3 points de PIB d’activité pour l’année 2013 (ou presque 3 points de chômage) : si l’austérité avait été reportée à des temps plus favorables, on aurait atteint le même ratio de dette par rapport au PIB à l’horizon imposé par les traités (en 2032), mais en bénéficiant d’un surcroît d’activité. Le coût de l’austérité depuis 2011 est ainsi de presque 500 milliards d’euros (le cumul de ce qui a été perdu en 2011, 2012 et 2013). Les presque 3 points de chômage supplémentaires en zone euro sont aujourd’hui ce qui nous expose au risque d’une déflation dont il sera très difficile de sortir.

Bien qu’elle suive ces débats sur la valeur du multiplicateur, la Commission européenne (et dans une certaine mesure le FMI) a développé une autre analyse pour justifier le choix de politique économique de la zone euro. Cette analyse conclut que les multiplicateurs budgétaires sont pour la zone euro et pour la zone euro seulement, négatifs en temps de crise. Suivant cette analyse, l’austérité aurait réduit le chômage. Pour aboutir à ce qui nous semble être un paradoxe, il faut accepter un contrefactuel particulier (ce qui se serait passé si l’on n’avait pas mené des politiques d’austérité). Par exemple, dans le cas de l’Espagne, sans efforts budgétaires précoces, les marchés financiers auraient menacé de ne plus prêter pour financer la dette publique espagnole. La hausse des taux d’intérêt exigés par les marchés financiers à l’Espagne aurait alors obligé son gouvernement à une restriction budgétaire brutale ; le secteur bancaire n’aurait pas résisté à l’effondrement de la valeur des actifs obligataires de l’Etat espagnol et le renchérissement du coût du crédit, dû à une fragmentation des marchés financiers en Europe, aurait provoqué en Espagne une crise sans commune mesure avec celle qu’elle a connue. Dans ce schéma d’analyse, l’austérité préconisée n’est pas le fruit d’un aveuglement dogmatique mais l’aveu d’une absence de choix. Il n’y aurait pas d’autre solution, et dans tous les cas, le report de l’austérité n’était pas une option crédible.

Accepter ce contrefactuel de la Commission européenne revient à accepter l’idée selon laquelle les multiplicateurs budgétaires sont négatifs. Cela revient aussi à accepter l’idée d’une domination de la finance sur l’économie ou, du moins, que le jugement sur la soutenabilité de la dette publique doit être confié aux marchés financiers. Toujours selon ce contrefactuel, une austérité précoce et franche permettrait de regagner la confiance des marchés et, en conséquence, éviterait la dépression profonde. En comparaison d’une situation de report de l’austérité, la récession induite par la restriction budgétaire précoce et franche donnerait lieu à moins de chômage et à plus d’activité. Cette thèse du contrefactuel nous a été ainsi opposée dans un séminaire de discussion du rapport iAGS 2014 organisé par la Commission européenne (DGECFIN), le 23 janvier 2014. Des simulations présentées à cette occasion illustraient le propos et concluaient que la politique d’austérité menée avait été profitable pour la zone euro, justifiant a posteriori la politique suivie. L’effort accompli a permis de mettre un terme à la crise des dettes souveraines en zone euro, condition préalable pour espérer sortir un jour de la dépression amorcée en 2008.

Dans le rapport iAGS 2014, rendu public en novembre 2013, nous répondions (par anticipation) à cette objection à partir d’une analyse très différente : l’austérité massive n’a pas permis de sortir de la récession, contrairement à ce qui avait été anticipé par la Commission européenne à l’issue de ses différents exercices de prévision. L’annonce des plans d’austérité en 2009, leur mise en place en 2010 ou leur renforcement en 2011 n’ont jamais convaincu les marchés financiers et n’ont pas empêché l’Espagne ou l’Italie d’avoir à faire face à des taux souverains de plus en plus élevés. La Grèce, qui a effectué une restriction budgétaire sans précédent, a projeté son économie dans une dépression bien plus profonde que la Grande Dépression, sans rassurer qui que ce soit. Les acteurs des marchés financiers comme tous les autres observateurs avisés ont bien compris que le remède de cheval ne pouvait que tuer le malade avant de le guérir. La poursuite de déficits publics élevés est en grande partie due à un effondrement de l’activité. La panique des marchés financiers face à une dette incontrôlée accentue la spirale de l’effondrement en augmentant la charge d’intérêt.

La solution ne consiste pas à préconiser plus d’austérité, mais à briser le lien entre la dégradation de la situation budgétaire et la hausse des taux d’intérêt souverains. Il faut rassurer les épargnants sur le fait que le défaut de paiement n’aura pas lieu et que l’Etat est crédible quant au remboursement de sa dette. S’il faut pour cela reporter le remboursement de la dette à plus tard, et si l’Etat est crédible dans ce report, alors, le report est la meilleure solution.

Pour assurer cette crédibilité, l’intervention de la Banque centrale européenne durant l’été 2012, la mise en marche du projet d’union bancaire, l’annonce du dispositif d’intervention illimitée de la BCE sous l’appellation d’OMT (Creel et Timbeau (2012)), conditionnelle à un programme de stabilisation budgétaire, ont été cruciales. Ces éléments ont convaincu les marchés, presque immédiatement, malgré leur flou institutionnel (notamment sur l’union bancaire et la situation des banques espagnoles, ou sur le jugement de la Cour constitutionnelle allemande à propos du montage européen), et bien que l’OMT ne soit qu’une option n’ayant jamais été mise en œuvre (en particulier, on ne sait pas ce que serait un programme de stabilisation des finances publiques conditionnant l’intervention de la BCE). En outre, au cours de l’année 2013, la Commission européenne a négocié avec certains Etats membres (Cochard et Schweisguth (2013)) des reports de l’ajustement budgétaire. Ce premier pas timide vers les solutions proposées dans les deux rapports iAGS a rencontré l’assentiment des marchés financiers sous la forme d’une détente des écarts de taux souverains en zone euro.

Contrairement à notre analyse, le contrefactuel envisagé par la Commission européenne, qui nie la possibilité d’une alternative, s’inscrit dans un cadre institutionnel[5] inchangé. Pourquoi prétendre que la stratégie macroéconomique doit être strictement conditionnée aux contraintes institutionnelles ? S’il faut faire des compromis institutionnels pour permettre une meilleure orientation des politiques économiques et parvenir in fine à une meilleure solution en termes d’emploi et de croissance, alors il faut suivre cette stratégie. Parce qu’elle n’interroge pas les règles du jeu en termes politiques, la Commission ne peut que se soumettre aux impératifs de rigueur. Cette forme d’entêtement apolitique aura été une erreur et, sans le moment « politique » de la BCE, la Commission nous conduisait dans une impasse. La mutualisation implicite des dettes publiques, concrétisée par l’engagement de la BCE à prendre toutes les mesures nécessaires pour soutenir l’euro (le « Draghi put »), ont modifié le lien entre dette publique et taux d’intérêt souverains pour chaque pays de la zone euro. Il est toujours possible d’affirmer que la BCE n’aurait jamais pris cet engagement si les pays n’avaient pas engagé la consolidation à marche forcée. Mais un tel argument n’empêche pas de discuter du prix à payer pour que le compromis institutionnel soit mis en place. Les multiplicateurs budgétaires sont bien positifs (et largement) et la bonne politique était bien le report de l’austérité. Il y avait une alternative et la politique poursuivie a été une erreur. C’est peut-être l’ampleur de cette erreur qui la rend difficile à reconnaître.

[1] Nous tenons à remercier Marco Buti pour son invitation à présenter le rapport iAGS 2014, ainsi que pour ses suggestions, et Emmanuelle Maincent, Alessandro Turrini et Jan in’t Veld pour leurs commentaires.

[2] L’impulsion budgétaire mesure l’orientation restrictive ou expansionniste de la politique budgétaire. Elle est calculée comme la variation du solde structurel primaire.

[3] Ainsi, pour un multiplicateur de 1,5, une restriction budgétaire de 1 milliard d’euros réduit l’activité de 1,5 milliard d’euros.

[4] Voir Heyer (2012) pour une revue récente de la littérature.

[5] Le cadre institutionnel est ici entendu au sens-large. Il ne s’agit pas seulement des institutions en charge des décisions de politique économique mais également des règles adoptées par ces institutions. L’OMT est un exemple de changement de règle adopté par une institution. Le renforcement des règles budgétaires est un autre facteur de changement de cadre institutionnel.