Jusqu’où les taux d’intérêt peuvent-ils être négatifs ?

par Christophe Blot et Paul Hubert

Le 11 juin 2014, la Banque centrale européenne décidait de fixer un taux négatif sur les facilités de dépôts ainsi que sur les réserves excédentaires détenues par les établissements de crédit de la zone euro. Ce taux a été ensuite réduit à plusieurs reprises et s’élève à -0,40 % depuis mars 2016. On peut s’interroger sur le fait que des agents, ici les banques commerciales, acceptent de payer un intérêt pour des dépôts laissés auprès de la BCE. Dans un article sur les causes et conséquences des taux négatifs, nous expliquons comment la banque centrale parvient à imposer des taux négatifs, quel est leur limite à la baisse et discutons des coûts de cette politique pour les banques.

Pour conduire la politique monétaire, la BCE impose aux banques commerciales de la zone euro d’avoir un compte auprès de la BCE, utilisé pour satisfaire les exigences de réserves obligatoires[1] et pour participer aux opérations d’octroi de liquidités. Ce compte peut être aussi utilisé pour effectuer des transactions de compensation entre banques commerciales. Les réserves obligatoires sont rémunérées à un taux fixé par la BCE. Au-delà de ce montant, les banques ne reçoivent en temps normal aucune rémunération. Par ailleurs, la BCE propose également une facilité de dépôts permettant aux banques de placer des liquidités auprès de la BCE pour une durée de 24 heures et rémunérées au taux des facilités de dépôts.

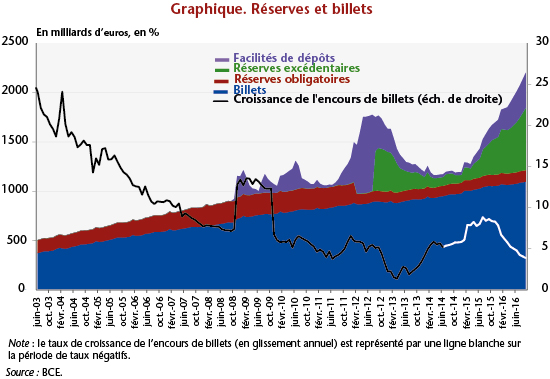

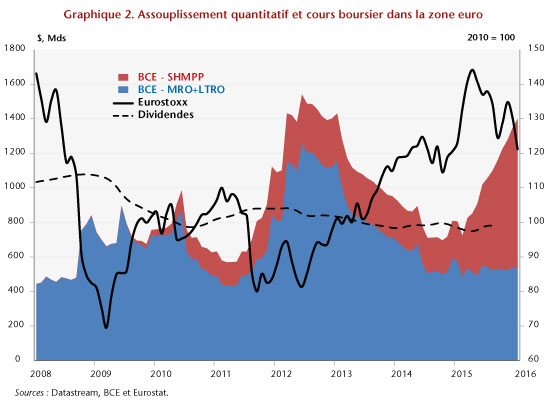

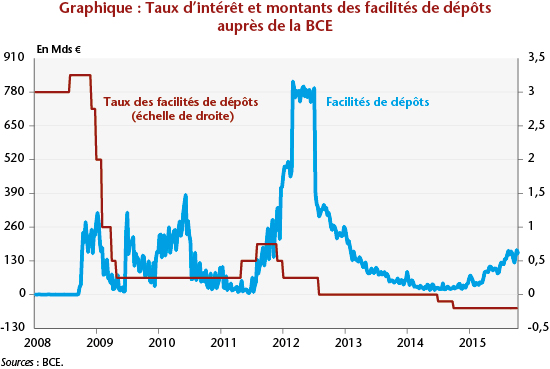

Avant 2008, les banques commerciales détenaient uniquement les réserves dont elles avaient besoin pour satisfaire les exigences de réserves obligatoires (graphique). L’encours de réserves excédentaires[2] était très faible : moins de 1 milliard en moyenne avant 2008. Il en était de même pour l’encours des facilités de dépôts : 321 millions en moyenne. Depuis la crise, la BCE s’est substituée au marché interbancaire et est intervenue pour fournir des liquidités en quantité abondante. En participant aux différents programmes d’achat de titres de la BCE (QE, quantitative easing), les banques reçoivent également des liquidités qui sont placées sur ce compte de réserves si bien que l’encours cumulé des réserves excédentaires et des facilités de dépôts atteint 987 milliards d’euros en septembre 2016. Les taux négatifs ne s’appliquent donc pas à l’ensemble des opérations de politique monétaire mais uniquement sur cette fraction des liquidités laissées en dépôts par les banques (pour un actif total des banques de la zone euro de 31 000 milliards d’euros). Au taux actuel, le coût annuel direct pour les banques est ainsi de 3,9 milliards d’euros.

Dans la mesure où les banques ne sont pas tenues de détenir ces réserves excédentaires, on peut se demander pourquoi elles acceptent de supporter ce coût. Pour répondre à cette question, il faut examiner les possibilités d’arbitrage avec d’autres actifs qui pourraient être utilisés comme substitut aux réserves excédentaires. Les réserves sont en fait une monnaie[3] émise par les banques centrales uniquement à l’intention des banques commerciales et sont de fait un actif très liquide. Or, sur le marché monétaire, les taux sont également négatifs si bien que les banques sont indifférentes entre avoir des réserves excédentaires et placer leurs liquidités sur le marché interbancaire à une semaine ou acheter des titres du Trésor émis par le gouvernement français ou allemand par exemple, dont le rendement est également négatif.

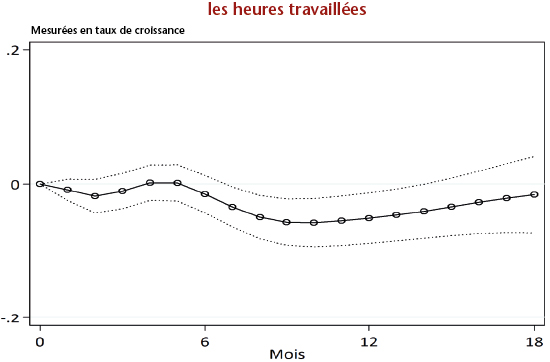

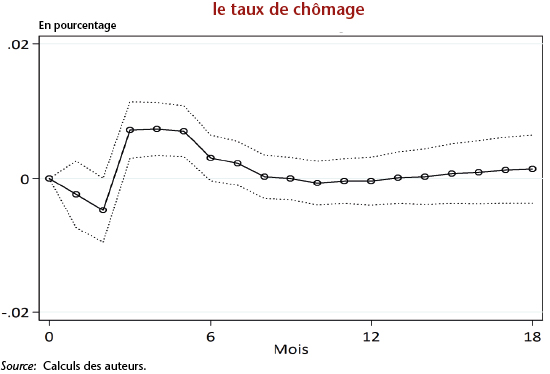

En fait, le meilleur substitut aux réserves serait de détenir directement du cash. La substitution pourrait donc s’opérer au sein même de la base monétaire si les banques demandaient la conversion des réserves excédentaires et des facilités de dépôts en billets qui ont les mêmes propriétés en termes de liquidité et ont un intérêt nominal nul. Actuellement, il faudrait alors convertir 987 milliards de réserves sous forme de billets, ce qui en doublerait presque l’encours ; la quantité de billets en circulation était de 1 096 milliards d’euros en septembre 2016. Le fait que les agents puissent disposer d’un actif ne portant pas intérêt est l’argument justifiant que les taux nominaux ne puissent pas être négatifs. En pratique, cet arbitrage ne se fait pas dès que le seuil de taux négatif est franchi dans la mesure où il existe des coûts à la détention de monnaie sous forme de billets. Le taux nominal peut donc être négatif. On peut cependant considérer qu’il existe un seuil à partir duquel la détention de cash est préférée. Ce coût de détention de grandes quantités d’argent n’est pas précisément connu mais il semble non négligeable et en tout cas supérieur au 0,4 % chargé par la BCE aujourd’hui. De fait, aucune substitution ne semble avoir été opérée aujourd’hui puisque la croissance de l’encours de billets en circulation n’a pas particulièrement augmenté depuis la mise en place du taux négatif (graphique). Une évaluation faite par Jackson (2015) indique que les différents coûts liés à la détention de monnaie sous forme de pièces et de billets pourraient aller jusqu’à 2 %, valeur qui pourrait constituer une contrainte effective (ELB) pour la baisse des taux.

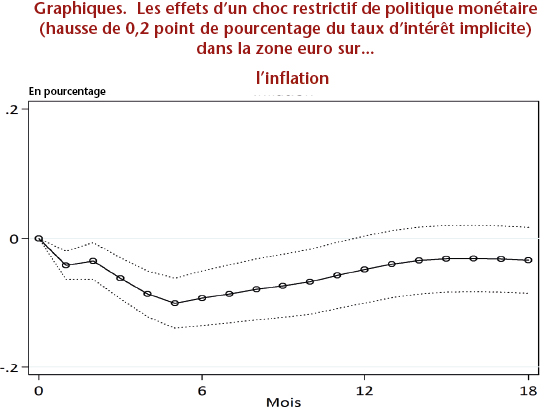

Au-delà du coût que représentent les taux négatifs pour les banques, il convient de considérer les bénéfices attendus d’une telle politique et le cadre global dans lequel ils s’inscrivent. Conjointement aux taux négatifs, la BCE permet aux banques, via le programme TLTRO II, de se financer elles-mêmes à des taux négatifs et les incite ainsi doublement (via le coût des réserves excédentaires et via le taux auquel elles se financent) à octroyer des crédits à l’économie réelle.

[1] Les établissements de crédit sont en effet tenus de laisser en réserves sur ce compte, une fraction des dépôts collectés auprès des agents non financiers. Voir ici pour plus de détails.

[2] Montant des réserves au-delà des réserves obligatoires.

[3] Avec les billets émis, elles forment ce qu’on appelle la base monétaire, également appelée M0.