par Christophe Blot, Paul Hubert et Fabien Labondance

A la suite du dernier Conseil des gouverneurs qui s’est tenu le jeudi 22 octobre, la Banque centrale européenne (BCE) a laissé ses taux directeurs inchangés, mais Mario Draghi a laissé entendre lors de la conférence de presse qui a suivi que de nouveaux développements dans la politique monétaire de la zone euro pourraient être apportés lors de la prochaine réunion du 3 décembre.

L’évaluation de la conjoncture faite par la BCE est claire, autant du côté de la croissance : « Les risques pour les perspectives de croissance de la zone euro demeurent orientés à la baisse, traduisant notamment les incertitudes accrues entourant les évolutions dans les économies de marché émergentes » que de l’inflation: « Des risques découlant des perspectives économiques ainsi que des évolutions sur les marchés financiers et des matières premières pourraient toutefois ralentir davantage encore la hausse progressive des taux d’inflation vers des niveaux plus proches de 2 % ». Ce diagnostic montre donc qu’étant donné l’orientation actuelle de la politique monétaire, la BCE ne semble pas en mesure d’atteindre son objectif principal, à savoir une inflation proche de 2 % à moyen terme.

Sur cette base, Mario Draghi a annoncé qu’ « il y avait eu une discussion très riche sur tous les instruments monétaires qui pourraient être utilisés (…) et la conclusion était : nous sommes prêts à agir si nécessaire », et que la BCE n’était pas dans une situation de « wait and see » (attendre et voir), mais de « work and assess » (travailler et évaluer). De telles déclarations laissent penser que la BCE annoncera de nouvelles mesures pour atteindre son objectif. Se pose alors la question des instruments qui pourraient être utilisés. Si le programme de Quantitative Easing (QE) pourrait être étendu dans le temps, à différents actifs ou en montant, un autre outil semble aussi émerger.

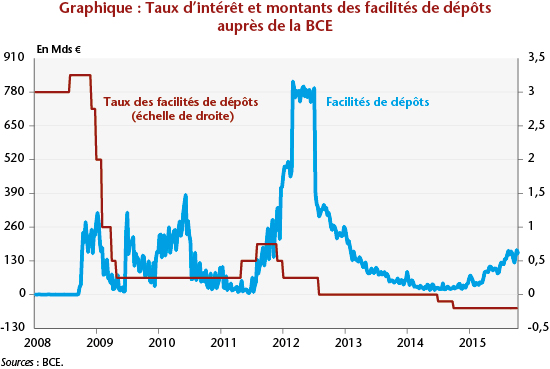

Pour tenter de relancer le crédit et l’activité dans la zone euro, la BCE a essayé depuis le début de la crise d’inciter les banques commerciales à placer le moins de liquidités possibles à son propre bilan via les facilités de dépôts[1], ce qui constitue le placement le plus sûr pour les banques commerciales. Cette raison a poussé la BCE, en juin 2014, à fixer un taux d’intérêt négatif pour les facilités de dépôts.

Si cette stratégie a semble-t-il fonctionné dans un premier temps, on observe depuis mars 2015 une nouvelle augmentation des montants placés par les banques commerciales au titre des facilités de dépôts (graphique 1). Ainsi, la semaine du 27 février 2015, 37 milliards d’euros étaient placés en facilité de dépôts, ce montant grimpe à environ 160 milliards d’euros la semaine du 16 octobre 2015.

Sans atteindre les records passés (800 milliards d’euros en 2012), cela indique très certainement qu’une partie des injections massives de liquidité dans le cadre de l’assouplissement quantitatif de la BCE (60 milliards par mois depuis mars 2015) demeure inemployée et retourne même au bilan de la BCE. Les banques commerciales continuent de rechercher des placements sans risque, même à des rendements négatifs. Ainsi, les facilités de dépôts de la BCE représentent un placement sûr au même titre par exemple que les bons du Trésor français qui s’échangent à des taux d’intérêts négatifs jusqu’à l’échéance de 2 ans.

Dès lors, parmi les nouvelles mesures qui seront très certainement annoncées le 3 décembre prochain existe la possibilité de diminuer encore les taux négatifs sur les facilités de dépôts. Ainsi, une nouvelle baisse des taux sur les facilités de dépôts devrait augmenter l’incitation des banques à trouver des formes alternatives et plus rémunératrices de placement de leurs liquidités excédentaires. De là à stimuler le crédit, le chemin restera cependant encore assez long. Mais cette incitation ne sera efficace qu’à condition que les opportunités de prêts apparaissent moins risquées pour les banques commerciales, ce qui passe par un retour de la croissance européenne. A défaut, les limites de l’efficacité de la politique monétaire apparaîtront de plus en plus flagrantes.

[1] Dispositif par lequel les banques commerciales peuvent laisser des liquidités en dépôt auprès de la BCE pour une durée de 24 heures.

Poster un Commentaire