Espagne : une stratégie perdant-perdant

par Danielle Schweisguth

A l’heure où le FMI reconnaît publiquement avoir sous-estimé l’impact négatif des ajustements budgétaires sur la croissance économique européenne, l’Espagne s’apprête à publier le chiffre de son déficit public pour 2012. Il devrait se situer autour de 8% du PIB en première estimation – mais pourrait être revu à la hausse comme ce fut le cas en 2011 – alors que l’objectif négocié avec la Commission européenne est de 6,3%. Tandis que la détresse sociale est à son comble, seul un retour durable de la croissance permettrait à l’Espagne de résoudre ses difficultés budgétaires par la hausse des rentrées fiscales. Or la politique de rigueur imposée par l’Europe retarde le retour de la croissance économique. Et le niveau du multiplicateur budgétaire espagnol, compris entre 1,3 et 1,8 selon nos estimations, rend inefficace la politique de restriction budgétaire puisqu’elle ne permet pas de réduire sensiblement le déficit et maintient le pays en récession.

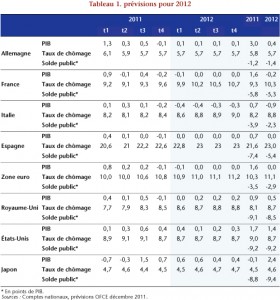

A l’heure où le FMI reconnaît publiquement avoir sous-estimé l’impact négatif des ajustements budgétaires sur la croissance économique européenne – le fameux multiplicateur budgétaire – l’Espagne s’apprête à publier son déficit public pour l’année 2012. Ce dernier devrait se situer autour de 8% du PIB en première estimation, mais pourrait être revu à la hausse comme ce fut le cas en 2011. Si l’on exclut les aides financières versées au secteur bancaire qui ne sont pas prises en compte dans la procédure de déficit excessif, le déficit est réduit à 7% du PIB. Ce chiffre reste au dessus de l’objectif officiel de 6,3%, âprement négocié avec la Commission européenne. Rappelons que jusqu’en septembre 2011, l’objectif initial de déficit pour l’année 2012 était de 4,4% du PIB. Ce n’est qu’après la mauvaise surprise liée à la publication d’un déficit pour l’année 2011 de 8,5% (qui sera plus tard révisé à 9,4%) – largement au-dessus de l’objectif officiel pour 2011 de 6% du PIB – que le gouvernement nouvellement élu de Mariano Rajoy a demandé à la Commission européenne un premier assouplissement. L’objectif bruxellois de déficit a alors été fixé à 5,3% du PIB pour 2012. Puis en juillet 2012, les fortes tensions sur les taux souverains espagnols – ils s’approchaient des 7% – ont conduit le gouvernement à négocier avec la Commission un report de l’objectif de 3% en 2014 et un objectif de déficit de 6,3% du PIB en 2012.

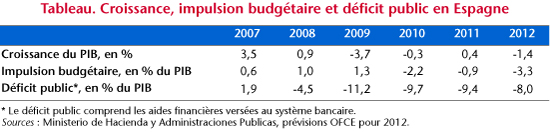

Mais chercher à réduire le déficit public de 2,6 points de PIB alors que le cycle économique est très dégradé s’est avéré une stratégie inefficace et contre-productive. Aussi le résultat n’est pas à la hauteur des efforts engagés, pourtant loués par les autorités européennes à maintes reprises. L’accumulation de plans d’austérité d’ampleur historique pendant trois années consécutives (2010, 2011 et 2012) n’a conduit qu’à une très faible amélioration du solde budgétaire (tableau). Le déficit a été réduit de 3,2 points en trois ans, quand deux années de crise ont suffi pour qu’il se creuse de 13,3 points (de 2007 à 2009). L’impulsion budgétaire a été de -2,2 points de PIB en 2010, de -0,9 point en 2011 et de -3,3 points en 2012, soit 6,4 points de PIB d’efforts budgétaires cumulés (68 milliards d’euros). Mais la crise a précipité l’effondrement du marché immobilier et considérablement fragilisé le système bancaire. Depuis, le pays est plongé dans une profonde récession : le PIB recule de 5,7% depuis le premier trimestre 2008, ce qui le place à un niveau inférieur de 12% par rapport à son niveau potentiel (sous l’hypothèse d’une croissance potentielle de 1,5% par an) et le chômage frappe 26% de la population active et 56% des jeunes.

La dégradation de la situation économique de l’Espagne a fortement pesé sur les rentrées fiscales. Entre 2007 et 2011, les recettes fiscales espagnoles ont connu la chute la plus importante de tous les pays de la zone euro. De 38% du PIB en 2007, elles sont tombées à 32,4% en 2011, malgré les hausses de TVA (2 points en 2010 et 3 points en 2012), l’augmentation des taux d’imposition sur le revenu et la hausse des taxes foncières en 2011. Les hausses d’impôts successives n’ont que faiblement atténué l’effet dépressif de l’effondrement des assiettes fiscales. Les recettes de TVA enregistrent une chute vertigineuse de 41% en termes nominaux entre 2007 et 2012, tout comme l’impôt sur le revenu et la fortune (-45%). En comparaison, la baisse de la pression fiscale en zone euro a été beaucoup plus modeste : de 41,2% du PIB en 2007 à 40,8% en 2011. Enfin, l’envolée du chômage a mis à mal les comptes de la sécurité sociale qui sera déficitaire à hauteur de 1 point de PIB en 2012 pour la première fois de son histoire.

Pour compenser la chute des recettes fiscales, le gouvernement espagnol a dû prendre des mesures drastiques de restriction des dépenses pour tenter de respecter ses engagements : baisse de 5% du salaire des fonctionnaires puis suppression de leur prime de Noël, gel des embauches dans la fonction publique et passage de la semaine de travail de 35 à 37 heures et demi (sans compensation salariale), passage de 65 à 67 ans de l’âge légal de la retraite et gel des pensions (2010), réduction des indemnités chômage pour les chômeurs de plus de sept mois et baisse des indemnités de licenciement de 45 jours par année d’ancienneté à 33 jours (20 si l’entreprise est déficitaire). Tandis que leur revenu stagnait ou baissait, les ménages espagnols ont été confrontés à une hausse considérable du coût de la vie : hausse de 5 points de la TVA, augmentation des tarifs de l’électricité (28% en deux ans et demi), hausse des taxes sur le tabac et baisse du taux de remboursement des médicaments (les retraités paieront 10% du prix et les actifs entre 40% et 60% selon leur revenu).

La situation sociale en Espagne est très préoccupante. La pauvreté a augmenté (de 23% de la population en 2007 à 27% en 2011 selon Eurostat) ; les ménages ne parvenant pas à payer leurs traites se font expulser de leur logement ; le chômage de longue durée a explosé (9% de la population active) ; les jeunes chômeurs forment une génération sacrifiée et les plus diplômés s’expatrient. La hausse de la TVA en septembre resserre la contrainte budgétaire des ménages : les dépenses alimentaires ont baissé en septembre et en octobre 2012 de respectivement 2,3% et 1,8% en glissement annuel. Par ailleurs le système sanitaire espagnol souffre des coupes budgétaires (-10% en 2012), qui conduisent à la fermeture des services d’urgence la nuit dans des dizaines de municipalités et à l’allongement des listes d’attente pour une intervention chirurgicale (de 50 000 personnes en 2009 à 80 000 en 2012), avec un délai d’attente moyen de près de 5 mois.

La détresse sociale est ainsi à son comble. Le mouvement des indignés a conduit des millions d’Espagnols dans la rue au cours de l’année 2012, dans des manifestations souvent violemment réprimées par les forces anti-émeutes. La région de Catalogne, la plus riche mais aussi la plus endettée d’Espagne, menace de faire sécession, au grand dam du gouvernement espagnol. Le gouvernement catalan a voté le 24 janvier une motion sur la souveraineté de cette région, premier pas d’un processus d’autodétermination qui pourrait déboucher sur un référendum en 2014.

Seul un retour durable de la croissance permettra à l’Espagne de résoudre ses difficultés budgétaires par la hausse des rentrées fiscales. Mais le durcissement des conditions de financement de la dette souveraine espagnole depuis l’été 2012 contraint le gouvernement à renforcer la politique de rigueur, ce qui retarde le retour de la croissance économique. Et la Commission européenne n’accepte de fournir une aide financière à l’Espagne qu’à la condition que celle-ci renonce, au moins partiellement, à sa souveraineté en matière budgétaire, ce à quoi le gouvernement de Mariano Rajoy ne se résigne toujours pas. L’initiative de la Commission européenne, dont les détails seront publiés au printemps, concernant l’exclusion des dépenses d’investissement du calcul du solde public pour les pays proches de l’équilibre budgétaire va dans le bon sens (El Pais). Mais cette règle ne s’appliquerait qu’aux sept pays où le déficit budgétaire est inférieur à 3% du PIB (l’Allemagne, le Luxembourg, la Suède, la Finlande, l’Estonie, la Bulgarie et Malte), laissant de côté les pays où la situation économique est la plus dégradée. La prise de conscience des drames sociaux qui se jouent derrière les médiocres performances économiques devrait conduire à une réflexion plus respectueuse des droits fondamentaux des citoyens européens. Par ailleurs, l’OFCE a montré dans le rapport iAGS 2013 qu’une stratégie de rigueur mesurée (restrictions budgétaires limitées à 0,5 point de PIB chaque année) est plus efficace du double point de vue de la croissance et de la réduction des déficits, pour les pays comme l’Espagne où les multiplicateurs budgétaires sont très élevés (entre 1,3 et 1,8 selon nos estimations).