Le faucon et la colombe : quel impact des décisions de la Fed et de la BCE sur le taux de change euro/dollar ?

par Christophe Blot, Paul Hubert et Rémi Odry

Après la décision de hausse des taux d’un quart de point décidé par la Réserve fédérale mercredi 13 juin, le Conseil des gouverneurs de la BCE se réunissait le lendemain pour décider de l’orientation de la politique monétaire dans la zone euro. A l’issue de cette réunion, Mario Draghi a tenu une conférence de presse au cours de laquelle il a précisé à quelles échéances cesseraient les achats de titres et à quel horizon les taux seraient augmentés. Le canal du taux de change étant un canal majeur de la transmission de la politique monétaire, il est intéressant d’observer comment les marchés ont réagi à ces deux annonces et s’ils ont accordé une plus grande importance à la décision de la Fed ou à celle de la BCE.

La transmission de la politique monétaire dépend de son impact sur les prix d’actifs. Dans la mesure où le prix de ces variables est déterminé en continu sur les marchés, leur variation au moment de ces décisions permet de mesurer l’effet signal des annonces de politique monétaire. Dans un article récent, nous mesurons la réaction du taux de change euro/dollar le jour des réunions de politique monétaire de la Réserve fédérale et de la BCE. Pour des décisions de la même ampleur, nos résultats suggèrent que les marchés seraient généralement plus réactifs aux annonces de la Fed.

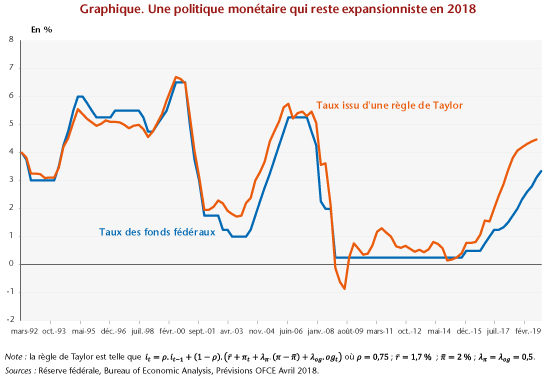

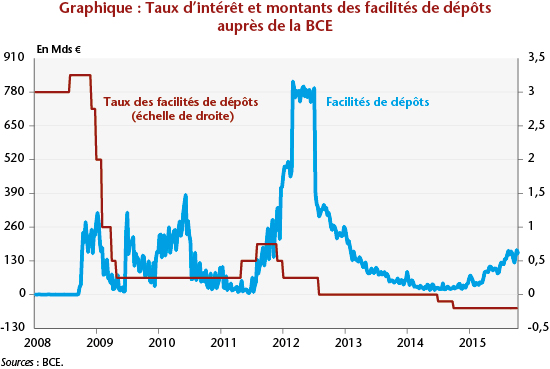

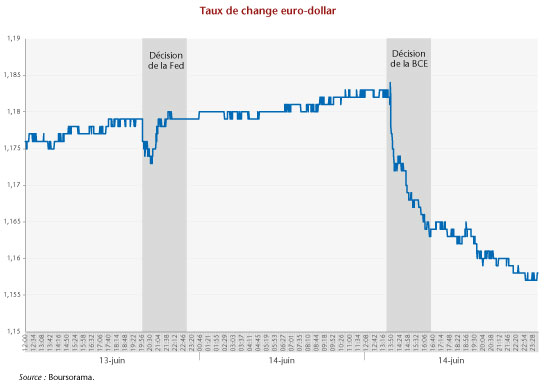

L’actualité de la semaine permet également d’illustrer ces différences de réaction. En effet, en l’espace de 24 heures, la banque centrale américaine s’est plutôt montrée « faucon » tandis que la sensibilité de la BCE apparaît plutôt « colombe »[1]. Même si la décision de la Réserve fédérale d’augmenter son taux directeur était anticipée, elle envoie néanmoins le signal que la normalisation de la politique monétaire américaine devrait être légèrement plus rapide que ce qu’anticipaient les marchés en fin d’année 2017[2]. Inversement, en donnant des éléments sur la fin du programme d’achat de titres, réduit en volume mais prolongé jusqu’en décembre 2018, et surtout en annonçant que les taux ne seraient pas remontés avant l’été 2019, la BCE indique clairement que la politique monétaire restera très expansionniste sur l’année à venir. Ces deux décisions ont pour conséquence une dépréciation de l’euro vis-à-vis du dollar. De fait, c’est bien ce qui a été observé à la suite de ces deux annonces (graphique).

Cette fois-ci, les marchés ont accordé plus d’importance à la décision de la BCE qu’à celle de la Réserve fédérale. En effet, sur une fenêtre de 3 heures suivant la publication des décisions, l’euro n’a baissé que faiblement et temporairement après l’annonce de la Réserve fédérale, mais plus fortement et durablement après celle de la BCE. Cette différence s’explique largement par le contenu informationnel des annonces. D’une part, la décision de la Réserve fédérale était largement anticipée et déjà intégrée par les investisseurs sur le marché des changes. Il n’est donc guère surprenant que la réaction n’ait été qu’éphémère. D’autre part, le signal relatif à l’orientation de la politique monétaire était plus marqué pour la décision de la BCE : la Fed a juste annoncé une hausse d’un quart de point de son taux directeur, alors que la BCE a annoncé que son taux n’augmenterait pas dans les 12 prochains mois. Reste à savoir dans quelle mesure cet effet sera durable. Sur ce point, l’analyse développée dans notre article indique que les chocs de politique monétaire en zone euro auraient un effet plus important que ceux liés à la politique monétaire américaine.

Cette fois-ci, les marchés ont accordé plus d’importance à la décision de la BCE qu’à celle de la Réserve fédérale. En effet, sur une fenêtre de 3 heures suivant la publication des décisions, l’euro n’a baissé que faiblement et temporairement après l’annonce de la Réserve fédérale, mais plus fortement et durablement après celle de la BCE. Cette différence s’explique largement par le contenu informationnel des annonces. D’une part, la décision de la Réserve fédérale était largement anticipée et déjà intégrée par les investisseurs sur le marché des changes. Il n’est donc guère surprenant que la réaction n’ait été qu’éphémère. D’autre part, le signal relatif à l’orientation de la politique monétaire était plus marqué pour la décision de la BCE : la Fed a juste annoncé une hausse d’un quart de point de son taux directeur, alors que la BCE a annoncé que son taux n’augmenterait pas dans les 12 prochains mois. Reste à savoir dans quelle mesure cet effet sera durable. Sur ce point, l’analyse développée dans notre article indique que les chocs de politique monétaire en zone euro auraient un effet plus important que ceux liés à la politique monétaire américaine.

[1] Cette terminologie (« hawkish » versus « dovish ») permet de qualifier l’attitude des banques centrales selon que leur politique monétaire est plutôt restrictive ou accommodante.