par Aya Elewa et Sarah Guillou

Après 12 mois de conflit, la guerre russo-ukrainienne n’a pas encore trouvé d’issue et les relations commerciales avec la Russie vont rester encore longtemps compliquées. Bien que de nombreuses entreprises se soient mises en retrait volontairement de leurs liens commerciaux avec la Russie, d’autres ont été contraintes par les sanctions décidées par l’Union européenne de se tourner vers d’autres fournisseurs. Or, certains produits importés de Russie sont critiques, comme le titane ou le gaz, et parfois tels que la Russie est en position de quasi-monopole. Une partie des sanctions interdisent purement et simplement les importations de certains produits en provenance de Russie.

Que représentent ces entraves au commerce pour la production française en termes d’importations ? Combien d’entreprises françaises sont directement concernées[1] ?

Des importations françaises gouvernées par les énergies fossiles

La France a importé en 2021 pour 9 milliards d’euros de marchandises en provenance directe de Russie[2]. Ces importations couvraient plus de 2 000 catégories de produits (en niveau à 8 chiffres de la nomenclature harmonisée, NC8) et étaient le fait de 2 944 entreprises résidentes. En une décennie, si la valeur totale importée a diminué d’un tiers, le nombre d’entreprises qui s’approvisionnent en Russie et le nombre de produits concernés ont quasiment doublé. En 2011, 1 656 entreprises importaient 1 301 produits pour une valeur de 13 milliards d’euros.

Remarquons que les importations en provenance de Russie ne représentent qu’une faible part des importations françaises de marchandises : 2,8% en 2011 et 1,6% en 2021. La Russie était en 2021 le 12e fournisseur de la France et son 15e client à l’exportation.

Notons par ailleurs, comme cela a été souligné par d’autres auteurs (voir notamment Bellora et al. 2022), que les importations de gaz naturel ne sont pas correctement (voire pas du tout) enregistrées dans les données de commerce en raison de leur transport par gazoduc (sans arrêt aux frontières) et leur nature confidentielle. Ainsi dans les statistiques douanières de la DGDDI que nous utilisons au niveau firme-produit, les importations de gaz à l’état gazeux ne sont pas reportées.

Selon la base de données sur les échanges d’énergie d’Eurostat, la France a importé en 2021 de Russie en volume, 22% de son gaz naturel (qu’il soit gazeux ou liquéfié) et 18,8% de son pétrole. Pour le gaz naturel à l’état gazeux, les statistiques agrégées des douanes françaises donnent un montant importé de 11,4 milliards d’euros, qui a plus que doublé en 2022. En supposant un prix du gaz homogène selon les provenances, les 22% représentent une valeur de 2,5 milliards d’euros pour le gaz à l’état gazeux[3]. Dans ce qui suit, notre étude exclut les importations de gaz naturel à l’état gazeux en provenance de Russie mais inclut le GNL pour une valeur d’environ 900 millions d’euros.

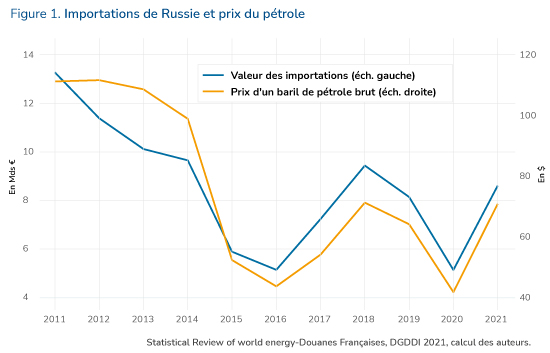

Ceci étant posé, le graphique 1 montre l’évolution de la valeur des importations de marchandises en provenance de la Russie dans la dernière décennie ainsi que l’évolution du prix du baril de pétrole brut. On observe que la valeur des importations est très corrélée à la valeur du pétrole. Cela révèle à la fois l’importance des importations d’énergie fossiles dans le total et la stabilité de la valeur et des volumes des importations des autres produits.

Si on retient un niveau de désagrégation de la définition des produits à 4 chiffres (NC4), plus de 70% des importations de marchandises en provenance de Russie relèvent des énergies fossiles, les 30% restant portent essentiellement sur des produits relevant des autres matières premières.

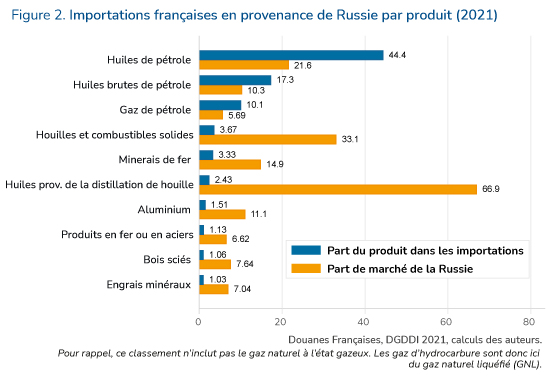

Alors que le panier de marchandises russes des importations françaises inclut plus de 700 produits (NC4), en 2021, 10 de ces produits représentent 86% de la valeur de ces importations. Dans le graphique 2 sont présentées, pour la France, les parts des 10 premiers produits importés de Russie ainsi que la part de marché de la Russie pour chacun de ces produits (importations russes du produit/ total des importations du produit).

On observe que certains produits ne représentent qu’une faible part des importations en provenance de Russie mais sont cependant tels que la Russie représente un fournisseur de premier plan car détenant une part de marché élevée. La part de marché est un indicateur de dépendance à l’égard du pays de provenance. On peut observer ici qu’il n’y a pas de proportionnalité entre l’importance des produits dans le total des importations en provenance de Russie et le degré de dépendance. Ainsi, l’importation d’huiles provenant de la distillation de houille est très dépendante de la Russie mais ne concerne qu’une petite valeur des importations et très peu d’entreprises importatrices (cinq).

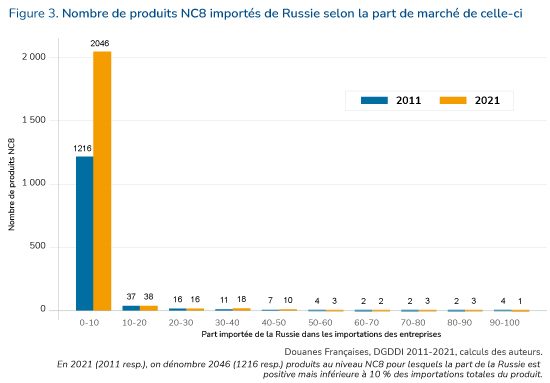

D’autres produits ne faisant pas partie de ces 10 premiers, sont concernés par une part de marché de la Russie au-dessus du seuil de 50%, mais ils sont peu nombreux. le graphique 3 donne le nombre de produits (désagrégation à 8 chiffres) pour lesquels la Russie représente 10, 20, … 90%, 100% des importations totales de ces produits achetés par la France.

On décompte 18 produits pour lesquels la part de marché de la Russie excède 50%. En 2021, les 3 produits dont la part importée de la Russie excède 90% sont surtout des produits alimentaires : outre les pelleteries brutes entières (fourrures), il s’agit du beurre, du lait-crème caillée et des crabes. Si on retient un niveau de désagrégation moins fin, les 2 produits dont la part excède 90% sont : les huiles et autres produits provenant de la distillation des goudrons de houille et les produits ferreux obtenus par réduction directe des minerais de fer.

Des échanges directs très concentrés sur une poignée d’acteurs …

Les entreprises françaises qui s’approvisionnaient en Russie n’étaient pas nombreuses puisqu’elles représentaient 1,5% des importateurs français, mais elles étaient encore moins nombreuses à réellement compter dans les échanges avec la Russie. Rappelons que les échanges commerciaux sont en général très concentrés : toutes provenances confondues, 1% des entreprises importatrices de marchandises (soit 29 entreprises) réalisent 69% de la valeur des importations. Ce qui caractérise les échanges avec la Russie est une concentration encore plus prononcée : 1% des importateurs totalisent 86,7% de la valeur des importations françaises en provenance de Russie toutes marchandises confondues en 2021.

Précisément, les 10 premiers importateurs en 2021 représentent 85,6%. Ces 10 importateurs sont en moyenne de très grandes entreprises : des grandes ETI ou des entreprises de plus de 5000 salariés. Elles importent en moyenne 347 produits de 27 destinations. La Russie n’est donc pas toujours le seul pays de provenance du produit importé de l’entreprise.

Les 10 premières entreprises françaises importatrices de Russie en termes de valeur des importations appartiennent aux secteurs suivants : Raffinage de pétrole Fabrication de matières plastiques de base, Production d’électricité, Commerce de combustibles gazeux par conduite, Commerce de gros de combustibles et de produits annexes, Entreposage et stockage frigorifique, et secteur de courtage de valeurs mobilières et de marchandises. Les cent premières appartiennent principalement aux secteurs Métallurgique, Fabrication de produits métalliques et Commerce de gros puis industrie chimique et Matériels de transport hors automobiles.

… dont une partie en dépend fortement

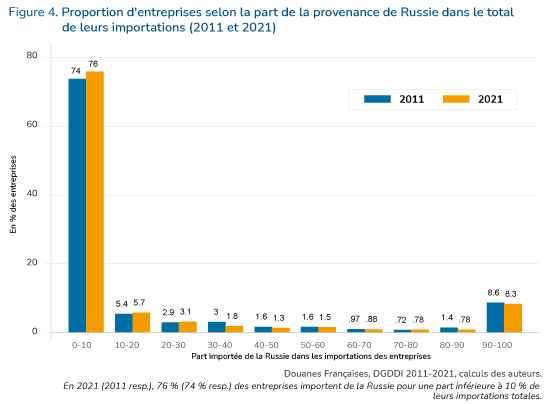

Au-delà de ces 10 importateurs, le graphique 4 présente le pourcentage d’importateurs pour lesquels la provenance Russie représente 10%, 20%, .. 100% de leurs importations totales.

La plupart des importateurs français échangeant avec la Russie n’en dépendent qu’à hauteur de moins de 10%. Cependant, 8% de ces importateurs en dépendent à plus de 90%. Et cette proportion d’importateurs se montent à 10%, si on choisit un seuil de dépendance minimum de 70%. On observe peu de changements entre 2011 et 2021. Autrement dit, environ 300 entreprises dépendent directement de la Russie dans leur approvisionnement étranger à hauteur de 70% au moins.

Pour être encore plus précises, on réplique le graphique 4 en considérant les importations par produit par entreprise. Un produit peut en effet représenter une faible part des importations totales d’une entreprise mais rester très dépendant de la provenance russe en raison de la position de monopole de la Russie sur ce produit.

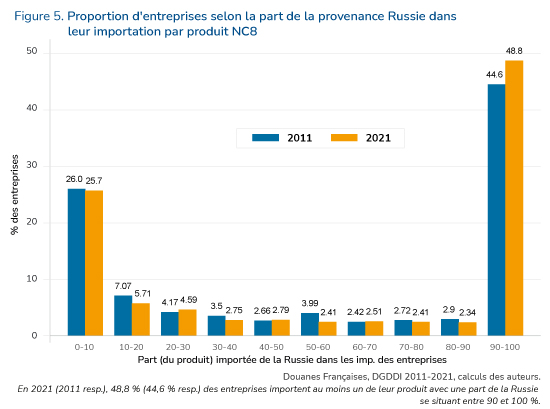

La Graphique 5 donne le pourcentage d’importateurs pour lesquels la provenance Russie représente, 10, 20, … 90%, 100% des importations d’un des produits importés par l’entreprise (produits à un niveau de désagrégation à 8 chiffres).

On observe à présent que 54% des entreprises en 2021 (47% en 2011) dépendent à hauteur d’au moins 70% de la Russie pour un de leur produit. Cette proportion reste à près de 50% si on augmente le seuil de dépendance à 90%. Autrement dit, en 2021, près de 1 500 entreprises dépendaient à plus de 90% de la Russie pour au moins un de leur produit.

En revanche si on définit une entreprise dépendante commercialement de la Russie avec un double critère, une part de marché de la provenance Russie de plus de 50% pour au moins un de ses produits et un montant égal à plus de 50% de ses importations, on en dénombre 224 (13,5%) en 2011 et 349 (11,8%) en 2021.

Les sanctions européennes couvrent près de 75% des importations françaises en provenance de Russie

En réponse à l’invasion de l’Ukraine par l’armée russe le 24 février 2022, le Conseil de l’Union européenne a adopté 9 paquets de sanctions – un 10e paquet est attendu le 24 février (pour le premier anniversaire de l’invasion russe de l’Ukraine ) – qui affecteront fortement les échanges commerciaux avec la Russie. Les 2 premiers paquets ont d’abord concerné les exportations vers la Russie afin d’entraver l’économie de guerre (interdiction des biens à usage dual, civil et militaire, et associés à la navigation maritime) et la classe dirigeante aisée (biens de luxe). Puis d’autres importations ont été également touchées, à commencer par l’acier et l’aluminium. Le quatrième paquet du 8 avril 2022 étend à de nombreux autres produits les interdictions d’entrée sur le territoire européen. Ces interdictions couvrent des produits de base, du charbon aux produits de la pêche, alors que d’autres sont soumis à des quotas comme les engrais. Le paquet de sanctions décidées en juin 2022 concerne les importations de pétrole avec l’objectif d’en interdire 90% d’ici la fin de 2022. Les interdictions qui accompagnent ces sanctions sont échelonnées dans le temps afin notamment de permettre la réalisation des contrats signés avant la date des sanctions[4].

Selon l’étude du CEPII de Bellora et al. (2022), à partir de 2023, 65 % des importations de l’Union européenne en provenance de Russie seront interdites, contre 10 % en avril 2022 après le cinquième paquet. Pour la France, nous avons évalué que les produits sanctionnés représentent 45% des produits importés de la Russie et 75% de la valeur des importations en provenance de la Russie (hors gaz naturel à l’état gazeux). Cela représente une valeur d’importation de près de 6,5 milliards d’euros, soit moins de 2% des importations de marchandises de l’économie française. En comparaison, la part de la provenance russe des importations européennes est de 5%.

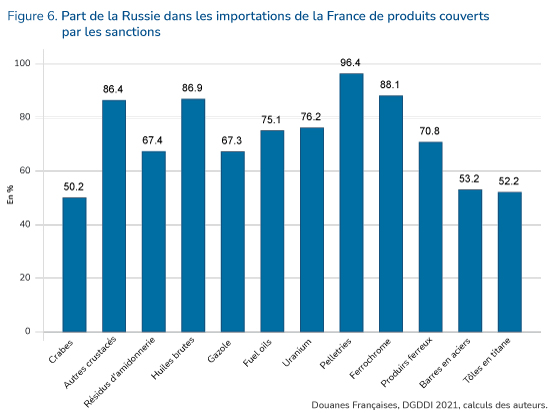

Le graphique 6 montre la part de la Russie dans les importations des produits sous sanctions où la Russie représente plus de 50%.

Compte tenu des 10 paquets de sanctions adoptés par l’UE, on observe que 6 des 10 premiers produits importés de la Russie, sont à présent des produits interdits à l’importation.

Comment ces séries de sanctions vont-elles affecter les entreprises importatrices françaises ?

Si on s’intéresse aux produits totalement interdits par les sanctions, cela concerne un peu plus de 50 entreprises. Donc si une grande part de la valeur est touchée, cela ne concerne directement que très peu d’entreprises.

La dépendance directe est la partie apparente de l’iceberg

Le plus souvent les entreprises françaises importatrices de Russie sont des fournisseurs d’intrants intermédiaires d’autres entreprises. Des entreprises non importatrices de la Russie achètent à ces importateurs directs. De plus elles peuvent acheter à des fournisseurs étrangers qui se fournissaient en Russie, voire acheter des intrants qui eux-mêmes incorporent des intrants russes. Toute la chaîne de valeur qui passe au moins une fois par la Russie est impactée.

Nous n’avons pas de chiffres sur ces importateurs de rang inférieur mais les tables entrées-sorties issues de la base de données de WIOD (WIOD, 2014) nous permettent de comparer la dépendance directe et la dépendance en cascade. En dépendance directe, pour un euro de production française, 0,001 unité d’euro d’intrant en provenance de Russie est requis. Il s’agit d’une moyenne pondérée, certaines industries sont plus dépendantes de la Russie comme le secteur des raffineries et des industries pétrolières (26 fois plus), le transport aérien ou l’industrie chimique (7 fois plus) ou encore le secteur de l’électricité et du gaz (6 fois plus), les industries des métaux (5 fois plus). Si on tient compte de la dépendance en cascade, les coefficients de dépendance par industries sont multipliés par des facteurs de 2 à 10, suggérant que même quand les entreprises ou industries n’importent pas de Russie directement, leurs autres intrants incorporent des intrants russes.

Le taux de dépendance incluant, en outre, les intrants russes indirects pour l’ensemble des industries est au final de 0,007 (en moyenne pondérée), mais de 0,04 pour le secteur des raffineries et des industries pétrolières ; de près de 0,03 pour l’industrie de la chimie ; 0,026 pour le transport aérien et les industries des métaux de base et de 0,02 pour le secteur de l’électricité et du gaz. Ces chiffres confirment que la dépendance productive est le fait des énergies fossiles et des matières premières que produit la Russie. Ils montrent par ailleurs que la dépendance est bien plus large que l’observation directe des importations en provenance de Russie et donc que l’impact des sanctions est plus large que la valeur des importations directement concernées. Si on retient que 6,5 milliards d’euros d’importations directes sont interdites du fait des sanctions (voir au-dessus), c’est entre 13 et 65 milliards d’euros d’intrants qui sont au final touchés par les sanctions, directement et indirectement, et bien plus que les quelques 3 000 importateurs français de Russie. Selon l’étude des douanes (2022), les importations avec la Russie ont augmenté en 2022 en raison principalement de l’augmentation des prix. Malgré les sanctions, les importations en provenance de Russie pourraient se maintenir notamment parce que les importations de gaz ne sont pas sous sanction. L’année 2023 sera celle où on observera la substitution vers d’autres fournisseurs tout comme l’abandon de certains produits, ce que nous suivrons avec attention.

[1] Sauf mention contraire, cette étude utilise les données de commerce des marchandises par produits et entreprises fournies par la DGDDI. L’accès à ces données a été réalisé au sein d’environnements sécurisés du Centre d’accès sécurisé aux données – CASD (Réf. 10.34724/CASD).

[2] Les importations de l’UE en provenance de Russie se montaient à 149 milliards d’euros en 2021.

[3] La France importe en volume environ trois fois plus de gaz à l’état gazeux que de gaz liquéfié, ce facteur se vérifiant en 2021 pour le total ainsi que pour les importations en provenance de Russie.

[4] Sur le débat sur l’efficacité des sanctions, voir C. Antonin (2022).