par Christophe Blot et Jérôme Creel

L’implication de la Banque centrale européenne (BCE) dans la gestion budgétaire des Etats membres de la zone euro est un sujet régulier de controverse. Depuis la mise en œuvre des programmes d’achats de titres de dette publique, la BCE est tout à la fois accusée de faire des profits sur les Etats en difficulté et de prendre le risque de socialiser les pertes. La naissance de ces controverses résulte de la difficulté à bien appréhender les relations entre la BCE, les banques centrales nationales (BCN), et les gouvernements.L’architecture monétaire européenne se résume à une séquence de délégation de pouvoir. Les décisions relatives à la conduite de la politique monétaire dans la zone euro sont déléguées à une institution indépendante, la Banque centrale européenne (BCE). Mais, en vertu du principe européen de subsidiarité, la mise en œuvre de la politique monétaire est ensuite déléguée aux banques centrales nationales (BCN) des Etats membres de la zone euro : l’ensemble BCE + BCN étant nommé Eurosystème. Alors que cette dimension de l’organisation de la politique monétaire dans la zone euro n’avait jusqu’ici pas vraiment retenue l’attention, un débat a récemment émergé dans le cadre de la mise en œuvre du programme d’assouplissement quantitatif. D’après commentateurs et journalistes, certaines banques centrales nationales profiteraient plus que d’autres de ladite politique pour acheter et soutenir leur dette publique nationale, plus risquée que celle d’autres pays plus « vertueux »[1]. Celles-ci pourraient donc échapper au contrôle de la BCE et ne pas appliquer strictement la politique décidée à Francfort.

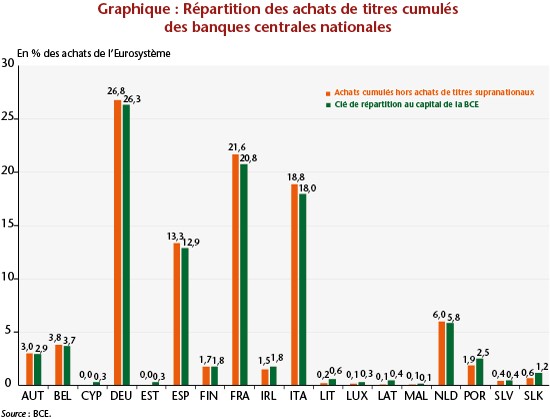

Dans un document récent, préparé dans le cadre du dialogue monétaire du Parlement européen avec la BCE, nous montrons que ces inquiétudes ne sont pas fondées pour la simple et bonne raison qu’en moyenne depuis le début de mise en œuvre de cette politique, la clé de répartition théorique a été respectée (graphique). Cette clé de répartition stipule que les achats de titres obligataires par l’Eurosystème se font au prorata de la participation des Etats au capital de la BCE. Rappelons qu’une partie des achats – 10 sur les 60 milliards d’achats mensuels effectués dans le cadre du PSPP – est effectuée directement par la BCE[2]. Les autres achats sont effectués directement par les BCN. Comme chaque banque centrale achète les titres émis par son gouvernement, les acquisitions d’obligations publiques par les BCN ne conduisent pas à un partage des risques entre les Etats membres. Les profits ou les pertes sont conservées au bilan des BCN ou transférées aux gouvernements nationaux selon les accords en vigueur dans chaque pays.

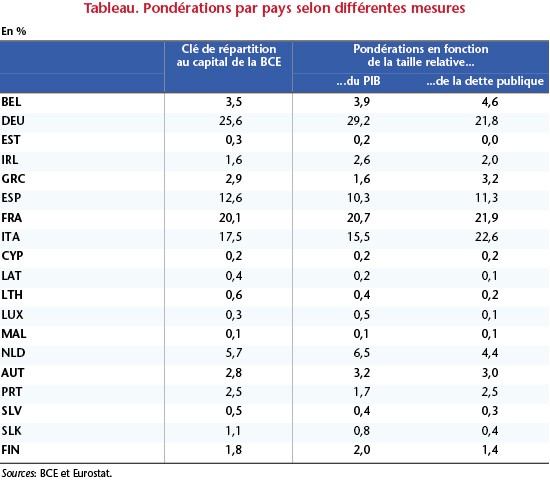

Cette répartition des achats d’obligations publiques qui se veut neutre en termes de gestion de risque ne l’est cependant pas tout à fait, mais pas pour les raisons qui semblent avoir inquiété le Comité des affaires économiques et monétaires du Parlement européen. Cette répartition favorise le maintien de taux de rendement très bas sur les dettes de certains Etats membres. En effet, en ne se basant pas sur les besoins de financement des Etats membres ou sur la taille de leurs dettes publiques, elle peut produire des distorsions en raréfiant l’offre d’obligations publiques disponibles sur les marchés secondaires. Tel peut être le cas en Allemagne, en Espagne et aux Pays-Bas dont les parts dans les dettes publiques européennes sont moindres que leurs parts respectives dans le capital de la BCE (tableau). A l’inverse, les achats d’obligations italiennes sont moindres avec la clé de répartition actuelle qu’avec une clé de répartition qui tiendrait compte de la taille relative de la dette publique. La politique de la BCE a donc moins de répercussions sur le marché de la dette italienne qu’elle n’en a sur le marché allemand.

Ce choix pourrait par ailleurs contraindre les décisions de la BCE sur la poursuite de l’assouplissement quantitatif après décembre 2017. Admettons que la meilleure politique pour la BCE consiste à poursuivre au même rythme la politique actuelle au-delà de décembre 2017, mais à la stopper une bonne fois pour toutes en juillet 2018. En l’état des règles de répartition, cette politique reste conditionnée à la disponibilité d’obligations publiques échangeables jusqu’en juillet 2018 pour tous les pays, y compris ceux dont les émissions de dette sont rares car leurs besoins de financement sont faibles. Il se pourrait que la poursuite de cette politique en l’état des règles adoptées par la BCE soit impossible parce que les dettes disponibles sont en montants insuffisants dans certains pays. Il faudrait alors mettre en œuvre une politique différente en réduisant par exemple drastiquement les achats mensuels de titres à court terme (mettons en janvier 2018), tout en poursuivant éventuellement cette politique plus longtemps (au-delà du premier semestre 2018). Le choix de ne pas recourir à un partage des risques dans la gestion de la politique monétaire européenne est donc loin d’être neutre dans la mise en œuvre effective de cette politique.

[1] Mario Draghi a en effet été interrogé sur la répartition de la politique d’achat de titres publics (PSPP pour Public sector purchase programme) lors de la conférence de presse qu’il a tenu le 8 septembre 2017.

[2] Sur cette somme, il y a un partage des risques : les gains ou les pertes sont partagés par l’ensemble des BCN au prorata de leur contribution au capital de la BCE.

Poster un Commentaire