La durée de la crise grecque et la dureté des plans d’austérité successifs qui lui ont été imposés pour tenter de redresser ses finances publiques et la remettre en position de faire face à ses obligations à l’égard de ses créanciers ont frappé les opinions publiques européennes et suscité de nombreux commentaires. L’accord obtenu à l’arraché le lundi 13 juillet au sein du sommet des chefs d’Etat et de gouvernement de la zone euro comporte, en plus des exigences déjà formulées avant le référendum grec du 5 juillet, alors rejetées par une majorité des votants, des conditions si inhabituelles et si contraires à la souveraineté des Etats telle qu’on a l’habitude de la concevoir aujourd’hui qu’il a choqué bon nombre de citoyens européens et conforté les arguments des eurosceptiques qui y voient la preuve que la gouvernance européenne s’exerce contre la démocratie.

En exigeant que les créanciers soient consultés sur tout projet de loi ayant une incidence sur les finances publiques et en imposant la gestion des privatisations, dont la longue liste a été dictée par les créanciers, par un fonds indépendant du gouvernement grec, les responsables de la zone euro ont effectivement mis les finances publiques grecques sous tutelle. En outre, les mesures contenues dans le nouveau plan d’austérité sont de nature à déprimer encore plus une demande intérieure déjà exsangue, aggravant ainsi la récession dans laquelle l’économie grecque a replongé en 2015, après une légère et brève rémission en 2014.

Appauvrissement sans ajustement

Déclencheur, en 2010, de la crise des dettes souveraines au sein de la zone euro, la crise grecque ressemble à une longue agonie, entrecoupée de psychodrames européens toujours conclus in extremis par un accord censé sauver la Grèce et la zone euro. Dès le début, il était clair que la méthode, fondée sur l’administration de doses massives d’austérité sans véritable soutien à la modernisation de l’économie grecque, était vouée à l’échec[1], pour des raisons désormais bien comprises[2] mais alors presque unanimement ignorées par les responsables, qu’il s’agisse des gouvernements européens, de la Commission européenne ou du FMI, principale caution et source d’inspiration des plans d’ajustement successifs.

Les résultats, à ce jour catastrophiques, sont bien connus : en dépit d’une longue cure d’austérité, faite de hausse d’impôts, de coupes dans les dépenses publiques, de baisse des salaires et des retraites, etc., l’économie grecque ne s’est pas redressée, au contraire, et la soutenabilité des finances publiques grecques n’a pas été rétablie, loin s’en faut ; malgré l’accord, en 2012, des gouvernements européens sur un défaut partiel, qui a allégé la dette envers les créanciers privés – allègement refusé par ces mêmes gouvernements deux ans auparavant –, la dette publique représente aujourd’hui une pourcentage plus important du PIB (près de 180%) qu’au début de la crise, et un nouvel allégement – cette fois sans doute par rééchelonnement – paraît incontournable. Le troisième plan d’aide – plus ou moins 85 milliards d’euros envisagés, après environ 250 milliards au cours des cinq dernières années – qui va être négocié dans les semaines qui viennent sera, pour une bonne part, consacré au seul paiement des échéances sur la dette.

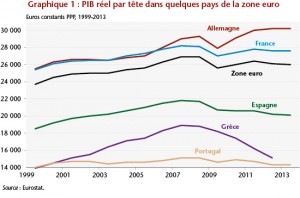

Pendant ce temps, le niveau de vie moyen des citoyens grecs s’est littéralement effondré, et l’écart par rapport à la moyenne de la zone euro, qui avait eu tendance à se réduire au cours de la décennie précédant la crise, s’est creusé de façon dramatique (Graphique 1) : le PIB par tête grec est aujourd’hui d’un peu moins de la moitié de celui de l’Allemagne. Encore le PIB par tête reflète-t-il très mal la réalité vécue dans une économie où les inégalités se sont creusées et les dépenses de protection sociale ont été drastiquement réduites.

Le nouveau plan d’austérité ressemble aux précédents : combinant hausse de la fiscalité – notamment la TVA dont le taux normal, à 23%, est étendu aux îles et à de nombreux secteurs, dont le tourisme, jusqu’ici soumis au taux intermédiaire (13%) – et baisse des dépenses publiques, il aboutira à une économie budgétaire d’environ 6,5 milliards d’euros en année pleine, ce qui amputera la demande intérieure grecque et accentuera la récession en cours.

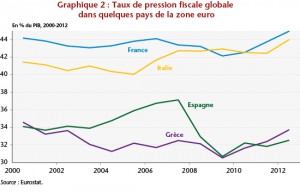

Les plans d’ajustement précédents ont également comporté des réformes « structurelles », telles que la baisse du salaire minimum et des pensions de retraite, une déréglementation du marché du travail, etc. Mais force est de constater que le volet fiscal de ces plans n’a pas eu de résultats très visibles sur les recettes publiques : après avoir beaucoup baissé jusqu’en 2009, la pression fiscale grecque – mesurée par le ratio des recettes fiscales totales au PIB – s’est certes accrue, mais guère plus qu’en France (Graphique 2). Ce qui ne signifie pas, bien sûr, qu’une dose plus forte encore du même remède assurera mieux la guérison.

L’histoire éclaire-t-elle l’avenir ?

Les maux dont souffre l’économie grecque sont bien connus : faiblesse de l’industrie et des secteurs exportateurs – en dehors du tourisme, qui pourrait sans doute faire mieux, mais affiche des performances honorables –, nombreux secteurs réglementés et situations rentières, administration et services fiscaux pléthoriques et peu efficaces, poids des dépenses militaires, etc.

Tout cela n’est pas nouveau et sans doute était-il de la responsabilité des autorités européennes de tirer plus tôt la sonnette d’alarme et d’aider la Grèce à une mise à niveau, comme cela a été fait pour les PECO (pays d’Europe centrale et orientale) au début des années 2000, dans les années précédant leur adhésion à l’Union européenne. La manière dont on décide à présent de le faire, à marche forcée et par la mise sous tutelle du gouvernement grec, sera-t-elle plus efficace ?

Si l’on pouvait se fier simplement à l’histoire, on serait tenté de répondre oui. L’épisode du défaut grec de 1893 présente en effet de nombreuses similitudes avec la crise actuelle. La Grèce était alors un Etat relativement neuf, n’ayant acquis son indépendance à l’égard de l’Empire ottoman qu’en 1830, au terme d’une longue lutte, et grâce au soutien des puissances européennes (Angleterre et France), qui lui imposèrent un roi bavarois. Elle était sensiblement plus pauvre que les pays d’Europe d’occidentale : malgré l’ébauche de modernisation entreprise, après l’indépendance, sous la conduite des fonctionnaires bavarois qui entouraient alors le roi de Grèce Othon 1er, son PIB par tête n’était, en 1890 selon les données assemblées par Angus Maddison[3], que d’environ 50% de celui de la France, et un peu moins d’un tiers de celui du Royaume-Uni. Et le diagnostic porté sur la Grèce alors n’était guère meilleur que celui d’aujourd’hui :

« … la Grèce se caractérise tout au long du XIXe siècle par des finances structurellement faibles, qui la conduisent à défaillir de façon récurrente sur sa dette publique. Selon le Statesman’s Yearbook, la Grèce ajoute à des dépenses militaires importantes, des frais élevés pour entretenir un nombre important de fonctionnaires, disproportionné pour un petit Etat peu développé. Par ailleurs, une partie des dettes grecques étant garantie par la France et la Grande-Bretagne, la Grèce pouvait suspendre le service sans que les créanciers aient à en subir les conséquences. Les budgets français et britannique se retrouvaient contraints de payer les coupons.

Dès 1890 cependant, la situation devient critique. A la fin de 1892, le gouvernement grec ne maintint le paiement des intérêts qu’avec l’aide de nouveaux emprunts. En 1893, il obtenait un vote du parlement lui permettant de négocier un rééchelonnement avec les créanciers internationaux (britanniques, allemands, français). Les discussions s’éternisèrent sans véritable solution jusqu’en 1898. Ce fut la défaite grecque dans sa guerre avec la Turquie qui servit de catalyseur à une résolution des problèmes de finances publiques. En effet, l’intervention des puissances étrangères ainsi que leur appui dans la collecte des fonds réclamés par la Turquie pour évacuer la Thessalie s’accompagna d’une mise sous tutelle des finances grecques. Une société privée sous contrôle international reçut la mission de collecter les impôts et de régler les dépenses grecques suivant une règle de séniorité aboutissant à assurer le versement d’un intérêt minimal. Les surplus budgétaires étaient alors affectés à raison de 60 % pour les créanciers et 40 % pour le gouvernement. »[4]

Entre 1890 et 1900, le revenu par tête grec a augmenté de 15%, et devait encore augmenter de 18% au cours de la décennie suivante, atteignant, en 1913, 46% du revenu par tête français et 30% du revenu par tête des Britanniques, alors au faîte de leur prospérité. Un succès, donc.

Bien entendu, le contexte était alors fort différent, et les conditions qui ont favorisé cette mise sous tutelle et ce redressement ne sont pas celles d’aujourd’hui : pas de véritable gouvernement démocratique en Grèce ; un régime monétaire (l’étalon-or) dans lequel les suspensions de convertibilité – l’équivalent d’un « Grexit temporaire » — étaient relativement courantes, et clairement perçues par les créanciers comme temporaires, et surtout un contexte de croissance économique forte dans toute l’Europe occidentale – la Belle époque –, grâce à la seconde révolution industrielle. On ne peut s’empêcher de penser, pourtant, que les conditions dictées alors à la Grèce ont inspiré les décisions actuelles des responsables européens[5].

Le nouveau plan produira-t-il enfin les effets escomptés ? Peut-être, s’il réunit d’autres conditions : allègement substantiel de la dette publique grecque, comme le réclame désormais le FMI, et soutien financier à la modernisation de l’économie grecque. Un plan Marshall pour la Grèce, un « green new deal » ? Tout cela ne pourra réussir que si le reste de la zone euro connaît également une croissance soutenue.

[1] Voir Eloi Laurent et Jacques Le Cacheux, « Zone euro : no future ? », Lettre de l’OFCE, n°320, 14 juin 2010, http://www.ofce.sciences-po.fr/pdf/lettres/320.pdf .

[2] Voir notamment les travaux de l’OFCE sur les effets récessifs des politiques d’austérité : http://www.ofce.sciences-po.fr/pdf/revue/si2014/si2014.pdf . Rappelons que le FMI lui-même a reconnu que les plans d’ajustement imposés aux économies européennes subissant des crises de dettes publiques avaient été excessifs et mal conçus, et que ceux imposés à la Grèce l’avaient été plus que les autres. Son mea culpa n’a, de toute évidence, pas ému les principaux responsables européens, plus que jamais enclins à persévérer dans l’erreur : Errare humanum est, perseverare diabolicum !

[3] Voir les données sur le site du Maddison Project : http://www.ggdc.net/maddison/maddison-project/home.htm .

[4] Extrait de l’article de Marc Flandreau et Jacques Le Cacheux, « La convergence est-elle nécessaire à la création d’une zone monétaire ? Réflexions sur l’étalon-or 1880-1914 », Revue de l’OFCE, n°58, juillet 1996, http://www.ofce.sciences-po.fr/pdf/revue/1-58.pdf .

[5] Un indice supplémentaire : le ministre allemand des finances, Wolfgang Schäuble, insistait pour que la Grèce suspende temporairement sa participation à la zone euro ; dans les années 1890, elle avait dû suspendre la convertibilité en or de sa monnaie et recourir à plusieurs dévaluations.