par Mathieu Plane

Ce plan d’austérité est très différent des deux plans d’économies précédents (loi de finances 2011 et PLF 2012) à la fois dans son « timing » et dans son équilibre entre dépenses et recettes, donc dans la répartition de l’effort au sein des ménages.

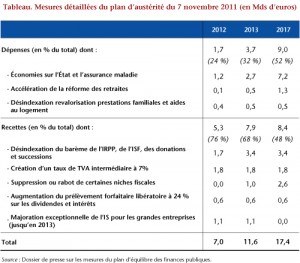

Premièrement, contrairement aux précédents plans d’ajustements budgétaires dont la plupart des effets sont concentrés sur une année, celui-ci doit monter en charge : les économies réalisées en 2017 devant représenter 2,5 fois plus que celles attendues pour 2012 (tableau 1).

Deuxièmement, à terme, les économies devraient être reparties également entre dépenses et recettes alors que les mesures découlant des plans antérieurs étaient principalement réalisées par le levier de la fiscalité, notamment celui de la réduction des niches fiscales.

Enfin, si ce plan présente l’avantage d’être modeste par son montant à court terme, ce qui par conséquent limite son impact sur la croissance (0,3 point de PIB) (voir le post associé), en revanche, il reporte une grande partie de l’effort budgétaire sur les prochaines années à travers la montée en charge des économies à réaliser du côté de la dépense publique, ces dernières devant être discutées à travers les futurs projets de loi de finances (2013 à 2017).

Rentrons dans le détail des mesures du nouveau plan d’austérité. Pour 2012, les économies budgétaires devraient représenter 7 milliards d’euros et seraient assumées à 85 % par les ménages. Les 15 % du plan étant à la charge des entreprises correspondent à une majoration exceptionnelle de l’IS pour les grandes entreprises jusqu’en 2013. A partir de 2014, l’ensemble du plan portera intégralement sur les ménages.

Les réductions de déficit prévues proviennent pour 1,7 milliard d’euros de la dépense publique et 5,3 des nouvelles recettes fiscales. Il est prévu que ce plan monte progressivement en charge pour générer à terme (2017) une économie de 17,4 milliards d’euros, avec une répartition égale entre dépenses et recettes (tableau 1).

Du côté des dépenses, deux mesures, qui représentent à terme, 40 % des économies du plan de rigueur, passent à la fois par une nouvelle contraction des dépenses de l’Etat (0,5 milliard en 2012) et par une nouvelle réduction du rythme de croissance des dépenses de santé (0,7 milliard en 2012 dont 0,2 lié à un effort d’économie supplémentaire sur les dépenses de gestion des caisses de Sécurité sociale et des fonds de la protection sociale). Au final, selon le gouvernement, si on prend en compte également les mesures adoptées dans la cadre du PLF pour 2012, les dépenses de l’Etat devraient baisser de 1,5 milliard d’euros (hors pensions de retraite et charges d’intérêts) en 2012 et la croissance de l’ONDAM (Objectif national d’ assurance maladie) ne serait que de 2,5 % en valeur. Cela suppose deux impératifs. D’une part, que le gouvernement accélère la réforme de l’Etat. En effet, le PLF 2012 était basé sur un objectif « 0 valeur » des dépenses de l’Etat, grâce notamment au non remplacement d’un fonctionnaire sur deux, au gel d’indice fonction publique et à la diminution des interventions discrétionnaires, auxquels il faut désormais rajouter 0,5 milliard d’économies supplémentaires (notamment par l’instauration d’une journée de carence pour les fonctionnaires lors d’un arrêt maladie et le rabotage des dépenses d’intervention…). De plus, la montée en charge de ce plan jusqu’en 2017 suppose que le non remplacement d’un fonctionnaire sur deux soit au moins maintenu, voire accéléré jusqu’en 2017, que le gel de l’indice fonction publique va se poursuivre et que des économies supplémentaires seront trouvées. D’autre part, selon le PLFSS 2012, les dépenses de l’ONDAM augmenteraient spontanément (hors mesures d’économies) de 4,1 % en valeur. Un ONDAM à 2,5 % en valeur suppose de réaliser 2,7 milliards d’économies sur les dépenses de santé (2,2 milliards décidées dans le cadre du PLFSS 2012 auxquelles s’ajoutent 0,5 milliard du plan d’austérité). Ce plan oblige donc le gouvernement à aller au-delà de ce que prévoyait le PLFSS 2012 dont les économies prévues étaient ciblées sur une baisse des prix des médicaments et une hausse des déremboursements ainsi que la mise en réserve de crédits pour environ 0,5 milliard. De plus, la montée en charge du plan d’austérité nécessite de maintenir l’ONDAM à 2,5 % en valeur sur la période 2012-2017, ce qui, compte tenu des effets du vieillissement, impose non pas de pérenniser la réforme actuelle mais de réaliser environ 3 milliards d’euros de nouvelles économies chaque année sur les dépenses de santé. Une partie de ces économies se reportera inévitablement sur le prix des mutuelles.

L’accélération de la réforme des retraites a surtout des effets à moyen terme : elle devrait permettre d’économiser 0,1 milliard en 2012 et 1,3 milliard en 2017. L’âge d’ouverture des droits devait être repoussé progressivement de 60 ans en 2010 à 62 ans en 2018. Dans le plan d’austérité, la transition serait accélérée de façon à atteindre 62 ans en 2017. Dans une période de sous-emploi, cette mesure, en gonflant la population active des seniors, risque de voir une grande partie du gain budgétaire sur les dépenses de retraite rogné par un supplément lié aux dépenses d’allocations chômage.

Enfin, dans le cadre du plan d’austérité, la non-indexation sur l’inflation des prestations familiales et des aides au logement devrait générer une économie de 0,4 milliard en 2012 (0,5 en 2013). C’est la première fois que des mesures d’économies sur les prestations sociales sont prises depuis le début de la crise. Cette mesure concerne environ 6 millions de bénéficiaires d’aides au logement et 7 millions au titre des allocations familiales et des prestations d’accueil du jeune enfant (PAJE). C’est la première fois depuis le plan Juppé de 1996 que le pouvoir d’achat de ces prestations diminue. Comme une part importante de ces prestations est sous conditions de ressources, cette mesure va amputer le pouvoir d’achat des ménages les plus pauvres. Rappelons qu’au cours des dix dernières années, les loyers ont augmenté plus vite que l’inflation, précarisant les ménages dépendant des aides au logement pour payer leur loyer. Cette nouvelle mesure ne devrait que renforcer ce phénomène.

Du coté des recettes, le plan d’austérité prévoit une hausse des prélèvements de 5,3 milliards d’euros. La principale mesure est la désindexation en 2012 et 2013 du barème de l’IRPP qui devrait rapporter 1,6 milliard d’euros en 2012 et 3,2 milliards en 2013. La désindexation du barème de l’ISF et des droits de donation et succession rapporterait environ 0,1 milliard d’euros en 2012 et 0,2 en 2013. Cette hausse « masquée » de l’IRPP permet au gouvernement d’augmenter l’assiette fiscale sans augmenter les taux des différentes tranches de l’IRPP. Cette décision tranche avec les mesures fiscales décidées depuis 2000 visant à alléger le poids de cet impôt. Quant à l’ISF, la non revalorisation des tranches entraînerait un gain d’environ 40 millions en 2012 et 80 millions en 2013, ce qui compense à hauteur de 5 % la réforme récente de cet impôt dont le rendement baisserait de 1,7 milliards d’euros. Le gouvernement prolonge la réduction des dépenses fiscales à hauteur de 1 milliard d’euros en 2013, pour atteindre 2,6 milliards en 2017. Ces mesures sont principalement concentrées dans l’immobilier, avec la réforme du nouveau prêt à taux zéro (PTZ plus) et la suppression des aides à l’investissement locatif qui devraient disparaître en janvier 2013.

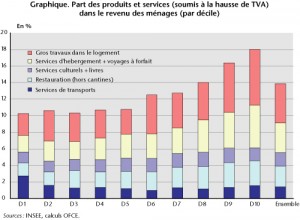

Une autre mesure du plan d’austérité concerne la hausse du taux de TVA réduit de 5,5 % à 7 % pour un certain nombre de produits et services (hôtellerie, restauration hors cantines scolaires, travaux de rénovation dans les locaux d’habitation, titres de transports en commun, produits culturels et produits à usage agricole). Cette mesure devrait rapporter 1,8 milliards d’euros en 2012. A l’exception des services de transport, la part de la consommation de ces produits dans le revenu augmente avec le niveau de vie (graphique 1). En effet, hors services de transports, la part de ces produits dans le revenu des ménages représente 7,5 % du Revenu disponible brut (RDB) du 1er décile contre 16,5 % du RDB pour le dernier décile. En revanche, la part des services de transport représente 2,8 % du RDB du premier décile contre 1,6 % du RDB du dernier décile (il représente seulement 1,2 % du RDB du 8e décile et augmente pour les deux derniers déciles en raison de la hausse de la propension marginale à consommer du transport aérien). Cela pose donc la question de savoir si les services de transport doivent être concernés par la hausse de taux de TVA réduit en raison de son effet anti-redistributif mais aussi pour les avantages écologiques qu’ils procurent.

Ce plan prévoyait une augmentation du taux de prélèvement forfaitaire libératoire de 19 % à 24 % sur les dividendes et intérêts, ce qui devrait permettre une hausse des recettes fiscales de 0,6 milliard en 2012. Mais finalement, dans le cadre de la loi de finances rectificative, le gouvernement est revenu sur sa décision portant le taux sur les dividendes à 21 % (contre 24 % prévu initialement). Dans tous les cas, ces deux mesures concernent les contribuables assujettis aux deux dernières tranches de l’IRPP (30 % et 41 %), qui se situent donc en haut de l’échelle des revenus. Cela permet de rapprocher la fiscalité des revenus du capital de celle des revenus du travail. En revanche, les plus-values immobilières et mobilières restent taxées à 19 %, ce qui va créer une distorsion fiscale entre les gains en capital et les revenus du capital, les investisseurs étant incités à encaisser des plus-values plutôt que de recevoir un revenu équivalent sous forme de dividendes ou d’intérêts.

Enfin, la seule mesure fiscale du plan d’austérité qui concerne directement les entreprises est la surtaxe temporaire de 5 % sur les bénéfices des sociétés des entreprises dépassant 250 millions de chiffre d’affaires en 2012 et 2013. Cette mesure doit rapporter 1,1 milliard d’euros en 2012 et 2013 aux caisses de l’Etat et concernerait environ 2000 groupes. Or, selon le Conseil des prélèvements obligatoires, les grands groupes (de plus de 2000 salariés) ont un taux implicite de seulement 13 %. La mesure est donc justifiée mais cette surtaxe devrait s’accompagner d’une réforme de l’optimisation fiscale afin d’éviter que la hausse de la taxe ne porte que sur les entreprises qui délocalisent le moins leurs profits par le jeu des prix de transferts.

Désormais, le gouvernement est confronté à des choix budgétaires cornéliens : soit il décide d’aller beaucoup plus loin dans la rigueur de façon à respecter ses engagements budgétaires (pour atteindre 4,5 % du PIB de déficit public en 2012, le gouvernement doit faire encore un effort supplémentaire de rigueur proche de 30 milliards d’euros, ce qui porterait l’austérité budgétaire totale à 63 milliards d’euros pour 2012), ce qui conduirait à plonger automatiquement le pays dans une profonde récession. Soit il renonce à de nouveaux plans d’austérité pour éviter que le pays ne s’enfonce dans la récession mais, dans ce cas, il s’expose à la foudre des marchés financiers. Dans tous les cas, ces deux stratégies ne garantissent pas de conserver le AAA sur notre dette publique. La raison économique invite donc à choisir la politique qui est la mieux adaptée à la situation économique actuelle, c’est-à-dire celle qui consiste à ne pas renforcer la rigueur quand l’économie risque d’entrer en récession. Par ailleurs, seule une remise en cause au niveau européen de la stratégie budgétaire actuelle, de façon à rendre soutenable économiquement et socialement le rééquilibrage des finances publiques à moyen terme, permettrait d’amorcer une perspective de sortie de crise. Cette stratégie qui vise à renouer avec la croissance est envisageable uniquement si la BCE annonce clairement qu’elle joue le rôle de prêteur en dernier ressort dans la zone euro de façon à éviter la spéculation sur les dettes souveraines et stopper le risque de contagion.