Par Céline Antonin

La crise du Covid-19, suivie de la double explosion meurtrière intervenue à Beyrouth le 4 août 2020 ont frappé un pays en pleine crise économique, politique et sociale. Après deux années de récession marquées par une baisse de PIB de -1,9 % en 2018 et de -6,5 % en 2019 (FMI), le Liban continue en effet à s’enfoncer dans la crise. L’inflation est galopante : en juillet 2020, l’indice des prix à la consommation a progressé de 112 % par rapport à son niveau de juillet 2019. Le taux de chômage est préoccupant : il atteindrait 25 % de la population active en 2017[1] (37% chez les jeunes), et aurait largement progressé depuis. Cette situation, conjuguée à la corruption gouvernementale et à l’augmentation de la fiscalité sur l’essence et le tabac, a conduit des milliers de Libanais à lancer une série de manifestations à partir du 17 octobre 2019 pour demander le départ de tous les partis de gouvernement. Ce mouvement apolitique, baptisé la « révolution d’octobre » est le plus important depuis près de 15 ans.

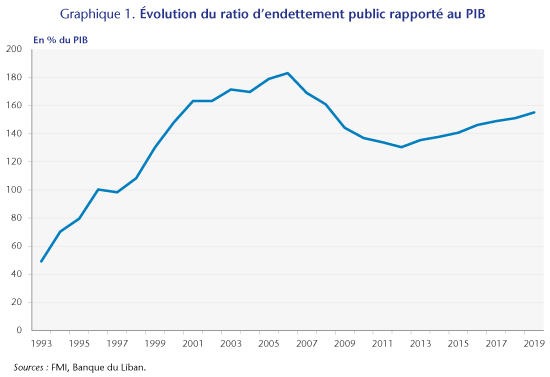

La révolution n’est pas née du jour au lendemain ; l’économie libanaise a souffert de plusieurs revers depuis 2009, qui ont conduit le pays à un ratio d’endettement public insoutenable (155 % en 2019), déclenché un défaut de paiement et nécessité d’un plan d’aide du FMI. Ce billet analyse l’évolution de l’endettement public libanais, qui a connu plusieurs phases depuis la fin de la guerre civile. Le pays est aujourd’hui pris au piège d’une spirale entre charge d’intérêts élevée, déficit public et faible croissance. Sortir de cette spirale nécessite des réformes à la fois d’ordre économique – restructuration de la dette et réforme fiscale – et politique.

Le Liban est le troisième pays du monde pour le ratio d’endettement public

L’économie libanaise est une économie « dollarisée » reposant essentiellement sur les services. Ces derniers représentent 76 % du PIB, avec une macrocéphalie des services financiers, immobiliers et touristiques. Le PIB par habitant représente environ un quart de celui des États-Unis. Mais la guerre civile a laissé des stigmates : le Liban reste fragilisé par la situation géopolitique régionale et pâtit d’infrastructures de mauvaise qualité (routes, électricité). La reconstruction post-guerre initiée par le gouvernement Hariri (1992-2004) a eu un coût élevé, et le pays a accumulé une importante dette publique afin de réhabiliter ses infrastructures en recourant à des emprunts externes et internes. En effet, le gouvernement a été contraint d’offrir des primes de risque élevées aux investisseurs. Ces rendements élevés ont pu évincer les investissements dans les secteurs productifs du pays (Baldacci et al., 2003[2]; Patillo et al., 2014[3]).

Le coût élevé de la reconstruction post-guerre, combiné à une charge d’intérêt importante dans un contexte de croissance modérée a laissé les finances publiques dans un état préoccupant. Le revenu du gouvernement libanais ne représente que 18 % du PIB, dont 78 % proviennent des impôts. Par ailleurs, après le Japon et la Grèce, le Liban est ainsi le troisième pays du monde pour son ratio d’endettement public, qui atteint 155 % du PIB fin 2019 – l’équivalent de huit ans et demi de recettes publiques (graphique 1).

La crise budgétaire s’accompagne d’une crise monétaire et financière. La livre libanaise est officiellement arrimée au dollar américain selon un régime de change fixe depuis 1997, et il n’y a pas de contrôles de capitaux au sens strict. Cependant, début 2020, les banques ont imposé des restrictions aux retraits en dollars : tout transfert provenant de l’étranger est aujourd’hui uniquement payé en devises locales. La rareté du dollar a conduit à une pression importante sur les prix au marché noir et à la dépréciation de la livre libanaise : fin août 2020, la monnaie aurait perdu environ 80 % de sa valeur depuis octobre 2019[4]. C’est la pire dévaluation de l’histoire du Liban, d’autant plus problématique qu’elle renchérit le prix des biens importés alors que le déficit de la balance commerciale atteignait déjà 26,5 % du PIB en 2019. Ainsi, le Liban souffre d’une situation de déficits jumeaux – déficit budgétaire et déficit de la balance des transactions courantes.

Historique de l’endettement public depuis 1993

La dynamique de l’endettement public libanais a connu quatre phases successives au cours des trente dernières années :

- une première phase de hausse rapide de l’endettement public, entre 1993 et 2002, lors de laquelle le ratio dette publique/ PIB est passé de 46 % du PIB à 163 % du PIB ;

- une deuxième phase de hausse lente de l’endettement public, entre 2002 et 2006, pour culminer à 183 % du PIB fin 2006 ;

- une troisième phase de baisse du ratio d’endettement entre 2006 et 2012, pour atteindre 130,4 % fin 2012 ;

- une dernière phase de remontée lente du ratio d’endettement public.

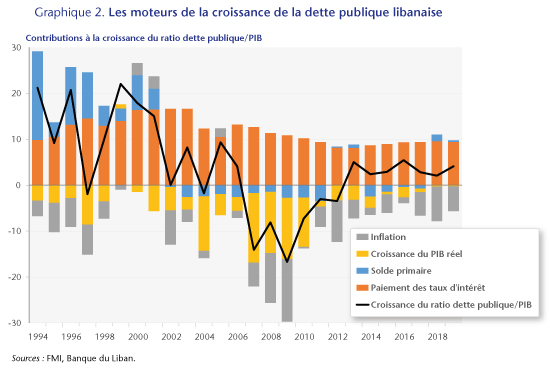

Le graphique 2 illustre de quelle manière les différents moteurs de la dette publique et du PIB (déficit primaire des administrations publiques, dépenses d’intérêt, croissance du PIB réel et inflation) ont contribué à la croissance du ratio d’endettement public rapporté au PIB[5].

La période de 1993 à 2002 a coïncidé avec une augmentation rapide de la dette publique, essentiellement sous l’effet de deux facteurs : les déficits primaires récurrents et des charges d’intérêt élevées sur la dette. Après la fin de la guerre et l’accord de Taëf, le gouvernement dirigé par le Premier ministre Rafic Hariri a mis en œuvre une série de mesures pour rétablir la stabilité économique et restaurer la confiance dans l’économie à partir d’octobre 1992. Le gouvernement libanais a mené une politique budgétaire ouvertement expansionniste en s’engageant dans un programme de reconstruction massif (Horizon 2000), avec un budget de 14 milliards de dollars à mettre en œuvre sur la période 1993-2002, dans le but de réhabiliter les infrastructures endommagées du pays et de doubler le PIB par habitant. Ce plan coûteux a toutefois été revu à la baisse et le budget initial réduit de moitié ; l’accent a été mis sur les secteurs de l’électricité, les routes et les transports publics, l’approvisionnement en eau et les déchets. Le coût élevé des emprunts a par ailleurs contribué à la forte progression de l’endettement public. Au départ, le gouvernement espérait pouvoir compter sur un soutien financier extérieur, mais cette aide ne s’étant pas concrétisée, le gouvernement a commencé à emprunter sur le marché intérieur en émettant des bons du Trésor à haut rendement pour financer la phase de reconstruction. Ainsi, le rendement des bons du Trésor nationaux a atteint 37,8 % par an en septembre 1995, compte tenu du risque souverain élevé associé au pays, mais aussi du niveau d’inflation élevé jusqu’en 1997 (12 % en moyenne annuelle entre 1993 et 1997)[6]. En conséquence, la dette publique a été multipliée par 9,5 entre 1993 et 2006.

L’année 2002 a marqué une inflexion dans la dynamique de l’endettement : la hausse s’est poursuivie, mais à un rythme beaucoup plus lent, sous l’effet d’une baisse des charges d’intérêt et d’une maîtrise des déficits budgétaires. En 2002, la conférence de Paris II[7], qui prévoyait pour le Liban une aide internationale de 4,4 milliards de dollars permettant de restructurer la dette publique (allongement des maturités et baisse des taux d’intérêt), a eu des effets positifs, en rétablissant la confiance dans l’économie libanaise. Les taux d’intérêt sur les bons du Trésor libanais ont baissé de 16,1 % à 9,2 %, demeurant à un niveau très élevé malgré la faiblesse de l’inflation. La Banque du Liban et les banques commerciales libanaises se sont lancées dans des programme d’annulation, d’échange et de refinancement de la dette. Par ailleurs, le pays a commencé à dégager des excédents budgétaires primaires, notamment grâce à l’introduction de la taxe sur la valeur ajoutée au taux de 10 % en février 2002. La loi de finances de 2003 prévoyait ainsi de ramener le déficit public à 7,3 % du PIB contre 14 % en 2002, d’élargir l’assiette fiscale et de diminuer le service de la dette. La dette a cependant continué à croître, notamment en raison d’une croissance modérée, avec une période marquée par de nombreux épisodes d’instabilité politique, notamment l’assassinat du Premier ministre Hariri en février 2005 ou la guerre avec Israël à l’été 2006.

Entre 2007 et 2012, la très forte croissance du PIB réel, couplée avec une forte inflation et la poursuite de la baisse des charges d’intérêt, a permis la décroissance du ratio d’endettement public. La croissance rapide a été stimulée par les dépenses de reconstruction après la guerre de juillet 2006, l’abondance de liquidités liée à la hausse des recettes pétrolières régionales, le rétablissement de la confiance à la suite de l’accord de Doha, l’élection d’un nouveau président en mai 2008 et la formation d’un gouvernement d’union nationale. Tous ces facteurs ont créé un climat d’affaires favorable et alimenté les entrées de capitaux étrangers et la demande globale. Le déclenchement de la crise financière de 2008 a eu également un impact positif sur l’économie libanaise, les actifs de la diaspora libanaise fuyant pour des refuges plus sûrs – comme le Liban –, à cause de l’accroissement des incertitudes financières internationales et la baisse des prix et des taux sur les marchés financiers internationaux. Pendant quatre années consécutives (de 2007 et 2010), le taux de croissance du PIB a atteint en moyenne 9,2 %. En conséquence, le ratio d’endettement a baissé pour atteindre 130 % du PIB en 2012.

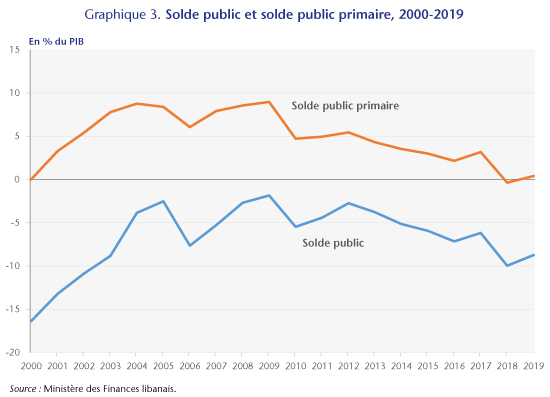

Depuis 2012, la faiblesse de la croissance du PIB – 1,4 % en moyenne entre 2011 et 2018 – et la fin de la consolidation budgétaire expliquent l’augmentation du niveau d’endettement public. En raison de la faiblesse de la croissance, à partir de 2012, une grande partie des progrès réalisés entre 2007 et 2012 a été annulée. Par ailleurs, les recettes de l’État sont restées à un niveau faible (14,5 % du PIB en moyenne entre 2012 et 2019), par rapport à l’ampleur des dépenses publiques (23,5 % sur la même période). À partir de 2012, les intérêts de la dette ont augmenté sans aucun signe de stabilisation. La situation s’est aggravée à partir de 2018, date à laquelle le Liban est entré en récession et le solde budgétaire s’est creusé pour atteindre -10 % du PIB (graphique 3).

La Banque mondiale[8] (2020) compare le Liban aux autres pays ayant connu une crise de l’endettement public (Islande, Irlande, Grèce, Chypre, Argentine) et montre que le Liban a abordé la crise économique et sanitaire avec un équilibre budgétaire plus dégradé que chacun de ces pays. Par ailleurs, seule l’Islande avait une balance des paiements courants plus dégradée que le Liban aujourd’hui.

Une dette publique essentiellement domestique

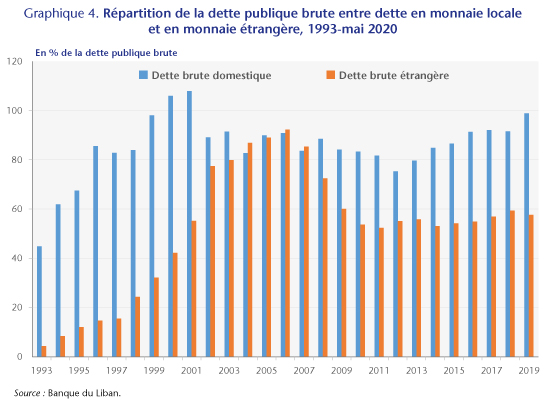

Au début de la période de reconstruction après la guerre, entre 1993 et 2001, le gouvernement libanais a d’abord eu recours à de lourds emprunts sur le marché intérieur et a ainsi accumulé des dettes en monnaie locale pour répondre à ses besoins de financement.

Le ministère des Finances a commencé à émettre des euro-obligations[9] dès 1994, mais c’est en 1998 que le gouvernement de Rafic Hariri a demandé au Parlement l’autorisation de convertir une partie de la dette en dollars. Par ailleurs, la conférence de Paris I de 2001 a favorisé l’utilisation par le Liban des marchés internationaux des capitaux[10]. La dette publique détenue en devises étrangères – essentiellement en dollars – est ainsi passée de 22 % à 51 % de la dette totale détenue entre 1998 et 2004 (graphique 4). Après avoir culminé en 2004, la dépendance du gouvernement à l’égard de la dette en monnaie étrangère a baissé au profit de la dette en monnaie locale. Elle peut être partiellement attribuée à l’intervention de la Banque du Liban auprès des banques commerciales. Depuis, la part de la dette en monnaie extérieure dans la dette brute totale a régressé pour se stabiliser autour d’un tiers.

L’existence de cet endettement en dollars fait peser un risque sur le gouvernement libanais, qui ne peut faire jouer la planche à billets pour rembourser une dette en monnaie étrangère. Néanmoins, l’essentiel de la dette libanaise (en monnaie locale et étrangère) est détenu domestiquement, par le secteur bancaire libanais et la Banque du Liban : en 2019, les non-résidents ne détenaient que 13 % de la dette totale[11], ce qui protège la souveraineté du pays des pressions extérieures, limite le risque de défiance des investisseurs et donc de faillite.

Quelles solutions ?

Le temps est compté pour le Liban : en mars 2020, le pays a inauguré le premier défaut de paiement de son histoire en annonçant qu’il ne serait pas en mesure de rembourser une dette de 1,2 milliards de dollars arrivant à échéance.

Mais l’aide internationale piétine. Lors de la Conférence économique pour le développement par les réformes et avec les entreprises (Cedre), en 2018, les bailleurs de fonds au Liban avaient promis une aide de 11 milliards de dollars en prêts et dons, suspendue au feu vert du FMI. Or, les négociations sur un premier plan de sauvetage de 10 milliards de dollars ont été interrompues par des dissensions internes à la délégation libanaise. Les discussions achoppent notamment sur l’ampleur des pertes du système bancaire du pays et le moyen de les éponger. Le gouvernement chiffre à 68 milliards de dollars les pertes du secteur financier libanais (50 milliards pour la Banque du Liban et 18 milliards pour les banques privées). Il prévoit une restructuration du système bancaire libanais avec la mise à contribution des actionnaires et détenteurs d’obligations, alors que l’Association des banques du Liban se refuse à reconnaître les pertes et propose son propre plan de sauvetage.

Avec un besoin brut de financement estimé à 30 points de PIB par le FMI, la restructuration de la dette de l’Etat semble inévitable. Elle pourrait prendre la forme d’un moratoire ou d’un rééchelonnement portant sur les intérêts de la dette et sur le principal. En effet, la maturité de la dette est d’environ 5 ans pour la dette en devises locales et 7 ans pour la dette en devises étrangères (FMI, 2019). Les intérêts de la dette représentent une charge financière considérable (9,1 % du PIB en 2019). Un autre moyen serait d’échanger les obligations publiques contre des obligations à plus longue échéance ou à taux plus faible en négociant avec les banques commerciales, principales détentrices de la dette, en échange d’une garantie de l’État. Une fausse bonne idée serait de renoncer à la parité fixe entre livre libanaise et dollar, et de laisser la livre se dévaluer pour alléger le poids des remboursements. Cela alourdirait le paiement des intérêts sur la dette extérieure (les fameuses euro-obligations) et par ailleurs, cela dégraderait fortement la balance commerciale libanaise, dans la mesure où le Liban importe la plupart de ses biens (-26,5 % du PIB en 2019).

Sur le plan budgétaire, une réforme fiscale d’envergure s’impose afin d’instaurer un système fiscal moderne capable de financer les dépenses publiques. Cette réforme permettrait d’une part de soutenir l’investissement public (modernisation, grands travaux…), d’autre part de réduire les fortes inégalités. Cela suppose un véritable changement de paradigme, car la protection sociale et les réformes de l’État ont été constamment reléguées au second plan. Ainsi, comme l’écrit Lydia Assouad, les revenus sont extrêmement concentrés, le top 1% et le top 10 % de la population adulte recevant en moyenne respectivement 25 et 55 % du revenu national[12].

Il faudrait élargir la base des revenus taxables, et rendre le système fiscal plus progressif. Le système fiscal libanais est cédulaire, c’est-à-dire que chaque source de revenus est imposable à part selon son propre régime et ses propres taux. Les revenus tirés de l’impôt sur les sociétés et de l’impôt sur le revenu des personnes physiques sont parmi les plus faibles au sein des pays de la région MENA (Moyen-Orient et Afrique du Nord), juste derrière la Jordanie. En 2015, les taxes sur les revenus et les profits ne représentaient que 3,8 % du PIB, contre 4,1 % pour la TVA (FMI, 2017[13]). En effet, les différents taux marginaux supérieurs d’imposition sont faibles par rapport aux autres pays[14], et pourraient être revus à la hausse.

Par ailleurs, une transparence accrue sur les revenus et le patrimoine des ménages permettrait de collecter plus efficacement l’impôt, et de réprimer l’évasion fiscale. D’après le FMI (FMI, 2017) et sur la base des travaux de Fenochietto et Pessino (2013)[15], la performance du système fiscal libanais est inférieure à la moyenne des pays comparables du Moyen Orient. Ainsi, la capacité fiscale du Liban – le niveau théorique maximum de recettes fiscales qu’un pays peut atteindre – est estimée à 34 % du PIB. Or, le niveau réel de recettes fiscales ne représente que 15 % du PIB ; par conséquent l’effort fiscal – défini comme le rapport entre recettes réelles et capacité fiscale – n’est que de 44 % au Liban contre une moyenne de 60 % pour des pays de la région (voir FMI, 2017).

Ces réformes budgétaires ne peuvent réussir sans une transformation politique profonde du pays, qui consiste à éliminer le clientélisme et le népotisme (« wasta »). Le système de gouvernance « confessionnel », instauré par la constitution du Liban de 1926, permet aux élites de capter et de redistribuer la plupart des ressources selon un principe clientéliste[16]. Il existe par ailleurs de nombreux obstacles à la libre concurrence : le coût élevé du crédit bancaire, le faible montant des crédits octroyés par les banques[17], ou encore les barrières administratives et légales.

Malgré cette grave crise

économique et politique, le Liban reste à ce jour paré de certains atouts :

son économie libérale réaffirmée par l’accord de Taëf de 1989, la libre

mobilité des capitaux, un important réseau de filiales bancaires à l’étranger, le

haut niveau d’éducation de la population, et surtout une diaspora de taille

exceptionnelle – trois fois la population libanaise – qui joue un rôle crucial

dans l’économie. Les envois de fonds de la diaspora ont ainsi atteint 7,2

milliards de dollars en 2018, soit environ 12 % du PIB d’après la Banque

mondiale. C’est sur ces atouts que le Liban doit à présent capitaliser pour

transformer le pays en profondeur, politiquement et économiquement.

[1] D’après le ministère du Travail libanais, voir http://www.databank.com.lb/docs/Unemployment%20in%20Lebanon%20Findings%20and%20Recommendations%202019%20ECOSOC.pdf

[2] Baldacci , E., A. Hillman et N. Kojo (2003), « Growth, Governance and Fiscal Policy Transmission Channels in Low-Income Countries », Working Paper, 03/237, International Monetary Fund, Washington D.C.

[3] Patillo, C., H. Poirson et L. Ricci (2004), « What Are the Channels Through Which External Debt Affects Growth? », Working Paper, 04/15, International Monetary Fund, Washington D.C.

[4] Calcul effectué d’après la plateforme lebaneselira.org qui a lancé un algorithme d’intelligence artificielle (IA) proposant une estimation quotidienne du taux de change sur le marché noir entre le dollar américain et la livre libanaise.

[5] Pour comprendre le calcul « technique » des contributions des différentes composantes à la dynamique de la dette publique, on pourra se reporter au document de travail : C. Antonin, M. Guerini, M. Napoletano, F. Vona, « Italy: Escaping the high-debt and low-growth trap », Sciences Po OFCE Working Paper, n° 07/2019.

[6] Une question connexe concerne les interactions entre politique monétaire et budgétaire : dans un intéressant article sur le Liban, Ayoub, Creel et Farvaque (2008) concluent que la période 1991-2005 constitue le retour à une période de domination monétaire, autrement dit à un régime « ricardien ». Voir Ayoub, H., Creel, J., et Farvaque, E. (2008), « Détermination du niveau des prix et finances publiques: le cas du Liban », 1965-2005. Revue d’économie du développement, 16 (3):, pp. 115-141.

[7] La conférence de Paris II, réunissant les responsables de 23 États et institutions internationales, prévoyait un soutien financier extérieur, avec 3,1 milliards de dollars alloués à la restructuration de la dette, et 1,3 milliard de dollars de prêts bonifiés.

[8] Banque mondiale, Lebanon’s economic update, avril 2020, https://www.worldbank.org/en/country/lebanon/publication/economic-update-april-2020

[9] Les euro-obligations sont des titres obligataires émis par le Ministère des Finances libanais, lui permettant de s’endetter sur les marchés internationaux en dollars. Leur nom provient des « eurodollars », apparus dans les années 1950 en raison de l’afflux de dollars sur le continent européen à travers le Plan Marshall.

[10] La France a convoqué la première réunion avec les institutions internationales (Banque mondiale, Banque européenne d’investissement, Commission européenne), dite conférence de Paris I, le 23 février 2001, afin de récolter une aide internationale.

[11] FMI, IMF Country Report No. 19/312, Lebanon, octobre 2019.

[12] Lydia Assouad, « Rethinking the Lebanese economic miracle: The extreme concentration of income and wealth in Lebanon 2005-2014 », World Inequality Lab Working papers, n° 2017/13.

[13] International Monetary Fund/IMF (2017), Lebanon: Selected Issues: IMF Country Report No. 17/20, International Monetary Fund, Washington DC.

[14] Le taux marginal supérieur est par exemple de 25 % pour l’impôt sur le revenu et de 14 % pour la taxe foncière.

[15] Fenochietto, R. et C. Pessino, 2013, « Understanding Countries’ Tax Effort », IMF Working Paper, n° 13/244, Washington: International Monetary Fund.

[16] Assemblée nationale, « Rapport d’information sur le Liban », n° 3865, 22 juin 2016.

[17] Gaspard T. K. (2004). A political economy of Lebanon, 1948-2002: the limits of laissez-faire, Leideb, Boston, Brill.

Poster un Commentaire