Par Christophe Blot

Dans un article paru en 2013 dans Open Economies Review[1], C. A. E. Goodhart et D. J. Lee comparent les mécanismes de sortie de crise aux Etats-Unis et en Europe. S’appuyant sur une comparaison de la situation de trois Etats (l’Arizona, l’Espagne et la Lettonie) confrontés à un krach immobilier et à une récession, les auteurs explorent les raisons de la divergence croissante observée entre les pays de la zone euro, divergence qui ne se retrouve pas aux Etats-Unis. Leur analyse s’appuie sur les critères de zones monétaires optimales permettant aux membres d’une union monétaire de s’ajuster en cas de choc négatif, et ainsi d’éviter une divergence pérenne de leur taux de chômage lors d’un ralentissement ou d’un recul de l’activité. Si la Lettonie ne fait pas formellement partie d’une union monétaire[2], sa monnaie est cependant restée solidement ancrée à l’euro pendant la crise. Ainsi, aucun des Etats étudiés par Goodhart et Lee n’a eu recours à une dévaluation nominale pour absorber les chocs financiers et réels auxquels ils ont été confrontés. Ils concluent que si l’Arizona a mieux absorbé les chocs que l’Espagne, c’est à la fois en raison de la plus grande solidarité fiscale qui existe entre les Etats des Etats-Unis et de la plus forte intégration du système bancaire américain qui contribue à amortir les chocs spécifiques à chaque Etat.

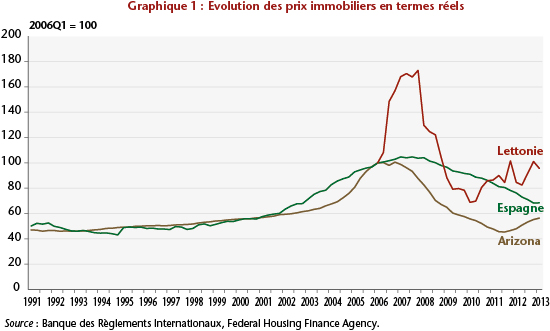

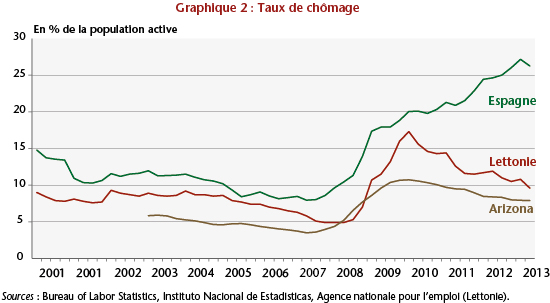

Outre l’appartenance de jure ou de facto à une union monétaire, l’Arizona, l’Espagne et la Lettonie ont en commun d’avoir enregistré un boom immobilier dans les années 2000 suivi d’une correction qui a débuté dès 2006 dans l’Arizona et en Lettonie, et un an plus tard en Espagne (graphique 1). La crise immobilière s’accompagne d’une récession et l’on retrouve le même décalage entre l’Espagne et les deux autres Etats. La Lettonie a enregistré la baisse d’activité la plus forte (-21 % entre 2007 et 2010). En revanche, les pertes d’activité enregistrées par l’Arizona (-5,5 % depuis 2007) et l’Espagne (-5 % depuis 2008) sont comparables. Tandis que l’ajustement à la baisse du marché immobilier a cessé en Arizona (la reprise est enclenchée dans l’Etat américain), la récession se poursuit en Espagne. Au total, cette différence dans l’ajustement se traduit par une hausse continue du chômage en Espagne alors qu’il a baissé de 2,8 points en Arizona depuis le pic atteint au premier trimestre 2010 (graphique 2).

L’enlisement de l’Espagne dans la récession et la divergence croissante des économies dans la zone euro pose la question de la capacité des pays de la zone euro à s’ajuster en cas de choc négatif. La théorie des zones monétaires optimales, initialement développée par Mundell en 1961[3], permet d’évaluer les conditions sous lesquelles un pays peut avoir intérêt à adhérer à une union monétaire. L’optimalité de ce choix dépend de la capacité du pays à absorber les chocs sans avoir recours à une dévaluation de la monnaie. Différents mécanismes d’ajustement sont mis en exergue. Il s’agit principalement[4] de la flexibilité des prix et en particulier des salaires, de la mobilité du facteur travail, de l’existence de transferts budgétaires entre les pays de l’union monétaire et de l’intégration financière. La flexibilité des prix correspond à un mécanisme de dévaluation interne. Comme pour la dépréciation de la monnaie, il s’agit de gagner en compétitivité – par une baisse du coût du travail relatif – pour stimuler les exportations et la croissance lorsque survient un choc négatif. Néanmoins, ce type d’ajustement est généralement bien plus long et coûteux comme le suggèrent les exemples récents de l’Islande et de l’Irlande[5]. La mobilité du travail permet l’ajustement dès lors que la récession conduit des personnes à migrer des Etats où le chômage est élevé vers celui où il est plus faible. La mise en œuvre de transferts budgétaires résulte de l’ensemble des mécanismes permettant aux Etats où la croissance ralentit de bénéficier de transferts stabilisateurs en provenance des autres Etats de l’union ou d’un échelon de gouvernement supérieur. Enfin, Goodhart et Lee considèrent également le rôle stabilisateur du système bancaire local. En l’occurrence, au sein de la zone euro, moins le système bancaire local est fragilisé par la crise immobilière ou celle des dettes publiques, meilleure est l’absorption des chocs.

Les auteurs analysent l’ajustement des économies considérées à l’aune de ces quatre critères. Ils étudient notamment le degré de flexibilité des prix et de mobilité du travail en fonction du chômage dans les trois Etats. Puis ils évaluent l’importance des transferts budgétaires et l’architecture du paysage bancaire. Leurs conclusions sont les suivantes :

- La flexibilité des prix n’a joué que marginalement dans l’ajustement sauf en Lettonie où la hausse du chômage a entraîné une baisse du coût unitaire du travail. Ces coûts n’ont par contre pas réagi significativement à l’augmentation du chômage en Espagne et dans l’Arizona.

- Si les migrations sont plus fortes au sein des Etats-Unis qu’en Europe, les différences ne permettent toutefois pas d’expliquer l’écart d’ajustement des taux de chômage. Il ressort cependant que le rôle des migrations en tant que mécanisme d’ajustement se serait renforcé en Europe. Il reste qu’elles sont insuffisantes pour assurer la convergence des taux de chômage.

- En 2009 et 2010, l’Arizona a bénéficié d’importants transferts du gouvernement fédéral alors qu’au niveau européen, il n’existe aucun mécanisme automatique de transferts entre Etats. Toutefois, la Lettonie a bénéficié de l’assistance du FMI en 2009 tandis que les pays de la zone euro sont venus au chevet des banques espagnoles. Il reste qu’en l’absence de budget européen conséquent, les pays européens ne peuvent bénéficier que de plans d’aide d’urgence qui, certes, permettent de répondre à un besoin de financement, mais sont insuffisants pour jouer le rôle de stabilisateur économique.

- Enfin, les auteurs soulignent que l’amplification financière des chocs a été moindre en Arizona dans la mesure où l’essentiel de l’activité bancaire y est réalisée par des banques nationales qui sont de fait moins sensibles aux conditions macroéconomiques et financières locales. Le risque de rationnement du crédit est alors atténué, ce qui permet de mieux absorber le choc initial. En Espagne, à l’exception de quelques banques ayant une activité internationale, qui leur permet de diversifier les risques, l’activité bancaire dépend de banques locales qui sont de fait plus vulnérables. Cette fragilité accrue pousse les banques à restreindre l’accès au crédit, ce qui renforce le choc initial. La Lettonie se trouve dans une position alternative dans la mesure où l’activité financière est essentiellement réalisée par des banques étrangères. La nature du risque est alors différente puisque l’activité financière locale est déconnectée des conditions macroéconomiques lettones mais dépend de celles du pays où ces banques – suédoises dans une forte proportion – exercent leur activité principale.

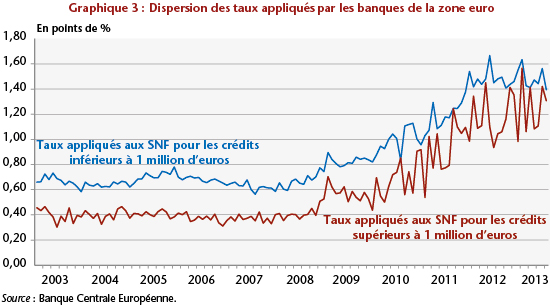

La crise de la zone euro a donc bien une dimension institutionnelle. A partir du moment où les pays ont librement consenti à abandonner leur souveraineté monétaire, ils ont aussi refusé de recourir à la dévaluation de la monnaie pour amortir les récessions. Il est cependant indispensable que des mécanismes d’ajustement alternatifs opèrent afin de garantir la « soutenabilité » de l’unification monétaire. L’article écrit par Goodhart et Lee rappelle à cet égard que ces mécanismes font encore défaut dans la zone euro. Les négociations autour du budget européen n’ont ouvert aucune perspective pour la mise en œuvre de transferts fiscaux permettant de stabiliser les chocs au niveau européen. La discussion sur les Eurobonds est au point mort. Si le MES (Mécanisme européen de stabilité) est bien un outil de solidarité entre les Etats membres, il répond à une problématique différente puisqu’il s’agit uniquement d’une aide financière d’urgence et non d’un mécanisme de stabilisation automatique. L’intégration bancaire pourrait aussi permettre d’amortir les fluctuations. Cependant, la crise a entraîné une fragmentation accrue des marchés bancaires européens. Le dernier rapport sur l’intégration financière en Europe, publié par la BCE, révèle une baisse des flux bancaires transfrontaliers de 30 % au cours de la période récente. De même, malgré la politique monétaire commune, les taux appliqués aux crédits par les banques européennes ont divergé récemment[6] (graphique 3). Ainsi, malgré le passeport bancaire européen issu de la directive européenne du 15 décembre 1989 en matière de reconnaissance mutuelle des agréments délivrés aux établissements de crédit, l’activité bancaire transfrontalière reste peu développée à l’échelle européenne. Le modèle de banque de détail s’appuie sur l’existence de relations de long terme entre la banque et ses clients, ce qui explique sans doute pourquoi le processus d’intégration est beaucoup plus long que pour les marchés obligataires, monétaires ou d’actions. Il reste cependant que l’union bancaire pourrait constituer une étape supplémentaire dans ce difficile processus d’intégration. Cela favoriserait le développement d’une activité transnationale, ce qui permettrait aussi de déconnecter les problèmes de solvabilité et de liquidité des banques et ceux du financement de la dette publique.

___________________________________

[1] « Adjustment mechanisms in a currency area », Open Economies Review, January 2013. Une version préliminaire de l’article peut être téléchargée ici : http://www.lse.ac.uk/fmg/workingPapers/specialPapers/PDF/SP212.pdf

[2] La Lettonie participe depuis 2005 au mécanisme de change européen et devrait adopter l’euro au 1er janvier 2014.

[3] « A theory of optimum currency areas », American Economic Review, vol. 51, 1961.

[4] On peut aussi ajouter le taux d’ouverture de l’économie ou le degré de diversification de la production. Mongelli (2002) propose une revue détaillée de ces différents critères. Voir : « New views on the optimum currency area theory : what is EMU telling us ? » ECB Working Paper, n° 138.

[5] Voir Blot et Antonin (2013) pour une analyse comparative des cas irlandais et islandais.