par Christophe Blot

L’article 127 du traité sur le fonctionnement de l’Union européenne (TUE), soit l’ex-article 105 du Traité de Maastricht, stipule clairement que « l’objectif principal du Système européen de banques centrales […] est de maintenir la stabilité des prix ». Aucune quantification précise de cet objectif n’est cependant donnée dans le Traité. La BCE l’a interprété en énonçant qu’elle ciblerait une inflation inférieure mais proche de 2 % à moyen terme. Par ailleurs, l’article 127 du TUE ajoute que « sans préjudice de l’objectif de stabilité des prix, le [Système européen de banques centrales] apporte son soutien aux politiques économiques générales de l’Union, tels que définis à l’article 3… », ce qui inclut notamment le développement durable de l’Europe fondé sur une croissance économique équilibrée et sur la stabilité des prix, le plein-emploi et le progrès social. Il apparaît donc clairement que l’objectif de croissance ou d’emploi n’est pas délaissé mais subordonné à celui de stabilité des prix. Partant de ce rappel sur la définition des objectifs de la BCE, quel constat pouvons-nous faire actuellement de l’orientation de la politique monétaire au sein de la zone euro ?

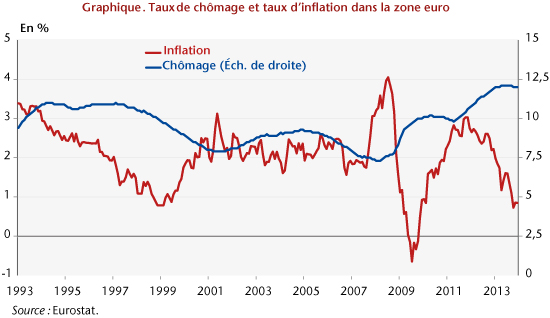

Depuis la fin de l’année 2013, quelques signes de redressement économique sont apparus dans la zone euro. La première estimation de la croissance au quatrième trimestre 2013 confirme la sortie de la récession, le PIB ayant progressé de 0,3 %. Il n’en demeure pas moins que la situation économique est fragile. Pour s’en convaincre, il suffit simplement de rappeler que le taux de chômage atteint 12 % de la population active, soit le niveau le plus élevé depuis 1993 (graphique). La croissance devrait accélérer en 2014 et 2015. Selon les prévisions annoncées par la BCE en mars 2014, elle atteindrait 1,2 % en 2014 puis 1,5 % en 2015, un rythme toutefois insuffisant pour permettre une décrue rapide et significative du chômage. Par ailleurs, depuis la fin de l’année 2013, l’inflation est passée sous le seuil de 1 % et glisse dangereusement vers une zone de risque déflationniste. En outre, toujours selon les prévisions de la BCE, l’inflation ne dépasserait pas 1,0 % en 2014, puis remonterait à 1,3 % en 2015 et 1,5 % en 2016. Dans tous les cas, on est loin de la cible de 2 % à moyen terme. L’objectif de stabilité des prix tel que défini par la BCE ne serait donc pas respecté. Lors de sa conférence de presse du mois de mars, Mario Draghi a annoncé que le maintien du taux directeur[1] à 0,25 % et l’absence de mesures supplémentaires (dites non conventionnelles) pourraient stimuler la zone euro. Ce statu quo est justifié par l’absence de signes d’une décrue plus rapide de l’inflation. Ce faisant, le Président de la BCE indique qu’il se satisfait d’une situation où l’inflation se maintient durablement sous le seuil de 2 % et où la zone euro est caractérisée par un chômage de masse persistant. Faudrait-il alors réinterpréter la définition de la stabilité des prix à laquelle se réfère la BCE et considérer que le terme inférieur est plus important, aux yeux des membres du Conseil des gouverneurs de la BCE, que celui de proche de 2 % ? La réponse à cette question n’est évidemment pas neutre puisqu’elle témoignerait d’une asymétrie de la réaction de la banque centrale à l’égard de l’inflation, la BCE réagissant plus rapidement lorsque l’inflation dépasse 2 % que lorsqu’elle est inférieure à 2 %, y compris à l’horizon des prévisions de son équipe. Quelle que soit l’interprétation de cet objectif principal, il n’en demeure pas moins que les risques sur la stabilité des prix ne sont pas aujourd’hui un frein à la mise en œuvre d’une politique monétaire plus expansionniste. Dans ces conditions, la BCE a toute latitude pour se préoccuper activement de ses autres objectifs dont la croissance et le chômage en premier lieu.

Quels sont alors les moyens dont dispose la BCE sachant qu’avec un taux d’intérêt directeur à 0,25 %, les marges de manœuvre à la baisse sont très limitées ? La BCE doit donc recourir à d’autres leviers. La communication des banques centrales a pris un rôle croissant dans la mise en œuvre de la politique monétaire parce qu’elle permet d’influencer les anticipations des agents et donc l’impact des décisions sur l’inflation et la croissance. A cet égard, elle s’est récemment (juillet 2013) engagée dans une politique dite d’orientation prospective (forward guidance) par laquelle elle précise que le taux directeur sera maintenu à un niveau bas pendant une période prolongée[2]. La BCE pourrait aller plus loin en conditionnant la hausse du taux d’intérêt directeur à une cible de taux de chômage comme l’ont annoncé la Banque d’Angleterre et la Réserve fédérale, ce qui donnerait plus de substance à son objectif d’emploi et de croissance. Par ailleurs, les mesures non conventionnelles pourraient être mobilisées pour accentuer le caractère expansionniste de la politique monétaire. Il s’agit principalement de mesures qui modifient soit la taille, soit la composition du bilan de la banque centrale et qui permettent alors d’influencer les conditions de financement au-delà de l’impact de la baisse des taux courts. Un rapport récent du Conseil d’analyse économique (voir ici) va dans ce sens et propose notamment que la BCE procède à des achats de crédits titrisés aux PME afin de réduire le coût de financement des entreprises. Le programme OMT[3] (Outright monetary transactions) aurait pu être activé pour soutenir la baisse des taux longs publics. L’annonce de cette mesure avait en effet largement contribué à faire baisser les taux d’intérêt longs publics en Espagne et en Italie, notamment parce qu’elle envoyait le signal que le risque d’éclatement de la zone euro s’éloignait. A ce jour, la BCE n’est pas intervenue sur les marchés pour y acheter des titres publics. Pourtant sa capacité d’intervention étant sans limite, de telles opérations d’achat permettraient de réduire les taux longs. Il faut toutefois souligner que l’OMT est aujourd’hui contestée par la Cour constitutionnelle allemande de Karlsruhe qui doute de la constitutionnalité du programme, et renvoie la décision à la Cour de justice de l’Union européenne. Un rejet ou une restriction de l’action de la BCE sur ce point serait regrettable. Certes, le périmètre d’intervention de la BCE doit être clarifié. Mais, il est aussi fondamental que les objectifs de stabilité de prix et de croissance demeurent. Les juges allemands ou ceux de la Cour de justice de l’Union européenne seraient bien avisés de se pencher sur ce point.

[1] Il s’agit du taux principal de refinancement qui correspond au coût des liquidités empruntées, dans le cadre des opérations de politique monétaire, par les établissements de crédit de la zone euro auprès de la BCE.