par Gilles Le Garrec et Vincent Touzé

Dans le cadre du Projet de Loi de Finance 2017 présenté et discuté à l’Assemblée nationale à partir du mois d’octobre, le gouvernement Valls propose une réforme fiscale majeure avec la mise en place d’un prélèvement à la source de l’impôt sur le revenu dès le mois de janvier 2018.

Prélever l’IR à la source s’inscrit dans une démarche de simplification fiscale. Son principal attrait est d’offrir une meilleure synchronisation entre le moment où le revenu est perçu et celui où il est taxé, notamment au moment de la retraite ou à la suite d’un licenciement engendrant une baisse de revenu. La simplification fiscale est totale si le contribuable n’a plus de déclaration à faire et si le prélèvement à la source est libératoire, c’est-à-dire quand l’imposition est définitive et le revenu net perçu est libéré de toute obligation fiscale.

Toutefois, mettre en place un prélèvement à la source se heurte à deux types de difficulté (Cour des comptes, 2012 ; Sterdyniak, 2015 ; Touzé, 2015).

Premièrement, tous les revenus ne sont pas aisément imposables à la source pour la simple raison qu’apprécier leur juste mesure prend du temps et que recueillir ces informations doit se faire dans le respect de la confidentialité des données récoltées. La progressivité de l’IR ainsi que l’usage de quotients conjugal et familial complexifient particulièrement le calcul, ce qui rend difficile le caractère libératoire de l’impôt prélevé à la source.

Deuxièmement, l’année de transition est difficile à fiscaliser car on ne peut pas faire payer deux impôts la même année aux ménages (un qui serait prélevé à la source sur les revenus 2018 et un autre qui serait payé avec retard sur les revenus 2017). Cependant, la non fiscalisation est également problématique car elle pourrait donner lieu à d’importantes stratégies d’optimisation fiscale et rendre inopérants les mécanismes d’incitation fiscale prévus par la loi pour certaines dépenses[1] (dons, emploi à domicile, etc.). Pour les contribuables bénéficiaires d’une année blanche, le gain sera effectif à leurs décès puisque ces derniers auront bien payé une année de moins d’impôt sur l’ensemble de leur cycle de vie.

Par ailleurs, payer plus tôt l’IR signifie aussi la perte de l’avantage du délai d’un an pour payer. Sans application d’une réduction égale au taux d’intérêt nominal, le prélèvement à la source s’assimile donc à une hausse implicite de l’IR. Pour les générations qui ne paient pas encore d’IR et qui ne bénéficieront pas de l’année blanche, la hausse implicite constitue une perte évidente. La hausse d’impôt relative est égale au taux d’intérêt. Pour les générations qui paient déjà l’IR, il est nécessaire de faire un bilan entre ce qu’elles gagnent (année blanche) et perdent potentiellement (suppression du délai de paiement).

Dans un document de travail de l’OFCE, nous étudions l’impact sur les finances publiques et sur le montant d’IR payé par les ménages d’un prélèvement à la source qui donnerait lieu à une année blanche. Notre étude aboutit à quatre résultats :

- Si les revenus de l’année 2017 ne sont pas fiscalisés et si la hausse fiscale implicite est neutralisée, la réforme se traduit par un manque à gagner relatif de recettes fiscales annuelles qui est approximativement égal à la différence entre le taux d’intérêt nominal et le taux de croissance nominal ;

- A l’inverse, si l’année blanche est associée à une hausse implicite de la fiscalité, alors l’Etat est gagnant car il va percevoir un surplus relatif de recettes fiscales qui est égal au taux de croissance nominal de l’économie ;

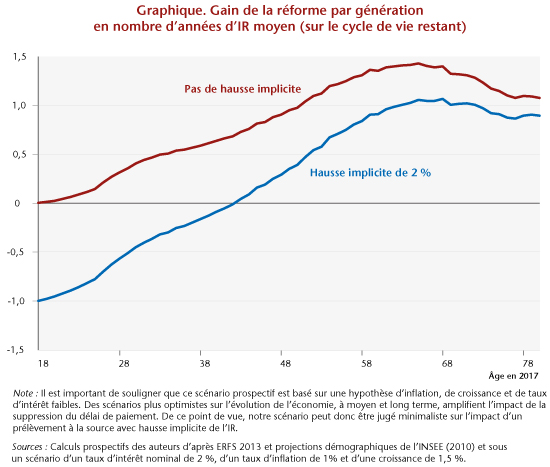

- Quelles que soient les modalités de la réforme, la rupture de l’équité devant l’impôt aboutit à un impact générationnel inégalitaire. Cet impact est toujours en faveur des générations les plus âgées au détriment des plus jeunes et futurs contribuables. Cette propriété résulte du fait que les générations les plus âgées (particulièrement les 55-65 ans) ont souvent des niveaux plus élevés d’IR (forte année blanche potentielle) et qu’elles seront moins longtemps impactées par la hausse implicite en raison d’un horizon de vie plus court. Sous l’hypothèse d’une hausse fiscale implicite de 2%, nos calculs prospectifs, réalisés à partir de l’enquête ERFS 2013, montrent que les plus jeunes générations pourraient avoir à payer en plus l’équivalent d’une année d’IR moyen sur l’ensemble de leur cycle de vie tandis que les plus de 60 ans pourraient réaliser une économie d’environ une année moyenne d’impôt sur leur cycle de vie restant (voir graphique ci-après). Sans hausse implicite, le gain serait nul pour les futures générations de contribuables et les plus de 50 ans pourraient économiser un montant d’impôt supérieur à une année d’IR moyen sur leur cycle de vie restant ;

- Fiscaliser l’année de transition sans modifier fortement la trésorerie des ménages n’est pas simple :

- Un paiement échelonné sur une dizaine d’années conduit pour les ménages à une hausse élevée de l’IR (de l’ordre d’une dizaine de pourcent chaque année) ;

- Un paiement après le décès conduit à une dette fiscale à payer très variable qui dépend du montant d’IR dû pour l’année 2017 qui est fortement lié à l’âge du contribuable ainsi que du montant des intérêts cumulés qui dépend de façon exponentielle de l’horizon de vie du contribuable ;

- Il est, certes, possible de rembourser une partie des charges d’intérêt sur la créance fiscale tout en maintenant une trésorerie inchangée pour les générations de la transition, mais cela se fait, de facto, au prix de la perte de la synchronisation (un des objectifs principaux du prélèvement à la source).

Pour conclure, le législateur fait face à trois options :

- Considérer que les inconvénients engendrés par l’année blanche et la hausse implicite de la fiscalité sont de second ordre par rapport aux avantages attendus du prélèvement à la source ;

- Neutraliser ces inconvénients en proposant aux contribuables différentes options de remboursement de l’IR sur les revenus 2017, ce qui n’est pas sans faire apparaître d’autres inconvénients, et en annulant la hausse implicite ;

- Choisir une solution de moindre mal qui pourrait reposer sur une année 2017 partiellement blanche et une hausse fiscale limitée de façon à avoir un impact nul sur le budget de l’Etat.

Source : Calculs prospectifs des auteurs d’après ERFS 2013 et projections démographiques de l’INSEE (2010) et sous un scénario d’un taux d’intérêt nominal de 2%, d’un taux d’inflation de 1% et d’une croissance de 1,5%.

Nota : Il est important de souligner que ce scénario prospectif est basé sur une hypothèse d’inflation, de croissance et de taux d’intérêt faibles. Des scénarios plus optimistes sur l’évolution de l’économie, à moyen et long terme, amplifient l’impact de la suppression du délai de paiement. De ce point de vue, notre scénario peut donc être jugé minimaliste sur l’impact d’un prélèvement à la source avec hausse implicite de l’IR.

Bibliographie

Cour de Comptes, 2012, Prélèvement à la source et impôt sur le revenu, Rapport, février.

Sterdyniak H., 2015, « Prélèvement à la source : une réforme compliquée, un gain très limité », Blog de l’OFCE, 24 juin 2015.

Touzé V., 2015, « Prélever à la source l’impôt sur le revenu : une réforme compliquée et coûteuse », Blog de l’OFCE , 15 septembre 2015.

[1] A cet égard, le Projet de Loi de finance 2017 prévoit le maintien des déductions et crédits d’impôt attachés à des dépenses effectuées en 2017. Si cette clause est validée par le Parlement et par le Conseil constitutionnel, alors ces avantages fiscaux donneront droit à une réduction d’impôt en 2018. La Cour des comptes (2012) estime que le maintien de ces dépenses fiscales pour l’année de transition coûterait entre 5 à 10 milliards d’euros.

Bonjour,

A quand une recherche sérieuse sur la suppression de toutes les taxes et toutes les niches, remplacé par une taxation simple et efficace et sans usine à Gaz …. par exemple, il me semble que 2 taxes pourraient parfaitement remplacé toutes les autres :

1) TVA non remboursée, = plus je consomme plus je paie des taxes, à priori plus je suis riche plus j’en paie, implicite et indolore …

2) on fait le total de tous les revenus, TOUS quelque soit l’origine, par foyer fiscal, et on taxe selon un barême progressif. Simple et égalitaire entre revenu du salarié, du patron, et du capital. cqfd …

Je suis un autodidacte, et je suis sidéré de voir le nombre d’économistes qui pondent des systèmes de plus en plus nébuleux, tellement tordus qu’ils en sont biaisé avant même d’être mis en place.

Je conclurai par vous cette petite maxime, même si cela peut prendre une génération … la raison finit toujours par avoir raison !

En espérant que mon appel sera entendu, et que vous aurez le courage de proposer une belle solution à nos candidats de 2017, ils en rêvent mais n’osent pas …

Bonne journée et bonne chance !

Merci de me donner les informations concernant le cas de figure suivant.

Un professionnel libéral soumis à l’impôt sur les BNC qui prendrait sa retraite au 31 décembre 2017 serait-il exonéré d’impôt sur les revenus libéraux de 2017 au titre de l’année dite blanche ?

En 2018 il ne touchera en effet que les revenus bien inférieurs versés par sa caisse de retraite .