Par Martin Souchier

L’évolution des salaires et des profits occupe une place centrale dans le débat économique. Une des raisons est qu’elle reflète le partage de la valeur entre salariés et entreprises et détermine ainsi le niveau des inégalités de revenus. Une autre raison, qui est le sujet de cette note, est qu’elle reflète le partage du risque économique entre salariés et entreprises. En effet, l’économie est soumise à de nombreux chocs qui impactent le revenu des entreprises. Ces chocs peuvent alors être absorbés par les profits des entreprises ou répercutés sur les salaires des employés. Par exemple, lorsqu’une entreprise souffre d’une baisse de revenus, elle peut garder les salaires constants quitte à faire des pertes importantes, ou alors baisser les salaires pour atténuer la baisse de ses profits. Dans le premier cas, l’entreprise absorbe le choc alors que dans le second elle le partage avec les salariés. Dans cette note, nous montrons qu’en France les entreprises absorbent la majorité des chocs économiques, et nous cherchons à comprendre pourquoi.

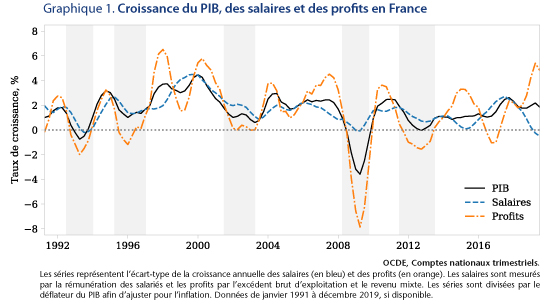

Pour commencer, notons qu’au cours des 30 dernières années en France, les profits des entreprises ont été beaucoup plus volatiles que les revenus salariaux. Le graphique 1 montre en effet le taux de croissance des salaires (en bleu) et des profits (en orange) de 1991 à 2019. Les zones grises représentent les principaux épisodes de ralentissement économique pendant lesquels la croissance du PIB a ralenti, les profits ont fortement chuté et les salaires ont résisté. Par exemple, pendant la crise de 2008-2009 les profits ont chuté de 8% alors que les salaires sont restés stables. Remarquons aussi qu’après chacun de ces épisodes de ralentissement économique, les profits ont augmenté beaucoup plus vite que les salaires. Ainsi, en 2010 la croissance des profits était à peu près de 4% alors que celle des salaires était de 2%. Ce graphique montre donc que les salaires varient moins que les profits et le PIB, et ainsi que les entreprises absorbent la majorité des chocs macroéconomiques[1].

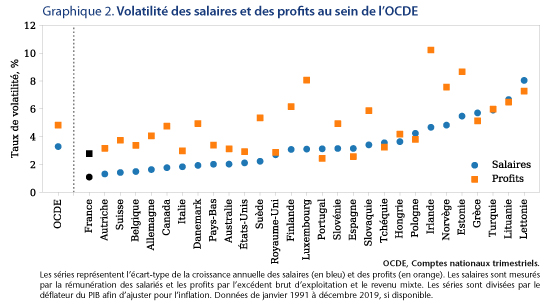

Cette répartition du risque se retrouve au sein de la majorité des pays de l’OCDE. Le graphique 2 compare la volatilité des salaires et des profits dans différents pays et montre, par exemple, qu’en France la volatilité des salaires est de 1% alors que celle des profits est de 2,5%, soit un ratio de 2,5. Notons au passage que la France est le pays de l’OCDE où la volatilité des salaires est la plus faible ! En moyenne au sein de l’OCDE, la volatilité des salaires est de 3% et celle des profits de 4,5%, donc un ratio proche de 1,5.

Dans la plupart des pays, les salaires sont moins volatiles que les profits, ce qui indique que les entreprises absorbent une part majoritaire du risque économique. C’est particulièrement le cas dans les pays d’Europe de l’Ouest et dans les pays Scandinaves. A l’inverse, en Europe du Sud (Espagne, Portugal, Grèce) et de l’Est (Tchéquie, Hongrie, Pologne), la volatilité des salaires est similaire à celle des profits.

Les données administratives françaises sur le marché du travail (panel DADS) et les entreprises du secteur privé (FARE) permettent de mesurer plus précisément ce partage du risque entre salariés et entreprises. On peut notamment mesurer la corrélation entre la croissance du revenu réel des employés (incluant le salaire horaire, les primes et heures supplémentaires avant impôt) et la croissance des profits d’une entreprise. On observe alors que lorsque les profits d’une seule entreprise baissent de 10%, les salaires ne baissent que de 0,5%. En revanche, lorsque les profits de l’ensemble des entreprises d’un secteur baissent de 10%, les salaires baissent bien plus, de 2% à peu près. Ces corrélations sont similaires lorsque les profits augmentent. Ainsi, en combinant ces résultats avec ceux des graphiques précédents, on obtient que le ratio entre volatilité des salaires et volatilité des profits est de 20 pour les chocs microéconomiques affectant une seule entreprise, de 5 pour les chocs sectoriels et de 2,5 pour les chocs macroéconomiques. Ces résultats confirment donc que les entreprises absorbent une majorité du risque économique, et montrent que plus le risque est agrégé, plus il est partagé entre entreprises et salariés.

Comment expliquer que les entreprises absorbent la majorité du risque économique[2] ? Constatons d’abord que les entreprises sont mieux équipées que les salariés pour faire face à des chutes importantes de revenus. En effet, elles ont un meilleur accès au crédit bancaire alors que les salariés sont plus contraints et sont parfois sous la pression d’emprunts immobiliers. Par ailleurs, les actionnaires des entreprises sont plus riches que la moyenne des travailleurs et donc plus en mesure de subir une baisse de revenus sans avoir à changer de mode de consommation. Une entreprise a donc intérêt à offrir aux salariés un revenu stable, quitte à avoir des profits très volatiles. Si elle ne le faisait pas, les salariés exigeraient des salaires plus élevés. Par exemple, les salariés payés à la commission ont un revenu plus variable mais ils sont aussi mieux rémunérés en moyenne que les salariés payés à l’heure. En résumé, les entreprises ont intérêt à absorber une majorité du risque économique parce que cela les aide à recruter moins cher.

Mais alors pourquoi ne pas absorber la totalité du risque, et ne pas garantir un revenu constant aux salariés ? Si on suit le raisonnement précédent, ne pas indexer les salaires sur les profits du tout permettrait aux entreprises de payer des salaires encore moins élevés. La raison est que payer un salaire constant n’est pas optimal en termes de rétention des salariés. L’entreprise a intérêt à payer ses salariés un peu plus lorsque les profits sont élevés pour les inciter à rester, et un peu moins lorsque les profits sont faibles. De cette façon, l’entreprise retient ses salariés précisément lorsqu’ils génèrent plus de profits, par exemple lorsque le carnet de commande est rempli. Ainsi, la concurrence entre entreprises sur le marché du travail est la raison pour laquelle une partie du risque économique repose sur les salariés.

La concurrence entre entreprises sur le marché du travail explique aussi pourquoi le risque est davantage supporté par les salariés lorsqu’il est agrégé que lorsqu’il est spécifique à une entreprise. En effet, lorsque les profits baissent dans l’ensemble des entreprises d’un secteur, celles-ci peuvent baisser les salaires sans crainte de perdre leurs salariés puisque personne ne recrute. Par exemple, une entreprise aura davantage tendance à baisser les bonus des salariés en cas de mauvaise performance si ses concurrents sont dans une situation similaire. Inversement, lorsque l’ensemble d’un secteur est en croissance, une entreprise doit faire plus d’efforts pour retenir ses salariés car les concurrents recrutent davantage. Naturellement, lorsqu’un choc influence un pays dans son ensemble, ces pressions concurrentielles sont exacerbées. Les entreprises absorbent donc une part plus faible du risque lorsque celui-ci provient de chocs macroéconomiques ou sectoriels que lorsqu’il provient de chocs affectant une seule entreprise.

Les modèles de contrats optimaux permettent de formaliser ces idées et d’en tirer des leçons pour les politiques publiques (Menzio and Shi, 2010; Balke and Lamadon, 2022; Souchier, 2023). Dans ces modèles, les entreprises proposent des contrats salariaux qui sont conçus pour maximiser les profits, tout en attirant et retenant le maximum d’employés. Ces contrats dépendent de la concurrence sur le marché du travail, dont l’intensité est déterminée en équilibre général.

Ces modèles nous apprennent que plus le marché du travail est concurrentiel, plus les revenus salariaux sont volatiles. En effet, lorsque les salariés changent d’employeur fréquemment, les entreprises sont obligées d’augmenter les salaires en période de croissance si elles ne veulent pas perdre leurs employés. Lorsque l’activité économique ralentit, les marges des entreprises sont donc réduites et leurs pertes importantes car elles ont beaucoup augmenté les salaires pendant la période précédente. Les entreprises vont alors chercher à baisser leurs coûts en baissant les salaires. A l’inverse, si les salariés sont peu mobiles, les entreprises n’augmentent pas les salaires en période de croissance. Lorsque l’activité économique ralentit, elles ont des marges plus importantes pour absorber le choc et leurs pertes seront moins importantes. Elles auront donc moins besoin de baisser les salaires. En résumé, un marché du travail concurrentiel force les entreprises à augmenter les salaires en période de croissance, mais les empêche du même coup d’absorber les chocs futurs. Cela explique peut-être pourquoi la France, où les salariés changent peu souvent d’employeur, est le pays de l’OCDE où les salaires sont les plus stables[3].

Ces modèles de contrats optimaux attribuent aussi un rôle positif aux coûts de licenciement. Ces coûts sont déterminés par la loi et par les conventions collectives de branche. Ils recouvrent les indemnités perçues par le salarié ainsi que les frais juridiques payés par l’entreprise si le licenciement est contesté devant le conseil de prud’hommes. Pour comprendre pourquoi ces coûts de licenciement jouent un rôle positif dans le partage du risque économique, comparons la France où ils sont élevés et les Etats-Unis où ils sont presque inexistants. En France, les entreprises promettent aux salariés des revenus relativement stables même si les ventes de l’entreprise se dégradent. Cette promesse est-elle crédible ? Oui car pour y renoncer il faudrait que l’entreprise renvoie ses salariés, ce qui est très couteux à cause des coûts de licenciement élevés. Aux États-Unis en revanche, cette promesse n’est pas crédible car les entreprises peuvent renvoyer leurs salariés facilement lorsque les ventes se dégradent et que les profits chutent. Les salariés américains n’auront alors d’autre choix que d’accepter une baisse des salaires ou de partir. Ainsi, grâce aux coûts élevés de licenciement, les entreprises en France sont crédibles lorsqu’elles promettent des salaires stables alors que les entreprises aux États-Unis ne le sont pas.

Que retenir de tout cela ? Tout d’abord que les évolutions à court terme des profits et des salaires sont un mauvais indicateur du partage de la valeur entre salariés et entreprises. Il n’est pas anormal que les profits augmentent plus vite que les salaires en période de croissance s’ils baissent davantage en période de crise. Ensuite, que la France a une position particulière vis-à-vis des autres pays de l’OCDE car le risque auquel font face les salariés est particulièrement peu élevé. La faible mobilité des salariés sur le marché du travail, ou le coût élevé des licenciements peuvent expliquer en partie cette spécificité. Enfin, que changer le cadre réglementaire des entreprises pourrait remettre en cause des choses que nous tenons pour acquises mais qui n’ont rien de naturelles : des salaires stables, qui ne baissent pas ou peu en période de crises. Par exemple, les mesures de redistribution obligatoire des bénéfices aux salariés pourraient rendre les salaires plus volatiles car les entreprises auront moins de marges pour absorber les chocs, et risquent en conséquent de baisser la rémunération des salariés lorsque la conjoncture se retourne.

[1] La période du Covid (2020-2021) fait exception car les salaires ont été aussi volatiles que les profits, baissant puis augmentant fortement. Cette exception s’explique par la politique publique du « quoi qu’il en coûte » soutenant les salariés et les entreprises. Par souci de clarté, nous excluons donc cette période de notre analyse.

[2] Nous faisons ici l’hypothèse que les entreprises peuvent ajuster les salaires à la hausse comme à la baisse. Nous faisons donc abstraction de nombreuses contraintes réglementaires qui influencent le partage du risque entre salariés et entreprises. Par exemple, une entreprise ne peut évidemment pas baisser le salaire horaire en dessous du SMIC. Malgré ces contraintes, les entreprises disposent de nombreux leviers pour manipuler les salaires. Par exemple, en recourant aux heures supplémentaires ou aux bonus, les entreprises peuvent influencer le revenu des employés. Par ailleurs, maintenir les salaires nominaux constants suffit à baisser les salaires réels lorsqu’il y a de l’inflation. Enfin, les salaires augmentent avec l’ancienneté donc les entreprises n’ont pas forcément besoin de baisser le niveau des salaires pour baisser la masse salariale, mais peuvent à la place baisser le taux de croissance des salaires. Dans les données, le salaire moyen journalier de nombreux employés baisse d’une année sur l’autre, ce qui confirme que la rémunération des salariés est flexible et qu’elle peut être manipulée par les entreprises.

[3] Il existe en France de nombreux avantages liés à l’ancienneté dans l’entreprise, qui expliquent en partie la faible mobilité des salariés. Par exemple, les indemnités de licenciement augmentent fortement avec l’ancienneté.