par Xavier Ragot, avec les contributions de Céline Antonin, Elliot Aurissergues, Christophe Blot, Eric Heyer, Paul Malliet, Mathieu Plane, Raoul Sampognaro, Xavier Timbeau, Grégory Verdugo.

L’objet de cette analyse est de fournir une première discussion de l’effet de la guerre en Ukraine sur l’économie française. Une telle évaluation est bien sûr incertaine car elle nécessite une prévision de l’évolution diplomatique et militaire. En particulier, les hypothèses sur les sanctions et réactions de politiques économiques sont essentielles.

Si des conséquences perçues comme négatives sont identifiées, cela ne doit pas être lu comme une critique de ces choix politiques mais comme une contribution à la meilleure manière de limiter les effets négatifs.

Ce document est volontairement synthétique et fait référence aux travaux pertinents pour un approfondissement. Des travaux en cours préciseront les analyses et la quantification.

L’effet de la guerre en Ukraine affectera l’économie française par 11 canaux.

I – Le choc économique : les effets de court terme

- 1) Le premier effet est bien sûr la facture énergétique de la France

L’augmentation du prix du gaz et du pétrole réduira le pouvoir d’achat des ménages et augmentera le coût de production des entreprises. Le prix du gaz est la première inconnue. La moyenne des prix quotidiens sur 2019 était de 14,6 €/MWh, avant de baisser à 9,6 €/MWh en 2020 du fait de la pandémie. Le prix du MWh a atteint 210 euros le 10 mars 2022 ! Ce niveau si élevé ne va pas durer. Prendre un niveau de 100 €/MWh est une hypothèse réaliste et qui constitue une multiplication par 6 du prix par rapport à 2019. Ensuite, la hausse du prix du gaz ne va pas immédiatement se reporter sur la facture des ménages car de nombreux contrats sont à terme (Antonin, 2022) et la régulation du prix du gaz par le gouvernement va lui faire porter une partie de la facture énergétique. Cependant, la hausse du prix sur les importations sera payée par des agents domestiques.

Les importations françaises de gaz étaient de 632 TWh en 2019 et 533 TWh en 2020, année de ralentissement de l’activité. Il faut cependant considérer les importations nettes qui sont inférieures. Le coût des importations nettes de gaz en 2019 était de 8,6 milliards d’euros. Les importations de 2022 seront marquées par un possible ralentissement de l’activité mais aussi par un stockage de gaz. Pour 2022, une hypothèse considérant le niveau des importations nettes de 2019 est une base de travail. En appliquant une hausse de 85 €/MWh, on aboutit à un surcoût de l’ordre de 40 milliards si la hausse devait durer une année. Si une telle hausse devait durer, elle va générer des effets de substitution à moyen terme, discutés plus loin.

Le prix du pétrole est tout aussi difficile à prévoir car il dépend du comportement d’acteurs stratégiques, comme l’OPEP. Le cours du baril de pétrole Brent oscillait entre 60 et 70 dollars en 2019. Il est monté à 133 dollars le 8 mars avant de redescendre à 114 dollars après une annonce de hausse de production de l’OPEP. Autant que le gaz, le prix du pétrole dépendra des sanctions contre la Russie ; il représentait de l’ordre de 10% des achats de brut en France en 2020 et constitue 4,8% des réserves mondiales connues en 2019. On peut considérer un prix moyen de 110 dollars (ou 100 euros ce qui est en cohérent avec les analyses de l’analyse EIA). En 2019, la facture en pétrole brut de la France était de 21,8 milliards d’euros auxquels il faut ajouter 13,3 milliards d’euros de produit raffinés. À demande inchangée, en prenant ces mêmes montants, on aboutit à une facture pétrolière totale de 58,5 milliards d’euros soit un surcoût de 24 milliards d’euros. Le taux de change euro/dollar va se modifier dans la crise, avec une probable dépréciation de l’euro difficile à estimer à ce jour. De ce fait, on conservera un taux de change constant à 1,1.

Une telle hausse va nécessairement générer des efforts de substitution et de réduction des importations. Pour l’économie allemande, ces effets sont étudiés (avec les références sur les mesures) par Bachman et al. (2022) qui ne se concentrent que sur les effets de substitution. Utilisant la littérature (Ladandeira et al., 2017), ils retiennent une élasticité de -0,2. Dans le cas d’une réduction de la quantité de gaz et de pétrole, quelle est la capacité résiduelle des entreprises à produire ? La réponse à cette question dépend de l’hypothèse de substitution de l’énergie à d’autres facteurs. Suivant des hypothèses, toutes réalistes, l’estimation va pour l’Allemagne de 0,7 point de PIB à 2,5 points de PIB, voire plus par les seuls effets d’offre.

Pour la France, un exemple concret de substitution serait la réduction du chauffage : une baisse de 1° de chauffage conduit à une réduction de 7% de la consommation de gaz, ce qui permettrait de réduire la consommation de gaz de 4,2 Mds de m3 alors que la consommation de gaz de la Russie est de 14,7 Mds de m3.

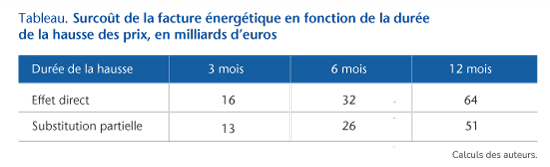

Le tableau suivant résume des estimations du surcoût liée à la hausse des prix sous différentes hypothèses.

Le tableau montre l’incertitude de l’estimation suivant la durée de la hausse et l’hypothèse de substitution partielle à court terme. Un surcoût de 64 milliards d’euros est proche de 3 points de PIB, ce qui serait un choc important sur l’économie française. Une durée de 6 mois avec un comportement de substitution aboutit à un choc d’un point de PIB. On voit ici que l’incertitude politique est majeure.

- 2) Effet macroéconomique de la hausse du coût de l’énergie

Les effets premiers de la hausse du prix de l’énergie sont une baisse du pouvoir d’achat pour les ménages, un renchérissement du coût de production des entreprises et un coût pour l’État du fait des prix réglementés. L’effet sur la croissance passe par des mécanismes complexes. Comme mentionné plus haut, il passe par des effets de substitution mais aussi par la diffusion des prix de l’énergie aux prix de production et aux salaires.

L’OFCE a estimé les effets macroéconomiques d’une hausse du prix de l’énergie de 3 manières différentes. En utilisant deux modèles macroéconomiques tout d’abord, le modèle emod.fr aussi utilisé en prévision, le modèle Threeme, décomposant les consommations énergétiques par secteur (Antonin, Ducoudré, Péleraux, Rifflart, Saussay, 2015). Une autre stratégie a été d’utiliser de l’économétrie possiblement non linéaire (Heyer et Hubert, 2016 et Heyer et Hubert, 2020). Il faut noter que ces derniers travaux incluent les possibilités de substitution mesurées par les élasticités mentionnées plus haut.

Les résultats sont les suivants. Dans l’approche utilisant les modèles, une hausse durable du prix du pétrole de 10 dollars entraîne de 0,1% à 0,15% de croissance du PIB en moins et une inflation de 0,6% la première année. Pour l’approche économétrique, une hausse du prix de pétrole de 10 dollars réduit la croissance de 0,2% et conduit à une hausse de l’inflation de 0,4% avec un effet plutôt linéaire et un effet maximal après quatre trimestres.

Du fait de la taille du choc, il est difficile de savoir s’il faut considérer les fourchettes hautes du fait des non-linéarités ou les fourchettes basses du fait de l’effort accru de substitution et de baisse du taux d’épargne. De plus l’estimation est faite pour le pétrole et non pour le gaz. Pour cette raison, on considèrera ces effets moyens, sans chercher à maximiser la chute du PIB. Ainsi, une hausse de 40 dollars (par rapport à la situation de 2019) que l’on augmente proportionnellement pour tenir compte de la hausse du prix du gaz, conduit à une chute du PIB de l’ordre de 2,5 points de PIB dans la fourchette haute et une hausse de l’inflation de 3% à 4%. Ce montant correspond à un multiplicateur du choc négatif sur les dépenses énergétiques de -1. À comportement des entreprises inchangé et politiques publiques inchangées, cette baisse du PIB se traduit par une baisse du même ordre de l’emploi marchand, de l’ordre de 600 000 emplois (en variante par rapport à un environnement sans guerre). Dans la fourchette basse (durée courte et substitution), on obtient une chute du PIB cinq fois moindre à 0,5 point de PIB.

Cette estimation ne tient pas compte à ce stade de l’effet du conflit sur les autres matières premières, les céréales ou encore les métaux précieux qui sont du second ordre par rapport au prix de l’énergie et discuté par la COFACE.

- 3) Canal de l’incertitude

La modélisation de l’effet de la guerre en Ukraine dépend fortement de la réaction des ménages et des entreprises à l’incertitude générée par la guerre. Dans un tel environnement, le taux d’épargne devrait augmenter à moyen terme (après d’éventuels achats de produits de première nécessité), ce qui aggraverait l’ampleur de la récession. Cependant, après la crise de la Covid-19, les ménages ont en France un surcroît d’épargne de 12% du revenu annuel (166 milliards d’euros, OFCE Policy Brief n° 95) dans lequel ils pourraient piocher pour payer la facture énergétique additionnelle sans modifier les habitudes de consommation. Cette attitude dépend de manière cruciale de la perception de la durée du choc. Un choc perçu comme très persistent peut conduire à une hausse additionnelle de l’épargne.

L’attentisme des entreprises conduit à un recul de l’investissement (avant de connaître la dynamique des marchés). Pour les entreprises, la période de forte incertitude de la Covid-19 a été marquée par une bonne tenue des investissements, en partie explicable par le soutien public (OFCE Policy Brief n° 95).

Le troisième effet du canal de l’incertitude est l’accroissement de l’épargne de précaution et la recherche de la sécurité dans l’épargne. De ce fait, l’épargne va plus s’orienter vers des actifs sûrs, parmi lesquels les dettes publiques, et le taux d’intérêt réel sur la dette publique française peut baisser. Après l’éclatement du conflit, les taux ont effectivement baissé en Allemagne (0,20 point), aux États-Unis (0,15), en France (0,20), en Italie (0,35) ou en Espagne (0,2). À plus long terme, l’évolution des taux dépendra de la perception de la politique de la BCE dont on parle plus loin. La recherche d’actifs sûrs va aussi faire chuter les bourses et conduire à des effets négatifs sur la richesse financière, modifiant peu la consommation en France.

- 4) Effets redistributifs.

La hausse de prix de l’énergie affecte différemment les ménages et de manière disproportionnée les ménages les plus pauvres qui ont des taux d’épargne les plus faibles (Malliet, 2020).

Il existe une grande hétérogénéité dans la structure de la dépense en produits énergétiques. Selon les données de l’enquête Budget des familles 2017 menée par l’Insee, 10 % de la dépense de consommation des ménages du 1er décile s’oriente vers l’électricité, gaz et autres combustibles pour le logement et vers les carburants pour le transport. À l’autre bout de l’échelle des niveaux de vie, les ménages appartenant au 10e décile consacrent moins de 7 % à ces dépenses. Par ailleurs, Malliet (2020) montre qu’il subsiste une forte hétérogénéité dans la structure de consommation de ces produits à l’intérieur même des déciles. Il existe une part non négligeable de la population fortement exposée à certains prix énergétiques, ce qui nécessite de mobiliser des dispositifs ciblés qui devraient tenir compte d’une exposition extraordinaire à certains biens pour lesquels il existe peu de substituts facilement mobilisables en absence d’investissements conséquents pour les foyers.

L’aspect anti-redistributif d’une hausse du prix de l’énergie conduit donc à une baisse marquée de la consommation des ménages qui ont le taux d’épargne le plus faible. Cet effet, en plus du canal de l’incertitude, conduit à une baisse de la demande agrégée et de l’activité. Une compensation de la perte du pouvoir d’achat induite par la hausse du prix du pétrole et gaz à 30% est donc de 20 milliards dans la fourchette haute.

- 5) Effets financiers déstabilisateurs

En plus de l’effet moyen sur les taux d’intérêt, les sanctions contre la Russie qui conduisent à exclure certaines banques du système Swift conduit des banques russes à la cessation de paiement. Le gel des avoirs de la banque centrale russe conduit à des difficultés qui vont probablement conduire à un défaut explicite sur la dette publique russe (une première depuis 1998) si le conflit continue encore quelques semaines. Selon les agences de notation le risque d’un défaut souverain est imminent. Un décret permet déjà d’envisager le remboursement de la dette publique à certains pays en roubles. Le risque de défaut sur la dette russe s’approche de 1 (mesuré par les CDS) et les évaluations des sanctions sur la dette russe varie d’une chute de 7,5% à 10% du PIB en 2022 (Coface). On observe un accroissement des risques sur les dettes turques et sud-africaines.

L’exposition des banques et des fonds d’investissement français et européens au risque russe (public et privé) est difficile à estimer du fait de possibles effets de contagion. Le montant de la dette publique extérieure est cependant faible, estimé à 60 milliards de dollars. On peut faire confiance à la BCE pour intervenir en cas de hausse de l’instabilité financière cependant le risque d’une dynamique moindre du crédit est probable.

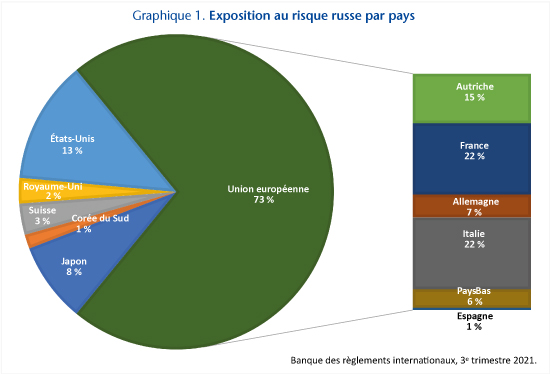

Le graphique suivant représente l’exposition au risque russe par pays, mesurée par la position consolidée des résidents sur les actifs russes (données Banque des règlements internationaux).

On voit que la France à une exposition élevée de 22%, comme l’Italie. Cette exposition cache cependant des possibles effets de contagion de crises financières.

II – Réaction de la politique budgétaire

L’activité économique après un tel choc dépendra de la réponse budgétaire et monétaire.

- 6) Accueil des réfugiés

Tout d’abord si le but premier de l’accueil des réfugiés n’est évidemment pas économique, cela génèrera des dépenses probablement financées par de la dette qui aura un effet sur l’activité. L’expérience de la dernière crise des réfugiés en 2016 conduit à une première estimation. Comme le note Jean Pisani-Ferry, suivant les analyses de l’UNHCR, l’accueil de 750 000 réfugiés en 2016 par l’Allemagne a conduit à un effort budgétaire de 9 milliards d’euros. On peut donc estimer à 10 milliards d’euros par million de réfugiés. Pour une estimation de 4 millions de réfugiés (sachant le nombre actuel est environ à 2,5 millions), cela conduit à un coût temporaire de 40 milliards pour l’Europe, ce qui est peu à l’échelle de l’Europe mais énorme pour les pays accueillant le plus de réfugiés comme la Pologne.

La question centrale est cependant l’organisation du soutien à ces millions de réfugiés. Grégory Verdugo discutait des enjeux d’un asile européen dès 2019 ainsi que l’intégration des réfugiés. Il est noté que l’effet de long terme de la migration est positif, même si les réfugiés actuels sont essentiellement des femmes et des enfants. Bien sûr ces considérations économiques ne sont pas centrales dans le choix de soutien aux réfugiés.

- 7) Soutien aux ménages les plus fragiles

Comme il a été noté, la hausse du prix de l’énergie et des prix alimentaires est fortement anti-redistributive, affectant plus que proportionnellement les ménages les plus pauvres. Pour cette raison, pour pallier la hausse de l’inflation fin 2021, l’État français a mis en place une indemnité inflation et un renforcement exceptionnel du chèque énergie de 100 euros pour un coût total estimé à 4,4 milliards d’euros (3,8 et 0,6 milliards). Le gouvernement a annoncé des dépenses pour compenser la hausse de l’énergie, de 24 milliards soit environ 1 point de PIB. C’est l’ordre de grandeur de l’accroissement de la facture pétrolière, sans tenir compte de la hausse du prix du gaz. Le Policy Brief de l’OFCE sur le pouvoir d’achat, à paraître le 17 mars, traite ces sujets.

Cette hausse des prix est un appauvrissement national (choc d’offre négatif) du fait de la dépendance domestique aux importations énergétiques. Une hausse des salaires comme réponse à de tels chocs n’est pas une bonne solution, cela conduisant à une hausse des prix et une inflation induite car les entreprises font elles-mêmes face à une hausse des coûts de production. De ce fait, le soutien aux ménages fragiles doit être budgétaire et non salarial. La faiblesse des taux d’intérêt sur les dettes publiques françaises ouvre un espace fiscal qui doit être utilisé temporairement.

- 8) Investissement énergétique

La réduction de la dépendance au pétrole et au gaz russe (rendu obligatoire en cas d’embargo sur le pétrole et le gaz russe) conduit à des investissements supplémentaires. Le rapport récent de l’IAE pour annuler cette dépendance conduit à des mesures de sobriété mais aussi à des investissements nouveaux qui sont difficiles à chiffrer pour la France à ce jour.

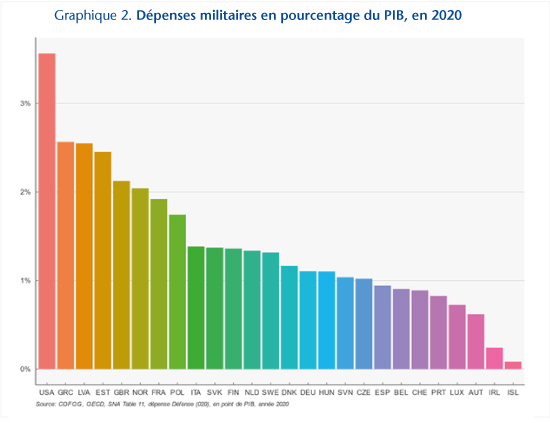

- 9) Dépenses militaires

La conséquence de la guerre en Ukraine sera la hausse des dépenses militaires. Ces dépenses entraîneront des investissements à moyen terme dont l’effet économique dépendra du financement (par dette ou impôt). L’Allemagne a annoncé une enveloppe de 100 milliards mobilisables à court terme. La France, quant à elle, a un niveau de dépenses militaires plus élevé et reste avec une politique d’accroissement des dépenses militaires de 3 milliards d’euros par an à ce jour.

- 10) Europe et règle budgétaires européennes

La guerre en Ukraine va très probablement conduire à la suspension des règles budgétaires européennes encore un an de plus, jusqu’à 2024. La mobilisation d’un endettement commun européen est en discussion mais l’issue reste incertaine.

III – Banque centrale européenne et politique monétaire

- 11) La BCE est dans une situation délicate, confrontée à une hausse des prix de l’énergie, à une baisse de l’activité et à des niveaux d’endettements publics élevés

Un élément mérite d’être clarifié : la hausse des prix de l’énergie augmentera certes l’indice des prix et donc les prix moyens, mais c’est d’abord un appauvrissement domestique. En d’autres termes, la BCE ne peut pas lutter contre cette hausse des prix induite par les prix de l’énergie (qui conduira par ailleurs les acteurs européens à trouver des dispositifs pour réduire leur dépendance énergétique). Cette hausse des prix engendrera de l’inflation si les salaires et les autres prix commencent à augmenter continument après cette impulsion initiale. En d’autres termes, la BCE doit lutter contre d’éventuels effets de second tour, pas contre les effets de premiers tours. Contrairement au choc des années 1970, il est peu probable que la hausse du prix de l’énergie conduise à une spirale inflationniste du fait de la désindexation des salaires. Le mode d’indexation du SMIC devrait cependant conduire à une hausse de ce dernier. Un effort budgétaire vers les personnes payées au SMIC pour compenser la hausse du coût de l’énergie rend cependant moins pertinente la hausse du salaire minimum induite par la hausse du prix de l’énergie à l’inflation.

Cependant, la difficulté actuelle est l’existence de certains effets de second tour à la sortie de la crise de la Covid-19 (indépendamment du prix de la guerre en Ukraine) car l’inflation sous-jacente est à 2,7% en février, supérieure à la cible de 2%. Il est donc important que l’absorption du choc du prix de l’énergie ne conduise pas à des hausses auto-entretenues de prix.

Ensuite, la BCE devra gérer une nouvelle vague d’instabilité financière, avec des contagions possibles dans le système financier et la hausse des taux d’intérêt de certains pays.

Enfin, le plus probable est que la BCE mettra en œuvre des mesures d’accompagnement des politiques publiques. Il ne s’agit pas de conduire à une stimulation de la demande qui serait inappropriée dans un tel environnement mais d’éviter des hausses de taux d’intérêt dans certains pays, comme une certaine lecture de ses déclarations de la conférence de presse du 10 mars le laisse penser. En effet, la déclaration du jeudi 10 mars et la réduction du volume de rachats de titres vont de pair avec une déclaration vigoureuse de lutte contre la fragmentation de la zone euro et donc de lutte contre la hausse de spreads de taux d’intérêt qui pourrait déstabiliser les pays fortement endettés comme l’Italie. Notre lecture est donc plutôt une politique de réduction de risque de la BCE sans soutien à la demande, ce qui semble justifié pendant le conflit militaire.

Conclusion

La guerre en Ukraine est un choc de revenu massif conduisant, sans réponse publique, à une chute du PIB de 2,5% et à une hausse de l’inflation de 3 à 4% dans l’estimation la plus haute d’une hausse durable des prix, sans modifications des comportements mais sans tenir compte d’une instabilité financière. La fourchette basse d’un conflit court réduit ces effets de ¾ à une baisse inférieure à 1 point de PIB.

- La hausse du prix de l’énergie conduit à des effets anti-redistributifs qui devraient conduire à une réponse budgétaire pour les plus pauvres.

- De ce fait, un soutien public d’au moins 1 point de PIB est probable, limitant la chute du PIB mais poussant l’inflation dans la fourchette haute.

- Des instabilités financières sont possibles, ce qui augmenterait substantiellement ces effets sans tenir compte bien sûr d’extension de la guerre en Europe hors de l’Ukraine, qui changerait complètement la méthode d’estimation.