par Jérôme Creel

La complexité des règles budgétaires européennes, le nouveau contexte économique avec des écarts très substantiels par rapport aux cibles de déficit mais surtout de dette héritée du traité sur l’Union européenne, et les enjeux de l’atténuation du réchauffement climatique et de la digitalisation réclament sans aucun doute une revue complète du cadre budgétaire européen. Cependant, aucun consensus n’a jusque-là émergé, à la fois sur la nécessité de la réforme du Pacte de stabilité et de croissance et sur la forme qu’elle devrait éventuellement prendre. La raison en tient sans doute pour partie à la difficulté d’appréhender les conséquences concrètes qu’un changement des règles pourrait introduire, par exemple sur l’organisation des autres politiques européennes, au premier rang desquelles figurerait la politique monétaire de la Banque centrale européenne.

Parmi les voies envisageables de réforme budgétaire figure la règle d’or des finances publiques. L’idée de la voir s’appliquer dans l’Union européenne n’est pas nouvelle et la recherche académique autour de sa pertinence a été abondante. Cette règle qui justifie de laisser l’investissement public en dehors de la norme budgétaire à respecter pourrait, par ses effets sur l’activité, l’inflation et la dette publique, avoir une incidence sur la conduite de la politique monétaire dans la zone euro. La hausse de l’investissement contribuerait-elle, par exemple, à augmenter un peu plus l’inflation, obligeant alors la Banque centrale européenne à intervenir ?

Sans évoquer explicitement l’application d’une règle d’or, le comité budgétaire européen a rappelé en juin 2021 que la logique ayant concouru à l’adoption des règles budgétaires sur les déficits et la dette publics en Europe s’inscrivait dans une réflexion sur la nature des interactions stratégiques entre politiques budgétaires et monétaires en Europe. L’argument avancé est le suivant : ces deux types de politique étant supposées poursuivre des objectifs distincts peuvent se trouver en situation de substituabilité stratégique (ou de jeu stratégique de « poule mouillée ») : chaque politique, en poursuivant son objectif, réagit aux conséquences de l’autre politique sur cet objectif en surenchérissant. In fine, la politique monétaire ayant pour objectif de stabiliser les prix devient d’autant plus restrictive que la politique budgétaire est expansionniste ; symétriquement, la politique budgétaire ayant pour objectif de renforcer l’activité est d’autant plus expansionniste que la politique monétaire est restrictive. L’imposition de règles budgétaires et la primauté accordée à la stabilité des prix dans le mandat de la banque centrale indépendante permettent d’échapper à cette surenchère de politiques économiques puisque les gouvernements voient leurs marges de manœuvre limitées. Il s’ensuit un équilibre conservateur : l’objectif de stabilité des prix l’emporte sur l’objectif d’activité. Le comité budgétaire européen rappelle cependant que la crise de Covid-19, inédite, a contribué à la complémentarité stratégique entre les politiques budgétaires et monétaires : dotées d’un objectif commun – la sortie de crise –, elles ont vu leurs effets renforcés par leur coordination. Lorsque la crise sera passée, les deux joueurs, les gouvernements d’un côté et la BCE de l’autre, reprendront leurs objectifs distincts d’avant la crise (voir aussi l’analyse de la BCE et la précision exprimée en fin de page 74).

Il m’a semblé que l’on pouvait utilement s’inspirer de ces réflexions sur les interactions stratégiques entre politiques monétaires et budgétaires européennes pour discuter des inconvénients potentiels d’adopter une règle d’or, en supposant que l’adoption d’une telle règle contribue effectivement à l’augmentation de l’investissement public. Si investissement public et politique monétaire s’avèrent être des substituts stratégiques, l’adoption d’une règle d’or des finances publiques pourrait s’interpréter comme une situation inférieure à l’équilibre institutionnel précédent (règles budgétaires sur le déficit total et primauté de l’objectif de stabilité des prix pour la banque centrale) : le changement de règle budgétaire obligerait, par exemple, la politique monétaire à surenchérir en augmentant ses taux d’intérêt après une hausse de l’investissement public du fait des tensions inflationnistes qu’il aurait engendrées. Pour échapper à la surenchère de politiques économiques, il faudrait associer à l’adoption de la règle d’or des finances publiques une coordination plus étroite entre les politiques budgétaires et la politique monétaire qui complexifierait peut-être un peu la gouvernance économique européenne. À l’inverse, si l’investissement public et la politique monétaire s’avèrent être des compléments stratégiques, l’adoption d’une règle d’or des finances publiques en Europe pourrait s’interpréter comme renforçant la stabilité économique et comme étant supérieure à l’équilibre institutionnel précédent. Il y aurait là un argument supplémentaire à l’adoption d’une règle d’or des finances publiques en Europe.

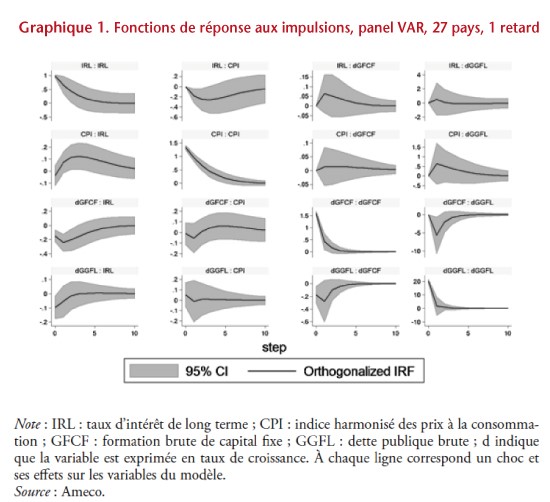

Dans un article paru récemment, j’ai donc étudié la substituabilité ou la complémentarité stratégique entre politique monétaire et investissement public, afin de mieux cerner leurs besoins de coordination dans l’Union européenne, a priori plus élevés en cas de substituabilité stratégique qu’en cas de complémentarité stratégique. Pour cela, j’ai utilisé un modèle vectoriel-autorégressif en panel en données annuelles entre 1995 et 2020 pour l’ensemble des pays de l’Union européenne à 27. L’exercice reste exploratoire, le modèle sous-jacent est réduit à 4 variables (taux d’intérêt de long terme, taux d’inflation, investissement public et dette publique) et ses résultats ne doivent pas être surestimés. Ils témoignent cependant d’une situation assez intéressante (voir figure ci-dessous) : un choc sur l’investissement public n’a pas d’impact défavorable sur l’inflation et ne fait pas remonter les taux d’intérêt. Pour l’expliquer, on peut arguer du fait que l’investissement a à la fois un effet favorable sur la demande et sur l’offre. Dans le même temps, la hausse des taux d’intérêt ne conduit pas à une modification de l’investissement public, tout cela dans le cadre budgétaire européen actuel.

Ces résultats empiriques tendent à montrer qu’investissement public et politique monétaire ont jusque-là agi de manière complémentaire, ce qui pourrait alors justifier de relâcher les contraintes pesant sur les politiques budgétaires. Cela ne devrait cependant pas se faire sans un contrôle régulier des liens entre politique monétaire et investissement public dans le nouveau cadre budgétaire et sans une coopération politique renforcée sur la nature des investissements publics effectivement réalisés.