par Céline Antonin

Le 17 juin 2012, le vote des Grecs aux élections législatives a, au moins pour un temps, éloigné le spectre d’une sortie du pays de la zone euro. Cependant, l’idée n’est pas totalement enterrée, et trouve des relais aussi bien en Grèce que chez certaines formations politiques en zone euro. Cela continue de poser la question du coût d’un défaut total de la Grèce pour ses créanciers, au premier rang desquels figure la France. L’analyse publiée dans la dernière Note de l’OFCE (n°20 du 19 juin 2012) montre que malgré l’ampleur des pertes potentielles, plusieurs facteurs permettent de relativiser les conséquences d’un défaut de l’Etat grec sur les pays de la zone euro.

Une sortie de la Grèce de la zone euro, non prévue par les traités, serait un véritable casse-tête juridique à résoudre, il faudrait notamment gérer le retrait d’un pays de l’Eurosystème[1]. En cas de retour à une nouvelle drachme, qui se déprécierait fortement par rapport à l’euro[2], le fardeau de la dette publique restant à rembourser serait considérablement alourdi, de même que celui des dettes privées qui seraient toujours libellées en euros. Les faillites d’entreprises financières et non financières seraient nombreuses. Légalement, la Grèce ne pourrait pas convertir unilatéralement sa dette publique en nouvelles drachmes. Etant donné la faible soutenabilité de l’endettement public du pays et le fait que la dette soit libellée quasi-exclusivement en euros, le pays ferait certainement défaut (au moins partiellement) sur sa dette publique, voire sur sa dette extérieure[3]. Les principaux détenteurs de dette grecque étant les pays de la zone euro, quel serait l’ampleur du choc en cas de défaut grec ?

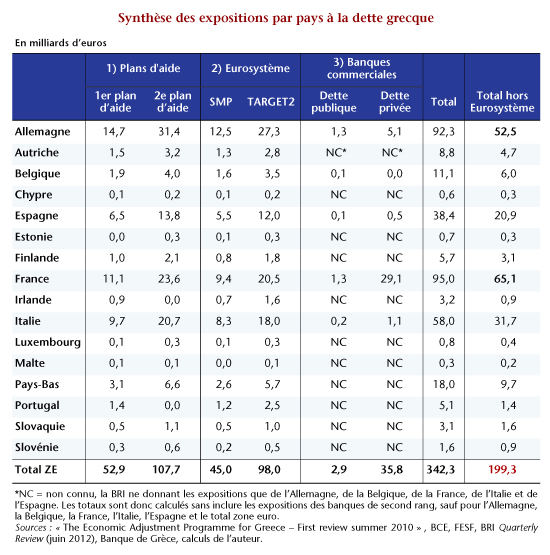

L’objectif ici, dont on trouvera plus de détails dans la Note de l’OFCE (n°20 du 19 juin 2012), est de décomposer l’exposition des pays de la zone euro (et notamment la France) à la dette publique et privée grecque. L’exposition à la dette publique grecque transite par trois canaux principaux :

1) les deux plans d’aide budgétaire de mai 2010 et mars 2012 ;

2) la participation à l’Eurosystème ;

3) l’exposition des banques commerciales.

Si l’on analyse chacun de ces canaux, il apparaît que ce sont surtout les plans d’aide à la Grèce qui exposent les pays de la zone euro à des pertes. Ils exposent les pays de la zone euro à des pertes maximales de 160 milliards d’euros (dont 46 milliards d’euros pour l’Allemagne et 35 milliards d’euros pour la France). Les pays de la zone euro sont également exposés à la dette publique grecque via leur participation à l’Eurosystème : en effet, le bilan de l’Eurosystème a gonflé considérablement pour soutenir les pays fragiles de la zone euro, notamment la Grèce. Cela étant, au vu de la capacité d’absorption des pertes de l’Eurosystème (plus de 3 000 milliards d’euros), nous considérons que les pertes potentielles pour les pays de la zone euro sont peu probables, dans le cas d’un défaut unilatéral de la Grèce sur sa dette publique. Enfin, le système bancaire de la zone euro serait exposé à hauteur de 4,5 milliards d’euros au risque souverain grec et à hauteur de 45 milliards d’euros au secteur privé grec[4].

L’exposition cumulée de la zone euro à la dette grecque, hors Eurosystème, atteindrait au maximum 199 milliards d’euros (2,3 % du PIB de la zone euro, tableau), dont 52 milliards d’euros pour l’Allemagne (2 % du PIB) et 65 milliards d’euros pour la France (3,3 % du PIB). Si l’on inclut l’exposition à l’Eurosystème, l’exposition cumulée de la zone euro à la dette grecque atteindrait 342 milliards d’euros (4 % du PIB de la zone euro), dont 92 milliards d’euros pour l’Allemagne (3,6 % du PIB) et 95 milliards d’euros (4,8 %) pour la France. La France apparaît comme le pays le plus exposé de la zone euro, à cause de l’exposition de ses banques à la dette privée grecque, via des filiales en Grèce. Si l’on ne considère que la dette publique grecque, en revanche, c’est l’Allemagne qui apparaît comme le pays le plus exposé à un défaut grec.

Ces montants constituent une borne supérieure : ils représentent le maximum des pertes potentielles dans le scénario le plus défavorable, à savoir le défaut total de la Grèce sur sa dette publique et privée. En outre, il est impossible de prévoir avec certitude l’ensemble des réactions en chaîne liées à une sortie de la Grèce de la zone euro : tout dépend si la sortie est concertée ou pas, si un plan de rééchelonnement des dettes est mis en place, de l’ampleur de la dépréciation de la drachme par rapport à l’euro, …

L’élément « rassurant » de cette analyse est l’ordre de grandeur des pertes éventuelles (tableau): le choc d’une sortie de la Grèce serait absorbable, même si cela induirait un choc sur chacun des pays membres et creuserait leur déficit, sapant leurs efforts pour revenir à l’équilibre budgétaire. En revanche, cette analyse rappelle également combien les économies des pays de la zone euro sont imbriquées, ne serait-ce que via l’Union monétaire, sans parler des mécanismes de solidarité budgétaire. Ainsi, une sortie de la Grèce de la zone euro risquerait d’ouvrir la boîte de Pandore, et si d’autres pays sont tentés d’imiter l’exemple grec, c’est l’ensemble de la zone euro qui risque de sombrer.

[1] L’Eurosystème est l’institution européenne regroupant la BCE et les banques centrales des pays faisant partie de la zone euro.

[2] Sur cette question, voir A. Delatte, Quels sont les risques du retour à la drachme encourus par les Grecs, blog de l’OFCE, juin 2012.

[3] La dette extérieure désigne l’ensemble des dettes qui sont dues par tous les acteurs publics et privés d’un pays à des prêteurs étrangers.

[4] On se situe ici dans un cas d’école, où la dépréciation de la drachme serait telle que la monnaie ne vaudrait plus rien.