par Céline Antonin

Même si certains candidats s’en défendent, le risque financier lié à la crise budgétaire en zone euro est l’invité d’honneur de la campagne présidentielle. Preuve que la question est sensible, le lancement d’un nouveau produit financier sur la dette française, mi-avril, a cristallisé les tensions. Il faut dire que le contexte est particulier : le défaut grec a montré que la faillite d’un pays de la zone euro était devenue possible. Malgré les pare-feux budgétaires mis en place depuis mai 2010 (notamment le Fonds européen de stabilité financière), certains pays voisins de la France font face à une défiance des marchés financiers, fragilisant leur capacité à tenir leurs engagements budgétaires et à assurer la soutenabilité de leur dette publique, l’exemple le plus préoccupant en date étant l’Espagne. Quels sont les instruments dont disposent les spéculateurs pour attaquer un pays comme la France et que faut-il craindre au lendemain de l’élection présidentielle ?

L’outil le plus utilisé pour spéculer contre la dette publique d’un pays est le swap de défaut (ou CDS, Credit Default Swap). Ce contrat procure une assurance contre un événement de crédit et notamment le défaut d’un Etat (voir en annexe « Fonctionnement technique des CDS » in fine). Seuls les investisseurs institutionnels, principalement les banques, assurances et hedge funds, ont accès directement au marché des CDS sur les Etats souverains[1].

Les CDS n’ont pas seulement un rôle de couverture, ils sont également un moyen privilégié de spéculation. L’une des critiques vis-à-vis des CDS vient du fait que l’acheteur de protection n’a aucune obligation de détenir une exposition crédit à l’entité de référence, autrement dit on peut acheter des CDS sans détenir l’obligation sous-jacente (achat/vente à nu). En juin 2011, le marché des CDS représentait 32 400 milliards de dollars d’encours notionnel. Devant l’ampleur de ces chiffres, l’Union européenne a finalement adopté un règlement portant sur l’encadrement des ventes à découvert : il interdit notamment les CDS à nu sur la dette souveraine des Etats européens, mais ne sera applicable qu’à partir du 1er novembre 2012.

Le FOAT, nouvel instrument de spéculation sur la dette française ?

Ce nouvel instrument financier, mis en place le 16 avril par Eurex[2], est un contrat futures, c’est-à-dire un accord entre deux parties pour acheter ou vendre un actif spécifique à une date future et à un prix fixé à l’avance. L’actif spécifique est en l’occurrence une obligation assimilable du Trésor français (OAT), de maturité restante longue (comprise entre 8,5 et 10,5 années), avec un coupon de 6 % et pour un montant nominal de 100 000 euros. Doit-on s’inquiéter du lancement de ce nouveau contrat, à la veille de l’élection présidentielle ? Non si l’on considère que le lancement du FOAT répond au décrochage entre taux obligataires allemands et français, intervenu depuis la récente dégradation de la note souveraine française : auparavant, les taux obligataires allemands et français étant étroitement corrélés, le FOAT sur les obligations allemandes permettait une couverture du risque sur les obligations allemandes et françaises. A la suite du creusement de l’écart de taux entre les deux pays, Eurex a décidé de créer un contrat futures spécifique pour les obligations françaises. Le même phénomène s’est produit pour l’Italie : depuis septembre 2009, l’Eurex a également lancé trois contrats futures sur les titres de dette obligataire italienne[3]. En outre, l’Eurex est un marché organisé privé de droit allemand, beaucoup plus transparent que le marché de gré à gré sur lequel s’échangent les CDS. Notons que le lancement du FOAT n’a pas connu beaucoup de succès : le jour de son lancement, il s’est échangé seulement 2 581 contrats futures sur les obligations françaises, contre 1 242 000 sur les obligations allemandes et 13 671 sur les obligations italiennes[4].

Même si, comme pour les CDS, la fonction première du FOAT est la couverture contre le risque, il peut également devenir un instrument de spéculation, notamment via les ventes à découvert. Alors que la spéculation sur la dette française était réservée aux gros investisseurs, avec un montant notionnel moyen de 15 milliards d’euros par CDS[5], le montant notionnel du nouveau contrat FOAT est de 100 000 euros, ce qui drainera davantage d’investisseurs sur le marché de la dette française. Si les spéculateurs parient sur une dégradation de la soutenabilité des finances publiques, alors le prix des contrats futures sur les OAT baissera, ce qui amplifiera les mouvements de marché et provoquera la hausse des taux sur les contrats OAT.

Des lendemains qui déchantent ?

Il est difficile de prévoir l’attitude des marchés financiers au lendemain des résultats des élections présidentielles françaises. L’étude de ce qui se passe dans d’autres pays de la zone euro nous renseigne peu, en raison des situations spécifiques dans chacun d’entre eux. Le pays le plus « comparable » à la France serait sans doute l’Italie. Or, la nomination de Mario Monti en novembre 2011 s’inscrivait dans un contexte particulier, où la constitution d’un gouvernement technique avait précisément pour but de restaurer la confiance des marchés en réduisant le déficit à marches forcées, l’Italie bénéficiant également de la politique accommodante de la BCE. La configuration budgétaire française est différente, l’impératif financier n’apparaissant qu’au second plan. Les candidats des deux grands partis mettent néanmoins en avant la nécessité de revenir à l’équilibre budgétaire. Le calendrier diffère (2016 pour l’UMP, 2017 pour le PS), ainsi que les moyens d’y parvenir : pour Nicolas Sarkozy, les efforts budgétaires porteront davantage sur une modération des dépenses publiques (0,4 % par an entre 2013 et 2016, contre 1,1 % pour le PS), alors que François Hollande met l’accent sur la hausse des recettes, avec une augmentation du taux de prélèvements obligatoires de 1,8 % entre 2012 et 2017 (contre 1 % pour l’UMP).

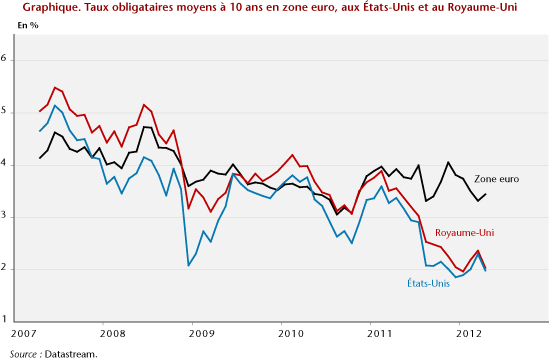

Mais l’essentiel n’est pas là. Ce qui frappe, au-delà de l’impératif de réduction des déficits publics dans les pays de la zone euro, c’est le fait que nos destins soient inextricablement liés. Comme le montre le graphique d’évolution des taux d’intérêt obligataires en zone euro (graphique 2), lorsque la zone euro est affaiblie, c’est l’ensemble des pays qui en subissent les conséquences sur leur prime de risque par rapport aux Etats-Unis et au Royaume-Uni, bien qu’à des degrés divers. Il est donc irréaliste de penser la stratégie budgétaire et la stratégie de croissance française en dehors du cadre européen. Ce qui empêchera les marchés financiers de spéculer sur la dette d’un pays, c’est la constitution d’une Europe budgétaire forte et dotée de règles strictes, assistée d’une politique monétaire active. Cette construction est en marche mais elle est loin d’être aboutie : le FESF n’a pas une force de frappe suffisante pour aider les pays en difficulté, la stratégie de croissance à l’échelle européenne, décidée au sommet du 2 mars 2012, demande à être approfondie, et la BCE doit mener une politique active, à l’instar de la Fed, ce qui exige notamment une révision de ses statuts. Comme l’a rappelé l’agence Standard and Poor’s lorsqu’elle a annoncé la dégradation de la note française en décembre dernier, c’est avant tout la cohésion budgétaire en zone euro qui sera regardée de près par les marchés financiers. Le 6 mai 2012, ce sera donc davantage l’attitude du prochain Président vis-à-vis de cette construction budgétaire et sa capacité à faire valoir sa position au sein de la zone euro qui détermineront l’attitude future des marchés financiers, non seulement vis-à-vis de la France, mais également vis-à-vis de chacun des pays de la zone euro.

Annexe : Fonctionnement technique des CDS

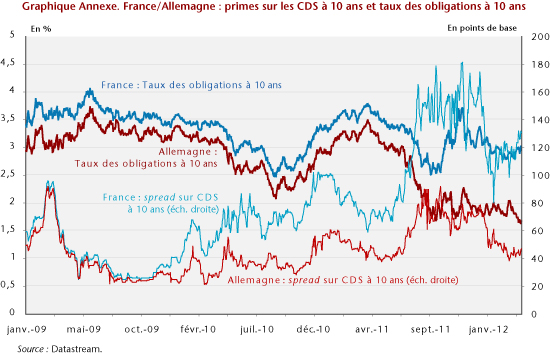

L’acheteur du contrat acquiert le droit de vendre une obligation de référence à sa valeur nominale (qualifiée de « principal ») en cas d’événement de crédit. L’acheteur du CDS paie au vendeur des montants convenus, à intervalles réguliers, jusqu’à l’échéance du CDS, ou à la survenance de l’événement de crédit. Le swap est alors dénoué, soit par livraison du sous-jacent, soit en cash. Si les termes du contrat prévoient un règlement physique, l’acheteur du CDS livre les obligations au vendeur en échange de leur valeur nominale. Si le CDS est dénoué en cash, le vendeur du CDS rembourse à l’acheteur la différence entre le montant nominal des obligations de l’acheteur et le montant des obligations cotées à la suite de l’événement de crédit (valeur de recouvrement), sachant que dans ce cas, l’acheteur du CDS conserve ses obligations décotées. Dans la plupart des cas, la valeur de recouvrement est déterminée officiellement par un processus d’enchère organisé par l’ISDA (International Swaps and Derivatives Association). La prime annuelle que versera la banque à la compagnie d’assurance pour avoir le droit à une couverture s’appelle le spread du CDS et constitue la valeur cotée sur le marché : plus le risque de défaut est élevé, plus le spread des CDS augmente (graphique 1). En réalité, les banques étant à la fois des acheteurs et des vendeurs de protection, le spread est généralement présenté comme une fourchette : une banque peut proposer une fourchette 90-100 points de base sur le risque de défaut de la France. Elle est donc prête à acheter une protection contre le risque de défaut en payant 90 points de base sur le principal, mais elle en exige 100 pour fournir cette protection.

A titre d’illustration, on peut considérer l’exemple suivant. Le 7 mai 2012, une banque (acheteuse) signe un CDS sur un principal de 10 millions d’euros pour 5 ans avec une compagnie d’assurance (vendeuse). La banque s’engage à payer 90 points de base (spread) pour se protéger contre le défaut de l’Etat français. Si la France ne fait pas défaut, la banque ne recevra rien à l’échéance, mais paiera chaque année 90 000 euros chaque 7 mai des années 2012 à 2017. Supposons qu’un événement de crédit survienne le 1er octobre 2015. Si le contrat spécifie la livraison du sous-jacent, l’acheteur a le droit de livrer ses 10 millions d’euros de nominal d’obligations françaises et recevra en échange 10 millions d’euros en cash. S’il est prévu un dénouement en cash, et si les obligations françaises ne sont plus cotées qu’à 40 euros, alors la compagnie d’assurance versera 10 000 000-4 000 000 = 6 millions d’euros à la banque.

[1] Les particuliers pouvent jouer sur les marchés de CDS d’entreprise via les trackers (placements collectifs en valeurs mobilières qui répliquent la performance d’un indice boursier).

[2] L’Eurex a été créé en 1997 par la fusion du marché à terme allemand, la Deutsche Termin-Börse (DTB), et le marché à terme de Zurich, le Swiss Options and Financial Futures Exchange (SOFFEX), entre autres pour concurrencer le LIFFE. Il appartient à Deutsche Börse et domine le marché des contrats de taux à long terme.

[3] En septembre 2009 pour les obligations à maturité restante longue (8,5 à 11 ans), octobre 2010 pour les obligations à maturité restante courte (2 à 3,25 ans) et juillet 2011 pour les obligations à maturité restante moyenne (4,5 à 6 ans).

[4] Notons que cette comparaison est biaisée du fait qu’il existe 4 contrats futures sur la dette allemande, 3 sur la dette italienne, et seulement 1 sur la dette française.